價值投資是長跑 王者回歸尚待起東風 「滙豐經歷兩次世界大戰都沒有倒閉,怕咩?」

撰文:經一編輯部|圖片:交銀國際

洪灝舉例近日的滙豐控股(00005)及友邦保險(01299)尋底多月後反彈,「跌得夠低,夠平就總有人會買」。

他指出,目前不少舊經濟股現價都已經跌得極殘,在長線投資中是一個不錯的買入點,但短期而言價格的確跌得夠低,但價格夠低並不代表一定會立即升,要爆升始終需要一個催化劑。

例如在一個高通脹的環境中,價值股的走勢將會大大跑贏成長股,在2000年科網泡沫爆破後,價值股就大大跑贏成長股。

目前科網股面臨回調,價值股有可能像火山爆發般隨時殺出,早前滙豐在所有人都不看好下,單日暴升9%就是其中一個例子。

基金捧科技龍頭只因人有我有

科網股在年內獲得大量資金青睞,洪灝笑言大家所說的「科網股」,「其實來來去去都是那幾隻龍頭股,除了最大的幾隻外,其他較小型的公司其實無人問津,A股情況亦一樣」,而龍頭科網股獲得各大基金追捧,全因「夠晒sexy」。

「假設你係一個基金經理,人哋揸的科網股升到砰砰聲,但你手頭上的銀行股郁都唔郁,如何向你的託管人交代呢?作為一個基金經理,買所有人都有買的股票,就算蝕也是所有人一齊蝕,肯定不會因為買一個多人買的資產而失去工作,但如果你買一些價殘股,你又唔知道幾時會反彈,可能是明年,可能再隔兩三年,對經理的Career Path(職業路線)影響很大。」

另外一點,就是科網龍頭是現時股市中市值最多的公司,不少被動基金都被迫追入,形成一個循環。

疫苗為價值股其中一個催化劑

洪灝指出,只要投資者有通脹預期,價值股便會抬頭,同時需要疫情進一步舒緩。

目前美國,甚至中國疫情未完全消失,經濟面上續有助科技股,盈利亦有相應的保證,即使市盈率已屆30倍以上,「但起碼(科技股)仍有盈利,但價值股例如美國的航空公司一裁員就裁40,000多人」,故價值股的「東風」仍是疫情穩定的消息及成功研發疫苗。

洪灝補充,價值股與成長股兩個概念並非相沖,曾經的科網股是歸類在價值股,但現時已經「升過龍」,變成價值股的對立面。

他解釋,價值從來都是一個相對的概念,價值從來都是基於可以產生多少價值和現金流,所以一般投資者便應該選擇有合理增長又低市盈率的公司,最重要是公司不會倒閉,

「滙豐經歷兩次世界大戰都沒有倒閉,怕甚麼呢?」

儘管現時零息環境對於銀行股極為不利,但洪灝指形容銀行股氣數已盡是錯誤描述,「銀行除了息差以外仍有大量營利手段,例如幫公司發行債券、衍生產品等,故此不用擔心銀行在聯儲局放水下有倒閉危機。」

雖然投資當紅炸子雞科技股,在目前市況中無可厚非,但風格輪動最終仍然會出現。過去20年,全球股票市場經歷多次風格輪動,而隨著價值股和成長股的分歧已經運行到歷史的極端,同時價值風格跑輸的持續時間為歷史最長,價值和成長之間風格輪動的拐點其實已經隱約出現。

風格輪動時長一年以上

風格輪動本身也存在動能效應,根據洪灝的研究顯示,風格因子在六個月的週期內,往往呈現強者恆強的動能效應。但到了六個月以上,部分風格因子便會開始出現均值回歸。

例如宏觀因子在短期對風格回報的前瞻性並不明顯,但如果將預測時間拉長至一年以上,宏觀因子的前瞻性便逐步顯現。

因此,為了達到投資收益的最大化,風格輪動必須是動態的,最佳的輪動頻率大約是一年或以上,代表投資者如果想完全捕捉市場上的風向變化,理論上,應該一年以上才轉換一次投資標的,而不是每季變動投資組合。

目前金融、地產、工業、能源、原材料等版塊都開始顯示出價值股的特徵,這些板塊目前另一個價值特徵,是最近一些基金公司削減週期性行業研究的投入,同時市場對於成長股的持倉高度集中,人棄我取的價值投資機遇不言而喻。

一般來說,在經濟進入放緩和衰退的時候,價值低殘股將會表現優異,正如2000到2008年初表現良好的美股。

以A股計,價值股跑輸的程度已達到2010年的極端水平,代表價值投資股否極泰來的時機已經到來。

但正如前文所說,股市風向輪動頻率大約是一年或以上,代表科技股短期仍然可以繼續跑贏整體大盤,但有餘錢的投資者應該開始尋找一些低估值的價值股,在長期高通脹預期下,「爛船」不止三根釘。

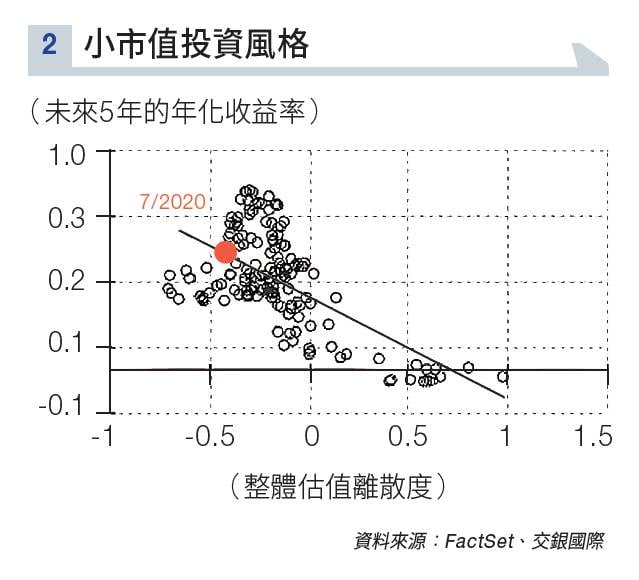

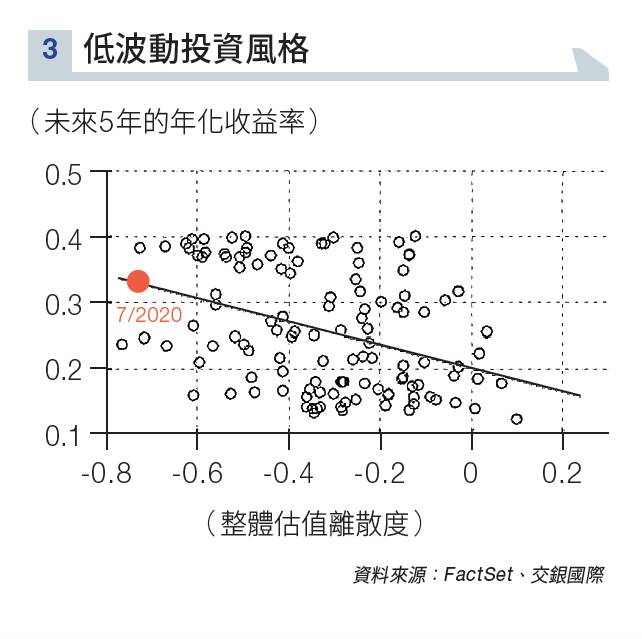

而低估值和低市值這兩個投資風格在所有回測時間值中,均表現出與未來回報的負關係,代表如果投資者持續地投資低估值和低市值股票,回報的確定性將會十分高。但其餘投資標的往往在一段時間後,相關性和回報前景明顯減弱,甚至逆轉。

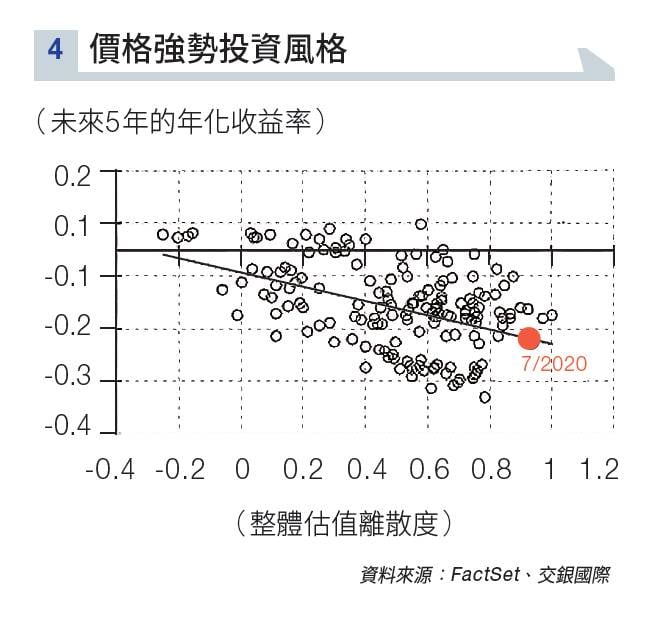

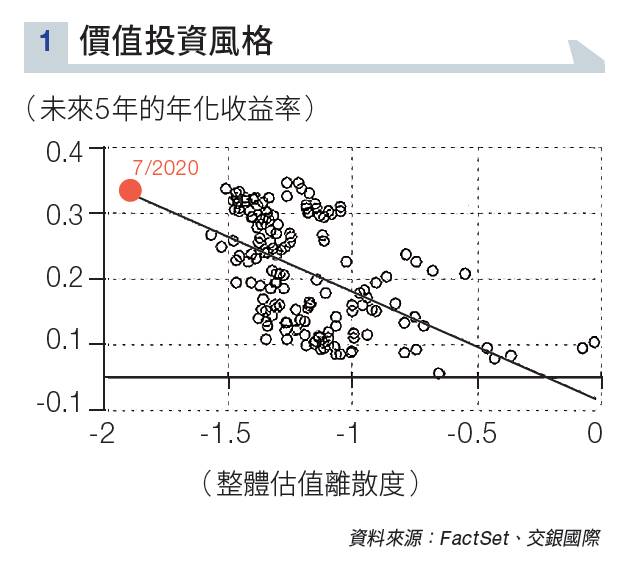

根據洪灝分析,選擇投資風格中最低估值離散度(市場對股價表現的預期)的回報是長期而言最佳選擇,根據回測,現階段市場低估值、低市值、低波動率投資風格的回報前景最好。

但目前市場主調為追逐明星股,令符合這些條件的股票現價十分便宜。然而,目前數據預測追逐明星股回報前景則最差,但價值股重新跑贏的氣氛,仍需要以年計的時間醞釀,短期市場還是有機會出現標的輪動的下跌危機。

延伸閱讀:

民調落後似足上次大選?特朗普連任非黑天鵝事件 去監管有助銀行中小企

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。