領展以外REIT優質之選:泓富(00808)分紅穩升 7厘股息率值博

撰文:經一編輯部|圖片:新傳媒資料室

本港最多投資者認識的REIT,肯定是領展房產基金(00823),而論上市時聲勢,由長實分拆出來的泓富亦不差。泓富為首個私人企業分拆出來的REIT,持有多項非核心商業區投資物業項目,2005年底公開招股(IPO)時市場反應理想,公開發售部分獲超過21萬名投資者捧場,超額認購約260倍,最終以招股價範圍上限定價。首日掛牌收報2.6元,較每股定價2.16元高出20.3%。現時泓富之公眾持股量為81.7%;長實集團(01113)持股量為18.3%。

泓富上市後,收購動作不算多。2007年完成收購創富中心10樓全層和26樓額外單位,涉資逾4,000萬元。2013年年底宣布斥資約10億元收購創業街9號物業。2016年曾計劃斥資18.75億元收購觀塘道410號物業,惟交易最終遭股東否決而告吹。而2017年藉出售海名軒物業,套現近8.8億元,作價較其估值高出49.1%。

上市至今物業組合變動不大

現時泓富擁有七項物業項目,包括三座甲級寫字樓(都會大廈、泓富產業千禧廣場和創業街9號)、一座商用物業(泓富廣場)、兩座工商綜合物業(潮流工貿中心和創富中心(部分))及一座工業物業(新寶中心(部分)),合共可出租總面積達127.51萬平方呎。同時集團持有車位498個。

截至去年底止,泓富旗下物業組合資產估值111.26億元,按年增加1.2%。

就三項甲級寫字樓物業而言,以位於紅磡都會道的都會大廈價值最高,去年底止估值33.7億元;其次是泓富產業千禧廣場,估值23億元;連同創業街9號項目,甲級寫字樓合共佔其物業組合資產估值達61.3%。至於整體物業組合租用率,自2006年以來均達九成半以上。

回顧3月初公布的全年業績,截至去年12月底止全年收益4.62億元,按年增加3.5%,主要受旗艦物業都會大廈的租金收入上升所帶動。受惠收益增加及成本控制措施,物業收入淨額3.65億元,上升4.3%。其中都會大廈的物業收入淨額貢獻最多,達1.13億元;其次是泓富產業千禧廣場及泓富廣場,分別有8,040萬元及5,880萬元。

期內成本對收益比率20.9%,2018年同期為21.5%。年內溢利為3.33億元,相當於每基金單位基本盈利22仙。可分派收入2.74億元,增加2.1%。每基金單位分派18.28仙,上升約1%。整體營運維持穩健,去年平均單位實際租金每平方呎25.18元,上升2%。投資物業組合之租用率97.3%,對上年同期為97.6%。去年租金調升率為7.4%。

財務方面,截至2019年底止,資產負債比率20.3%,較對2018年收窄0.3個百分點。去年底資產淨值為86.36億元,上升1.3%;每基金單位資產淨值5.75元,微升0.2%。

管理層預期,本港經濟前景將受制於各項不明朗因素,租賃勢頭及租金水平將無可避免地受到影響。集團為減低負面影響,未來會繼續利用辦公室遷往非核心商業區的趨勢,並把握沙中線第一期通車所帶來的機遇。

業績公布後,大和將其目標價由3.6元降至3.3元,主要考慮到未來經營環境充滿挑戰,並將泓富今、明兩年,每基金單位可分派收入預測調低10%至14%。不過,其租金水平仍具競爭力;加上負債比率偏低,有條件在調整市況中進行收購,故維持投資評級為跑贏大市。

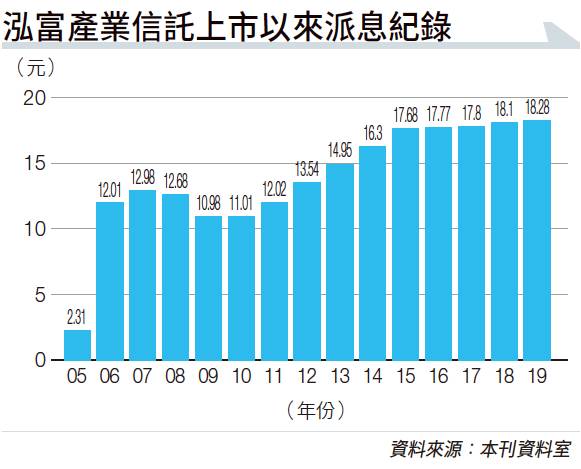

股息近十年持續遞增

泓富派息政策清晰,每年會將可分派收入不少於九成,撥作股息派發予股東。回顧上市以來派息紀錄,2009年派息曾出現較大回落,由12.68仙降至10.98仙,減幅達13.4%,主因是2008年曾為利率掉期平倉,而令期內產生額外現金融資成本。

基本而言,泓富自2010年開始,在物業收入淨額、租用率,以至續租租金水平均維持穩健增長的支持下,股息呈漸進遞增模式發展。假設所收股息用於再投資,自上市以來總回報超過兩倍。

以2019年全年派息18.28仙計,息率回報約7厘,而現時股價接近2016年初低位,論息率回報及估值均具吸引力。現時市況動盪,各國央行相繼減息或推出量寬措施救經濟,高息股更顯得吸引,作為穩健型投資者,最穩妥策略是一邊收高息、一邊博價值重估。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。