成手蟹貨要快快手沽!5窮月殺到 一句話+3幅圖:揭示災難級調整即將降臨

撰文:經一編輯部|圖片:unsplash

如果單看3月25日至4月16日標準普爾500指數的表現,說大市氣氛整體良好這句應該沒有錯,畢竟指數期間升幅錄得7.89%。

而本週則出現波動,標普500指數上週一及上週二(19日及20日)挫超過600點,港股方面方向未明,本週略升0.4%。

本週初下跌的主要原因,是市場對印度的疫情肆虐感到憂慮。截至4月21日,全球病例的七日平均病例數量攀升了超過30%,絕大部分歸因於印度,該國的七日均值已增長超過三倍,而且數字迅速攀升,印度當地醫療系統瀕臨崩潰,經濟受到嚴重影響。

印度總理莫迪表示,印度目前正在與第二波新冠疫情做鬥爭,但不會在全國實施封鎖。

而根據世界銀行數據,印度佔全球勞動力的12%以上,當地的疫情對全球的生產和供應鏈有極大干擾,或刺激全球通脹率。

鮑威爾轉口風 或提早加息

印度疫情令市場憂慮,美國十年國債收益率也得到趨平,不過仍有不少分析認為,美國今年可能會出現「略高」的通脹,畢竟近月經濟強勢復甦,外加供應限制推高了部分行業的價格。

坊間對未來的通脹一直都覺得理所當然,貝恩資本聯席董事長Stephen Pagliuca認為,美國總統拜登的刺激計劃恐將推高通脹。

Stephen明言:

「如果你看看任何國家過去100年的所有數據,當貨幣供應量增加到這種水準時,95%、98%的情況下會在之後一、兩年出現通貨膨脹,我認為將會出現通脹。」

他預計利率將維持在較低水準,使得私募股權投資對尋求收益率的投資者具有吸引力。

他續指,決策者面對通貨膨脹,難以去把利率提到那麼高。

面對市場的通脹預期,本週美國聯邦儲備局主席鮑威爾發評論,指不尋求遠超2%的通脹率,也不追求長期超過2%,但強調,聯儲局會盡

全力完成兩個目標:就業最大化和穩定物價。

以往鮑威爾發言的核心一直是強調就業,並未重點討論過通脹引起的物價問題。

如果比較上月底鮑威爾在國會聽證會的言論,當時他指出,經濟復甦仍遠未完成,聯儲局將繼續提供經濟所需的支持。

當時他亦提到,受疫情再度加重,以及進一步保持社交距離影響最大的經濟領域仍然疲弱,失業率仍處於6.2%高位,但市場仍低估失業情況,特別是勞動力市場參與率,仍明顯低於疫情前水平。

因此,從最新的言論來看,鮑威爾的態度顯得更為鷹派,意味當局可能會提前「收水」,市場預期資金的流動性可能會提早降低。

提早加息未必不可能,最少加拿大本週三已暗示最快2022年恢復加息。

加拿大央行議息後,維持基準利率0.25厘不變,但宣布削減每週購債規模,由40億加元降至30億加元。

但大幅調高當地今年經濟增長預測逾兩個百分點至6.5%,估計通脹於2022年底會大幅接近當局的2%目標,消息刺激加元曾急升1.23%,為10個月最勁,至80.28美仙。

VIX指數不尋常

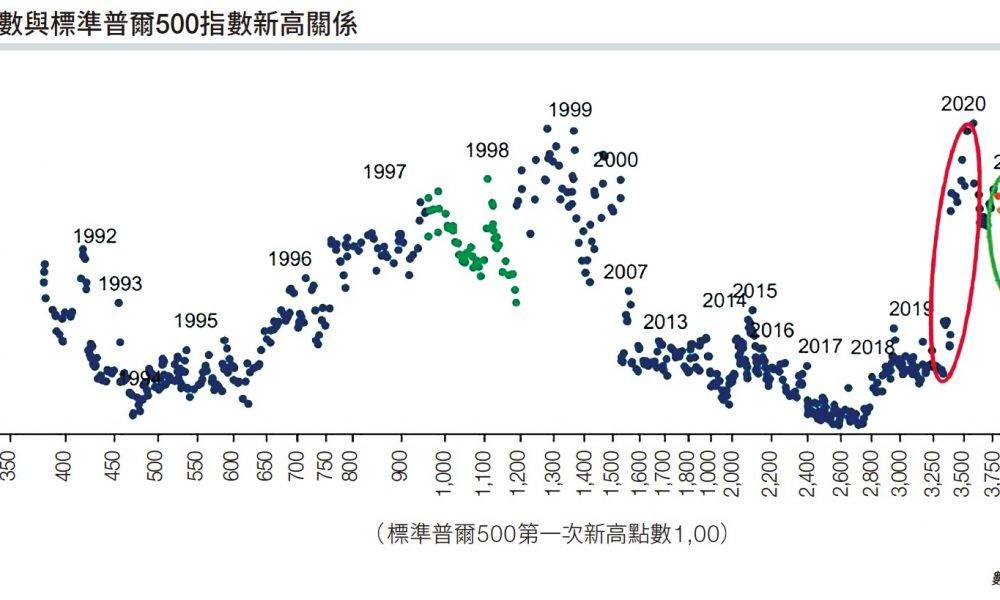

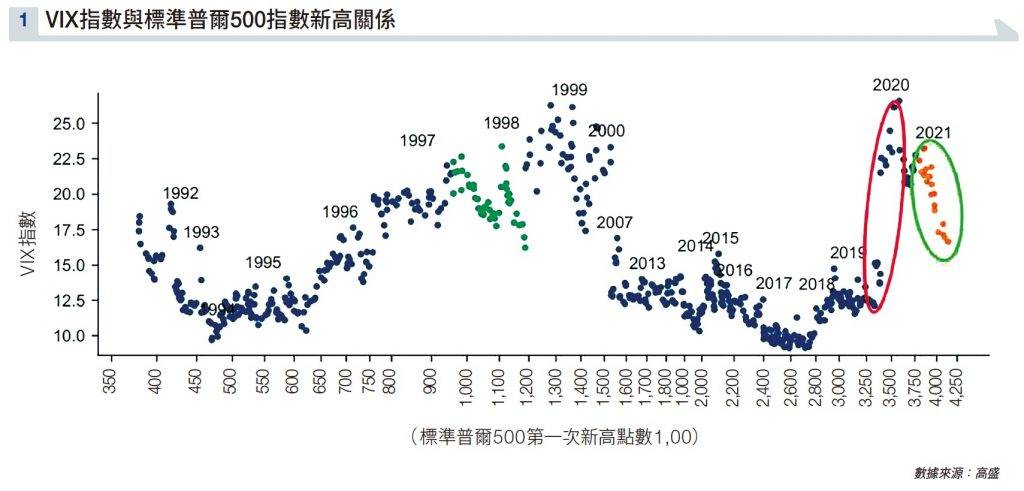

高盛指出,在2021年的市場反彈期間,俗稱恐慌指數的芝加哥期權交易所波動率指數(VIX)一直在下跌,在標準普爾500指數每次觸及新高時,VIX都在創低。

2018年至2020年間,每當市場來到新高,總引發人們對估值過高的疑慮,而使VIX升高。

高盛指出,股價創高而VIX走低的情況,類似於1997年和1998年。值得注意的是,在這種情況發生後不久,市場波動性的大幅增高。

高盛解釋,導致過去幾週,隱含波動率下滑的一個因素是,單一股票的看漲期權買單減少,但若與疫情前的任何時期相比,當前的買單仍偏高。

高盛認為,單一股票期權是期權需求的一個持續的、重要的來源。

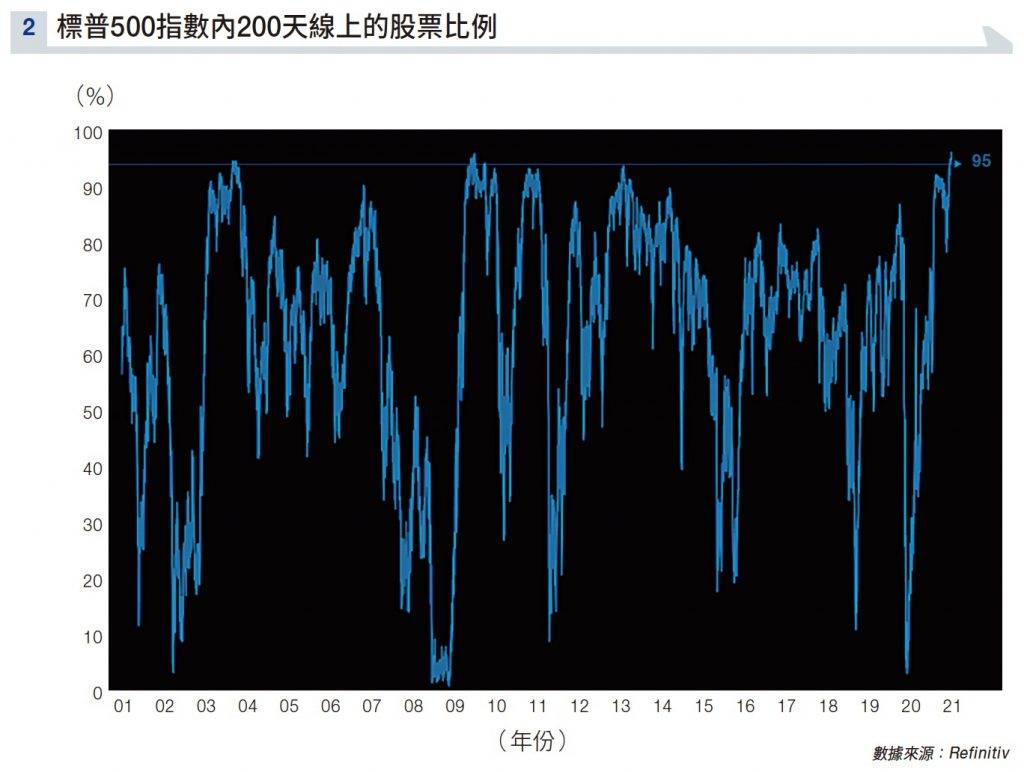

最近,市場開始密切跟蹤一個著名技術指標—市寛,該水平近來一直創下多年高點,這表明近月大量股票廣泛反彈,而不只僅僅受到幾個因素的推動。

如果預測這種趨勢將繼續下去,相信也是相當合理。

而且,美國的退休賬戶已在2021年進行了高度的重新配置。

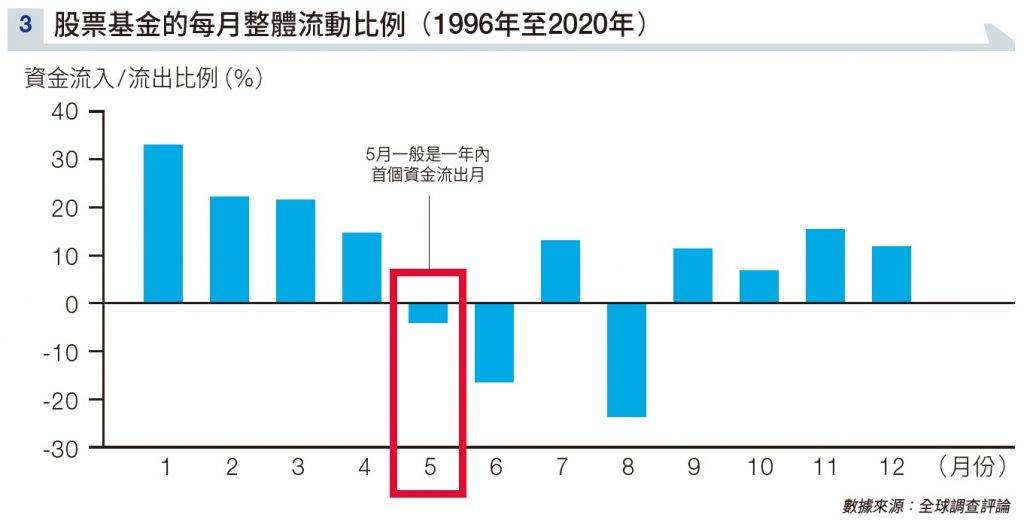

根資料顯示,從2020年11月1日開始,即過去150個交易日中,已有60,000億的資金流入股市,即每天有40億美元,流入股票基金。

因此,這筆大錢在「五窮月」流出股市,在邏輯上、統計上,也是合情合理。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。