避險情緒退潮,美股指數終結三連跌,股市迎來抄底時刻?

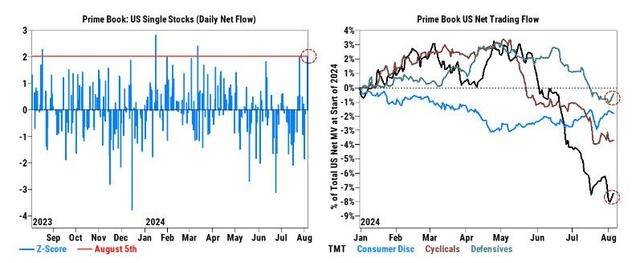

3、對於“日元套利交易”,高盛外匯團隊倉位評分表明,日元空頭倉位已基本清算,這預示着市場即將觸底;法興7月CFTC持倉數據也顯示,大部分日元空頭頭寸已被平倉。當然,也有機構持不同的觀點,摩根大通表示,目前日元套息交易平倉只完成了一半。機構建議抄底美股CFRA Research的分析師Cathy Seifert認為,如果美股繼續暴跌,對於巴菲特來説將是一個抄底的“黃金機會”,屆時他積累的2769億美元創紀錄現金儲備將會發揮作用。巴菲特以自律著稱,他只在看到便宜的時候才會買入。多年來,他一直在哀歎,由於估值居高不下,可做的交易太少。但隨着股市暴跌,可能很快就到了買入的時候了。花旗策略師Beata Manthey在一份備忘錄中寫道,該銀行的“熊市檢查表”——衡量指標包括股票估值、收益曲線、投資者情緒和盈利能力,建議“逢低買入”。但她表示:“一旦我們看到更完整的倉位調整證據,我們會更有信心。”而據高盛最新的經紀業務數據,本週一在全球市場經歷“黑色星期一”之際,全球股市獲得資金的温和淨買入,多頭買入超過空頭賣出。美國股市的買入來自個股,對衝基金對個股的淨買入是約5個月以來最大的一天,主要由多頭買入推動,空頭的資金流量較少。

綜合花旗觀點以及市場買入情況來看,美股的抄底時刻或許已經到來。“木頭姐”本週持續買入美股科技股本週在美股暴跌之際,凱茜·伍德旗下方舟投資管理公司卻在大舉“抄底”科技股。本週兩個交易日,“木頭姐”旗下六隻基金對科技股的買入情況如下:AMD $AMD.US$ 買入130318股;亞馬遜 $AMZN.US$ 買入221167股;Meta Platforms $META.US$ 買入12545股;特斯拉 $TSLA.US$ 買入12426股。如何通過ETF抄底美股?巴菲特認為,被動投資的模式非常適合一般投資人,不僅能夠節省研究個股的時間,甚至更有機會獲利,適合有意長線部署美股的投資人:我經常推薦的就是低成本的標普500指數基金,但是隻有極少數謙虛的朋友才會相信我的話。幾乎沒有任何一個極富有投資者、基金經理、養老基金真正遵循了我的建議,他們禮貌的感謝我。但是轉頭就被收取高管理費的資產管經理説服,從而選擇另外一種投資方式。而與標普500掛鈎的ETF指數股票型基金,包含了SPDR 標普500指數ETF $SPY.US$ 、標普500ETF-iShares $IVV.US$ 和標普500ETF-Vanguard $VOO.US$ 等等。其中, $SPY.US$ 是美國曆史上第一個ETF,成立於1993年,也是全球規模最大的ETF。SPY具有極高的流動性,每日交易量巨大,這使得投資者可以輕鬆買入或賣出,並且買賣差價(spread)通常很小,對於大手交易者尤其有利。

$IVV.US$ 則是由BlackRock旗下的iShares發行的一款ETF,同樣旨在追蹤標普500指數的表現。IVV的費用比率相比SPY更為低廉,在0.03%左右。雖然IVV的流動性不如SPY那麼高,但對於大多數投資者而言,其日均交易量仍然足夠滿足正常的交易需求。

$VOO.US$ 是由著名的低成本基金管理商Vanguard集團管理的ETF,同樣緊密跟蹤S&P 500指數。VOO的費用比率通常在0.03%左右,這也是Vanguard一直以來秉承的低成本投資策略的體現。

另外,如果想投資標普500的槓桿ETF,2倍做多標普500ETF-ProShares $SSO.US$ 以及3倍做多標普500-ProShares $UPRO.US$ 等等也是不錯的選擇。除此之外,美股市場上仍有大量的指數ETF可供投資者選擇,牛友們可以通過點擊市場>ETF>美股>指數ETF查看~

編輯/Jeffy風險提示:上文所示之作者或者嘉賓的觀點,都有其特定立場,投資決策需建立在獨立思考之上。富途將竭力但卻不能保證以上內容之準確和可靠,亦不會承擔因任何不準確或遺漏而引起的任何損失或損害。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。