多元化抗零售逆境 可口可樂韌性強|卡比專欄

截至9月27日止,可口可樂第三季度收入118.54億美元,按年下跌0.8%,撇除收購因素,內生收入增長9%。收入表現包括來自價格組合的一成增幅,而來自銷售予餐飲及裝瓶企業的濃縮飲料則減少2%。

提價帶動內生收入升9%

按地區劃分,收入貢獻最大的北美市場,佔49.84億美元,增長11.6%;歐洲、中東及非洲市場下跌7.2%,至20.19億美元;拉丁美洲佔16.39億美元,上升4.1%;亞太市場有13.49億美元,減少3.7%;裝瓶業務投資收入13.16億美元,倒退29.2%。

按產品類別分析,碳酸類軟性飲品及可口可樂銷量,在北美、拉丁洲及亞太地區都錄得增長,但被歐洲、中東及非洲市場倒退所抵銷。各地區市場的零糖可口可樂均有增長,帶動銷量增加一成一。

零糖可樂一支獨秀

同期果汁、乳類及植物基飲品銷量則減少3%;fairlife乳類飲品在美國市場表現強勁,惟Minute Maid在亞太市場,以及Mazoe在非洲市場均出現倒退 。

至於飲用水、運動飲品,咖啡和茶類飲品銷量下跌4%。其中飲用水減少6%,所有地區市場都錄得跌幅。運動飲品銷量下跌3%,除了歐洲、中東及非洲市場外,其他市場錄得跌幅。

咖啡跌6%,主要受英國Costa表現欠佳拖累;茶類飲品則上升7%。管理層指,在整體非酒精即飲類飲品市場的佔有率有提升。

經調整EPS勝預期

期內毛利為71.9億美元,減少1.4%;毛利率60.7%,收窄0.3個百分點。經營溢利25.1億美元,下跌23.2%;經營溢利率收窄6.2個百分點,至21.2%,下跌主因2020年收購乳製飲品及餐飲服務商fairlife,產生匯兌重計開支。

第三季度純利28.48億美元,下跌7.7%,主要受到匯兌因素影響;每股攤薄盈利66美仙,跌幅7%。

撇除非經常性因素,季度內經調整毛利錄73.07億美元,增加1.4%;經調整毛利率擴闊0.7個百分點,至61.2%。

經調整經營溢利36.71億美元,增長3.8%;經調整經營溢利率擴闊1個百分點,至30.7%,主要受惠內生收增長擴張,以及再特許經營裝瓶業務。

經調整純利33.47億美元,上升4.4%;經調整每股攤薄盈利77美仙﹐增幅4%,高於市場預期的74美仙。

截至9月底止經營現金流有28.54億美元,自由現金流15.93美元,兩者均較2023年同期下跌,主要因為期內有60.41億美元稅務訢訟送存;若撇除相關影響,自由現金流有76.34億美元,按年減少2.94億美元。

鑑於營運表現達公司長遠增長模型的高端,加上產品價格提升,管理層展望全年收入的內生增長約一成。

經調整每股盈利增長介乎5%至6%,而去年同期為2.69美元。

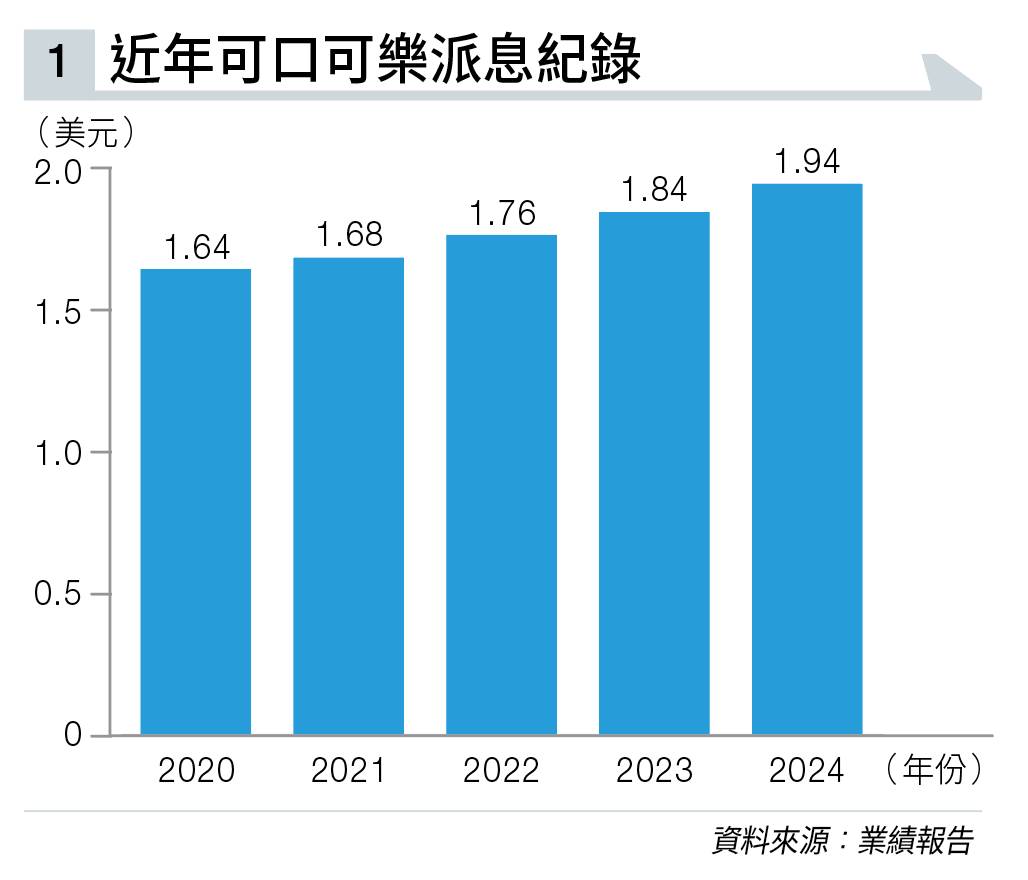

至於自由現金流(扣除稅務訢訟送存)為92億元,當中已計及114億美元營運現金流及約22億美元資本開支;而近年可口可樂派息遞年皆有上升(見圖表一),相信亦反映了股東需求。

摩根士丹利指出,由於可口可樂上季度銷量出現溫和下跌,公司股價於績後亦見調整;加上管理層對來年匯率影響的看法,顯得有點較市場預期艱巨,故將目標價由78美元降至76美元(見圖表二)。

不過,管理層認為第三季度收入的內生增長保持強勁勢頭,對維持較同業高增速顯得信心十足,維持給予「增持」評級。

富瑞相信,稅務訢訟送存,以至收購fairlife產生的結算開支,將可於2026年完全解決;而可口可樂賬目穩健、及未來自由現金流仍充裕,有足夠能力應付有關非經常性項目。

該行考慮到其基本面維持強勁,將目標價由65美元上調至73美元。評級為「持有」。

至於富國銀行則予「增持」評級。該行認為可口可樂將會是必需消費品中的重磅之選,現時估值仍相對合理,目標價由73美元上調至78美元。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。