Nvidia合理價|從美股去到Nvidia 反駁有人驚泡沫買唔過 ︳博立群股

美股及Nvidia合理價︳投資者矛盾心理

除非已經成為一個投資熱潮,如2000年的科網股及2020年的增長股,不然大部份投資者是不會跟風買股票的,可是於投資熱潮才入市,大部份結局都是敗興而返,若果想在股市賺到錢,便需走出這個死胡同。大部份投資者往往見到有一年跌市,便會認為股市弱勢已成,下年會繼續跌,就好像近數年的港股般,但卻忘記如S&P500指數於2022年下跌19%,卻在2023年反彈24%這些事實的存在;而當他們見到有一年升市,卻不會認為股市強勢已成,反而認為高追有風險,而不會入市,待股市回落後才投資會較安全。

美股及Nvidia合理價︳最終卻成為旁觀者

不過若果股市真的回調,他們又會認為股市弱勢已成,結果還是一個旁觀者,可見大部份投資者都是偏向悲觀思維!至於為何投資熱潮會令他們放下介心,主要還是怕執輸心態作崇,在投資上這稱為FOMO,即是Fear of Missing Out,可是結果通常不是太好!根據多年經驗,若然有一個理想的投資環境,加上一個清晰而現實的投資主題,主題主要公司估值還算合理,身邊大部份人還未入市時,會是一個不錯的投資入市時機!

美股及Nvidia合理價︳就算現價水平仍合理

美股及Nvidia︳其實股市未來一年的升跌,可以說和前一年的股市沒有關係,投資主要還是看前景,一間公司縱使去年業績亮麗,若果預期今年遇阻沒有寸進甚至倒退,又怎會得到市場資金的青睞。一個股市指數或一間公司股價上升,原因不外乎兩個:盈利增加及估值提升,一間估值合理的公司股價上升50%,若果只是反映其每股盈利增加50%,其實是一件很合理的事情。若果股價升了不少,便代表貴,而若果股價升了很多,便代表出現泡沫,其實只是沒有根據的一種感觀思維,真正的投資者會考量如估值及盈利前景等更多實際基本因素。

美股及Nvidia合理價︳不可叫做泡沫

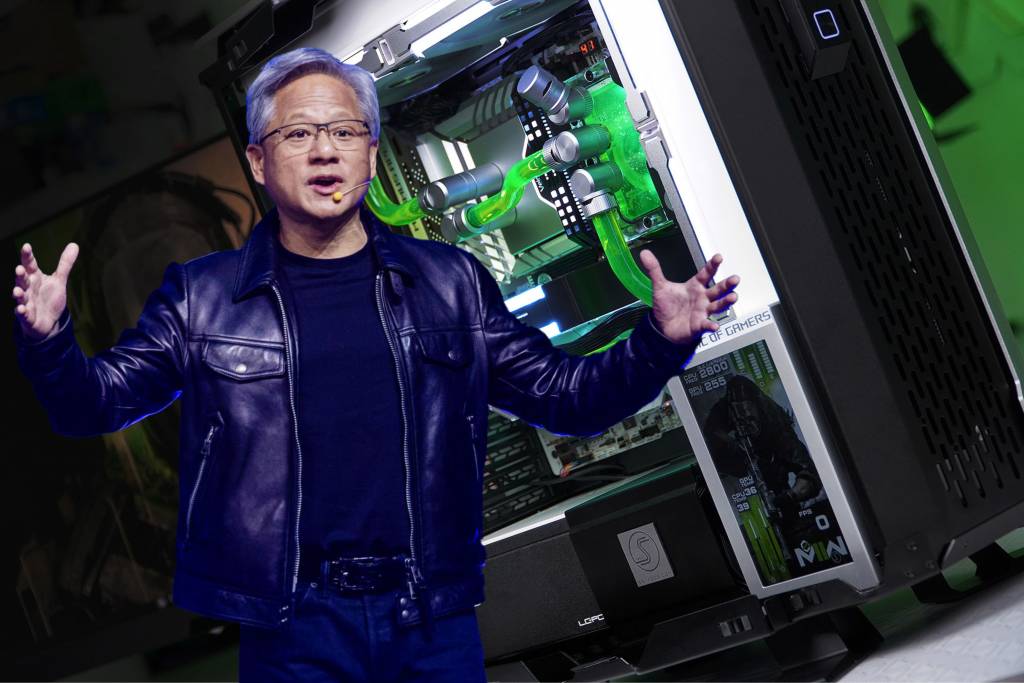

美股及Nvidia︳以公佈業績不久的生成式AI(GenAI)代表公司Nvidia(NVDA)為例,其業績優於市場事前的高預期值,連未來業績指引也高於市場預期,致公佈翌日股價上升16%至$785,並創歷史新高,有不少評論認為反應非常誇張,美股及GenAI泡沫已成,我們嘗試撇除感性而做個理性分析。Nvidia財報每年1月年結,以股價$785計,2025年1月年度預期市盈率(PE)約32倍,去年度最高PE約53倍,2020年聯儲局放水後三年間每年最高PE達80倍,而放水前的兩年也在40至50倍水平,期間亦經歷過芯片的高低週期,以此作比較現水平股價也不可叫做泡沫。

美股及Nvidia合理價︳請舉證Nvidia是泡沫

美股及Nvidia︳接著再看看市場對其盈利預測是否理性,因GenAI有提高生產力及加快研發等實際效用,大語言模型(LLM)訓練及應用對GPU的需求於至少未來一年仍然很大,加上Microsoft(MSFT)、Meta(META)等自行研發AI芯片到有成果還需要一點時間,2025年1月年度每股盈利預期增長105%達成的機會率也不可說低。

美股及Nvidia合理價︳控制風險

若果現在認為Nvidia是一個泡沫,便需舉證GenAI於未來一兩年需求不似預期,或Nvidia的GPU被大幅取代而不再供不應求,不然也只是沒有根據的一種感觀思維吧,但投資者需知道這個風險的存在,好好控制風險永遠是投資上一個重要考量。

即睇更多Nvidia新聞

相關內容:

美股七巨頭|達裡奧評估股市泡沫與投資機會

簡志健,持證監會持牌人士,博立聯合創辦人/中原資產管理投資總監,執筆之時,筆者授權/基金客户持有上述股票,並會按不同股票的風險因素配置在不同產品

上

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。