2021年「最強」退休投資組合部署:強積金「兩頭蛇」策略|安東尼

撰文:安東尼| 圖片:安東尼|資料來源:國際貨幣基金(IMF)、巴克萊

這類基金的「表現平平」但風險(波幅)低於個別股票投資,是近乎跟隨大市走勢(啤打 Beta)的廉價投資工具(零入場費、零轉倉費、零贖回費),其主要回報建基於MPF戶口持有人(筆者)「揀市唔揀股」的宏觀調配操作。

由於筆者人到中年樣貌姣好,所以MPF投資都作「中風險增長」部署,因此必需要有增長強而穩當的股市。

美國股市整體來說估值十分昂貴兼經濟萎縮(圖1),但世界一哥實力不容小覷;中國經濟今年將重拾增長兼股市估值合理(惟受到美國制裁威脅)。有見及此,筆者的MPF採取「兩頭蛇」策略,重磅中美股票基金,另小量亞洲債券作防守性調配,實際操作請看本文末段解說。

內外兼修 估值合理

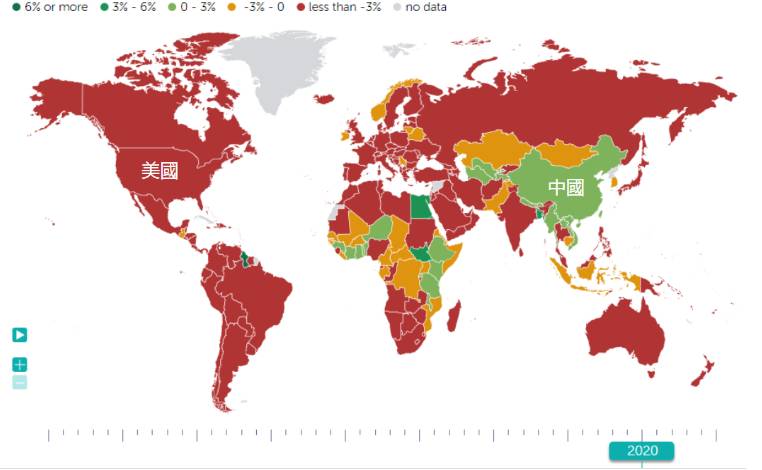

今年10月國際貨幣基金 (IMF) 的經濟展望預測,中國2020年的實質本地生產總值 (Real GDP)全年增可回升至1.9%,是主要經濟體中最好的(非主要經濟體如圭亞那和埃及的增長則高過中國)。

內部需求方面,中國內地電子商務及數碼交易發達令消費者足不出戶仍能消費,就連偏遠農村戶都可以透過直播在疫情其間將農產品賣到各大城市。

彼得森國際經濟研究所(PIIE)就指中國有效控制新冠肺炎,令製造業快速復甦並可應付來自美國,歐洲及東南亞等地的訂單;據美聯社報道,中國今年11月出口額更按年上升21.1%達754億美元的歷史高額。

內需及出口支持經濟反彈下,中國股市2020年表現不錯,執筆時中國股市已由年初受新冠肺炎封城打擊後回升。

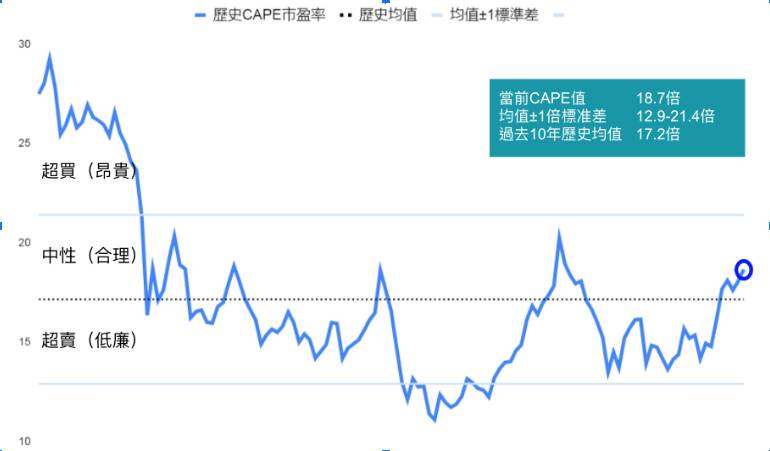

估值方面,根據席勒(Shiller)巴克萊指數,截至2020年11月30日,中國股市的CAPE市盈率為18.7倍,處於10年歷史的「中性」區間(圖2)。換句話說,比較過去10年的CAPE市盈率,CAPE市盈率目前的估值「合理」;對於不想高追的投資者來說,是個不錯的長線投資入市位。

圖2:中國股市席勒(Shiller)巴克萊CAPE市盈率(過去10年)

世界一哥 捨我其誰

雖然美國新冠疫情嚴重領先世界兼本土經濟大受打擊,但其科技公司的市場早已走出國際,收入來源多來自美國以外地區,所以2020年下半年資金都追逐美國的科技股。

加上美國民主黨拜登勝出總統選舉後,消除時任總統特朗普的「無定向」國策陰霾,但民主黨的民粹政策預料仍受制於共和黨佔大多數的議會,這樣兩派僵持(Gridlock)局面,卻是不少美國投資專家樂見的「Gridlock is Good」利好市場景氣(台灣用語)!

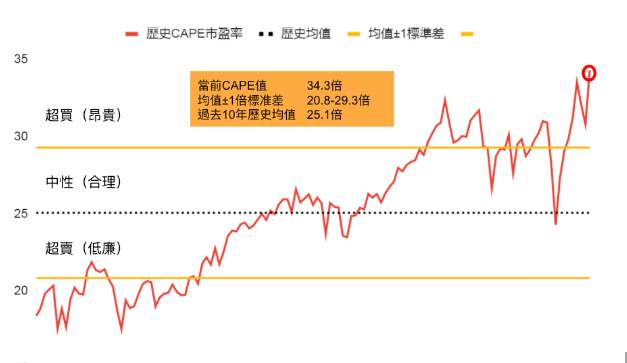

因此,即使美國股市的估值已達至超買水平(席勒巴克來CAPE市盈率高達34.3位)見(圖3);但美股走勢動力強勁,筆者又怎能錯過這個大市走勢呢?

惟MPF投資者必需留意「高位回落」的風險。換句話說,美股基金在MPF組合中風險高於中國基金。

圖3:美國股市席勒(Shiller)巴克萊CAPE市盈率(過去10年)

有智慧不如趁勢

看畢筆者以上自吹自擂執人口水尾的所謂「價值投資」分析後,投資最終都是看績效(又台灣用語)。

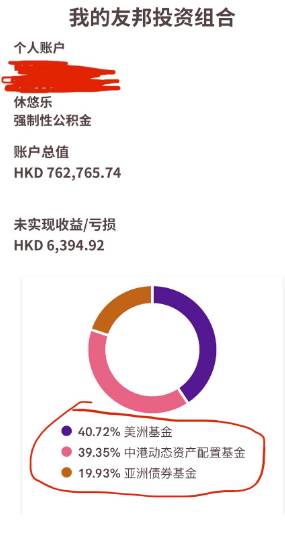

筆者的MPF組合仍以全球第一和第二大經濟體(美國和中國)為膽;看看兩三個月後市場走向再作改變,即當某隻基金的比例顯著上升(下跌)時便增持(減持);就此「贏要谷、輸要縮」簡單一個道理。此時此刻,筆者又不妨分享自己最新的MPF投資組合截圖(圖4)以供讀者參考。

圖4:筆者友邦(AIA)強積金投資組合

讀者可能留意到筆者的MPF投資組合已變為友邦(AIA),而美股比例更由以往(恒生MPF時期)的30%大幅調升至40%(因為美股實在強勁,所以要「谷」)。

為何要轉會?是咁的,筆者為體驗現時MPF轉會的程序,故「身先事卒」由恒生MPF轉到友邦MPF;當中過程較以往(10年前繁複瑣碎的趕客手續)方便快捷得多,只需在友邦MPF投資顧問的iPad平版電腦上「篤篤篤」約20分鐘就完成,再等約兩星期便正式轉會,期間亦會有電郵通知進度。

言歸正傳,筆者MPF投資組合截至12月10日,AIA美洲基金佔40.72%,AIA中港動態資產配置基金佔39.35%,即表示近月美洲基金跑贏中港動態基金。

若這個勢頭持續,筆者便會「贏要谷」增持美洲基金,反之則「輸要縮」減持,相對增持債券或中港動態基金,視乎情況而定。

這正正體驗香港已故投資大師曹志明的名句:「有智慧不如趁勢」的金科玉律。

延伸閱讀:投資?唔洗用劍既!識英文就得喇 3隻跑贏標指的醫療科技ETF|安東尼

延伸閱讀:強積金:你今年賺(蝕)咗未?附實例證明一年輕鬆賺80,000元的調配策略|安東尼

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。

近日強積金的表現是?

積金評級發表報告,今年頭九個月,估計強積金賬面虧損達到2,465億元,或每名強積金會員虧損近…詳情請看

積金局如何回應強積金虧損?

面對強積金有明顯虧損,指出,過去21年來,強積金有14年錄得正回報;而強積金由2000年實施以來…詳情請看