中概科技股多面夾擊 除牌風險加收水走淡 瞄準傳統高息股攻守兼備

再對上一次達如此連續跌幅,是2008年雷曼海嘯。

其實,港股破底基本上可以算是一個早有先兆的正常現象,尤其近期可以明顯見到環球有走資情況出現,尤其是香港及內地,明顯可以看到港元匯率去到17.83的位置,而人民幣兌美元亦曾在6.31跌到6.36的位置。

俄烏戰局膠著

如果未來都暫時未能見到資金回流本港的話,港股就未必能夠見到較大的升幅,即使短暫能夠出現反彈,也只不過是一個短暫的回升。

俄烏局勢緊張對市場所帶來的影響之大難以計算,尤其多國都針對俄羅斯作出制裁措施,由交付系統Swift到禁航、禁運,甚至禁止參與冬殘奧等,把能源、黃金、基本金屬和農產品等商品價格推至近年新高,更有可能加速央行的收水步伐。

不過,若說港股方面,短期內到底可否出現一些比較明顯的反彈的話,俄烏方面的消息可能會來得比較快,因為有消息指俄烏幾近達成協議,不排除今個月內可能有機會簽署和平協議。

若雙方短期內能重拾和平,如此一來烏克蘭方面的資源產品都可以恢復出口,例如小麥、鈀金等,對於通賬會有舒緩作用,整個環球股市有望迎來急速反彈,商品價格亦將迎來快速整固,尤其可見近期一些資源產品,例如油價都開始回落,跌穿每桶100美元這個水平。

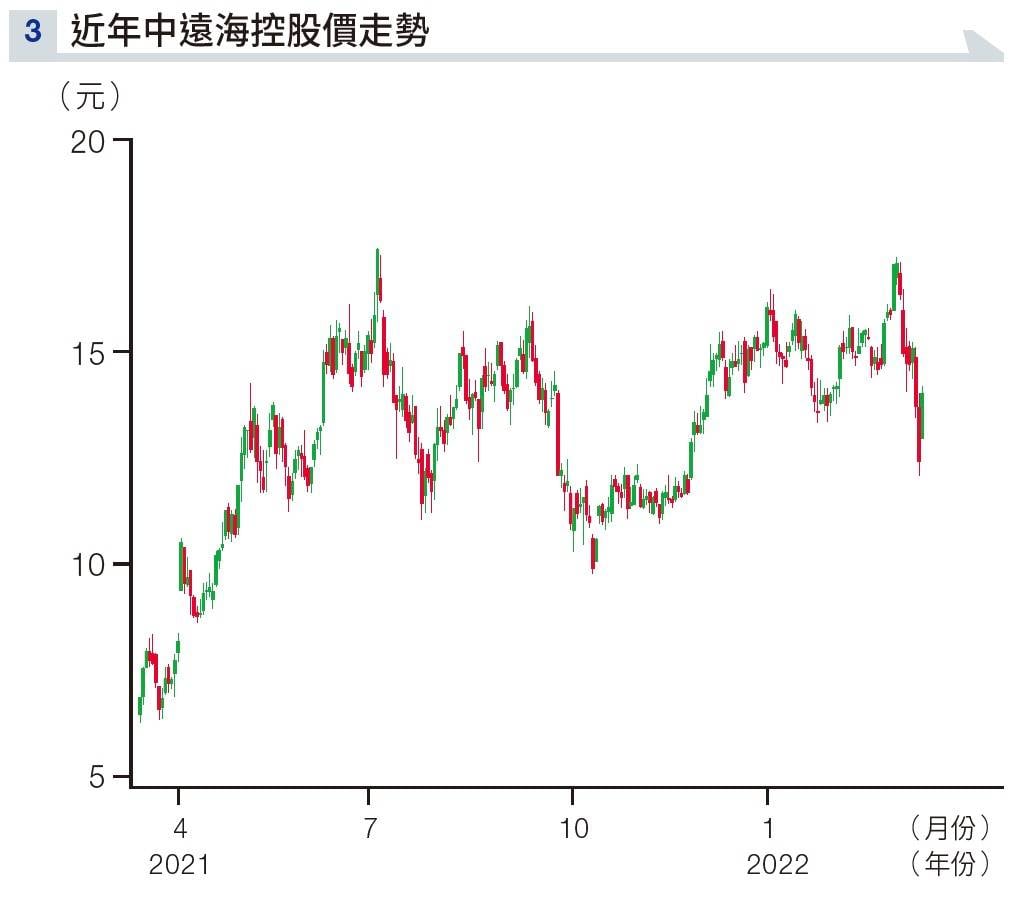

美國聯邦儲備局公開市場委員會(FOMC)18名成員的點陣圖顯示:12名聯儲局官員預測 2022 年至少加息七次;更有一位聯儲局官員預計,央行將在年內加息3%以上;目前生效的約為0.25%(見圖表二)。

美國聯儲局加息

此外,聯儲局方面的意見也是重中之重,今年加息的次數及幅度,多少將直接影響到市場表現。

聯儲局主席鮑威爾於國會聽證會上提出,議息會上可能只會上調利率0.25厘,惟全年卻可以多次加息。

因此關鍵就在於年內的加息次數,如果最後只加四或五次的話,即隔次開會才加息,最終年底只調升至1至1厘25,市場都會比較歡迎,投資者可以多加留意相關消息。

中概股除牌風險

最後不得不提的是中概股本身。作為一個重要考量點,大部分投資者都會擔心美國證監會方面會將他們除牌,但其實整個過程都有三年時間作緩衝,這方面還是要看內地與美國方面的協調。

至於中概股方面的監管,中央方面的態度都比較堅持,所以中概股未來走勢,可能最多都只是上落市。

總結這次跌市,主因是俄烏戰局膠著、美國落實針對中概股會計制度;加上美國通脹數據再度破頂,引發市場擔憂全球央行加快量化緊縮(Quantitative Tightening)步伐。

整體恒生指數的低位,甚至落到18,500點左右的水平,若再有跌幅,更有可能下探到2016年2月份時的低位(18,278點),然而這一個支持位都未必十分有力,這是由於走資情況及其他因素相加之影響。

其實單看股值數據,恒指若落到18,000點,其實已經跌到7倍市盈率,而在歷史上,恒指曾經跌到6.7倍市盈率,當時正是1998年亞洲金融風暴的時候。

「金融大鱷」索羅斯與一眾美資圍攻香港的時候做出來的跌浪,相當於現在估值來說就大概就是17,000點的水平,只能說希望恒生指數不需要落到這個低位才找到支持。

至於現在是不是撈底的好時機?由於現在恒指加入了不少科技股,大約佔三成。

變相來說一旦科技股走淡,對恒生指數也會有一個壓力,尤其科技股在今年其實處於「收水」的狀態。

過去經驗告訴投資者,例如在2000年的時候,聯儲局加息加到6.5厘,科技股真的可以變成一潭死水。不過,現在某些科技股股值跌得太低,例如阿里巴巴(09988)的股值跌到僅11倍,騰訊控股(00700)亦跌到18倍左右,其實絕對會出現一個短暫反彈,但也不會是一個好大的反彈幅度。

以騰訊為例,其跌幅約在38.2%,可能回升一半就差不多了,最終可能坐落在380元左右就會遇到阻力。

另一方面,一旦股票回升到高位、見到超賣情況出現,又或者見到股價處於保力加通道頂、RSI方面處於一個高水平的時候,可能要考慮鎖定利潤。

不過,就長線來說,以現時7.9倍市盈率計算,港股預測股息率普遍達4厘以上;

中資股達到6厘至10厘,比銀行業存款與通脹、都實在是趁低吸納的很好時機。

首選是進可攻退可守的高息股份,這些股份預期難以持續下跌,而且大都有高息回報。

例如內/外資銀行股方面,本地銀行股一般都有5厘年回報;內地銀行更經常可見高達8厘、9厘的股息回報,尤其是現在投資環境比較差,將不同板塊的高息股放入投資組合,絕對是一個穩陣的配搭,值得投資者留意。

除銀行股之外,中資電訊、水泥、基建和房托等其實都屬於高息板塊,能夠相對穩定地賺取回報。

以中資電訊股作一個簡單例子,每個人每個月都會交電話費,內地更時興提早繳費,所以對他們的業務影響很小,即使經濟不好他們也不會因為經濟問題而取消個人的電話號碼。相信這些板塊,會因其業務的穩定性而受市場歡迎。

若較進取者,也可以多留意資源板塊,因為今年銅、鐵等貴金屬都會有一個大轉變,尤其是如果俄烏局勢比較緊張的話會有幫助。

不過就要留意資源和能源相關股份的超買情況,就算睇好也宜待整固過後,才趁低吸納。

對於本身持有大量科技股的投資者,就不要再買,也不要持有太多股份。

如果全倉都是科技股可能今年就會比較危險,最基本都要少過一半才算是一個相對安全的考量。

不過,市場想消化掉早幾年的升幅都需要一段相對長的時間,建議慢慢減持則可,始終科技股在今年都不會大升,這個過程甚至以年去計都不奇怪。

所以如果想轉換投資組合,也不必一次清倉,每逢高位減持則可。

延伸閱讀:煤氣停紅股|四叔退休後新作風 煤氣停派紅股 2008年以來首次 股價狂瀉15% 大行連降3級叫沽

延伸閱讀:香港迪士尼去年再蝕24億!連續7年「見紅」、兩年不裁員:4月21日有望重開!

閱讀全文 兩種選擇:

1.經一訂閱計劃(揭頁版):

*只適用於手機iOS。Android及iPad版本正在開發中,我們會盡快推出。

2.經一共肥計劃(Patreon訂閱號):

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。