特朗普當選機率增 未來股市表現有跡可循|封面故事

____

上週美國賓夕法尼亞州競選集會上,一名20歲男子向美國前總統特朗普開槍,後者幸運的因為一個小動作而躲開原先飛向頭部的子彈,使其擦傷耳朵。消息傳出後,市場對特朗普勝選預期升溫,帶動股市上漲。無論最後是特朗普還是拜登成功入主白宮,這兩位都有過執政經驗的總統,對股市甚至整體經濟的影響似乎有跡可循。

由英國《經濟學人》(The Economist)和市場調查公司YouGov週三(17日)公布的一項民意調查顯示,49%的美國成年人認為特朗普將贏得2024年總統大選。特朗普連任的機率,明顯高於認為拜登會獲勝的26%。 據CNN報道,前眾議院議長佩洛西(Nancy Pelosi)更告訴總統拜登,民調顯示他無法擊敗特朗普,總統可能會破壞民主黨重新奪回眾議院控制權的機會。

政策方向將延續過去經濟主張

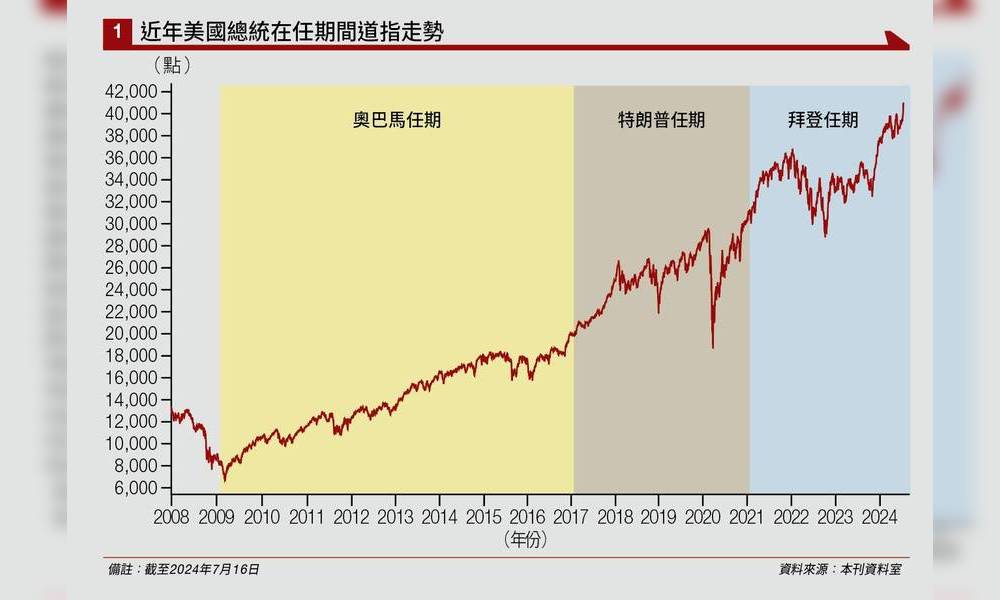

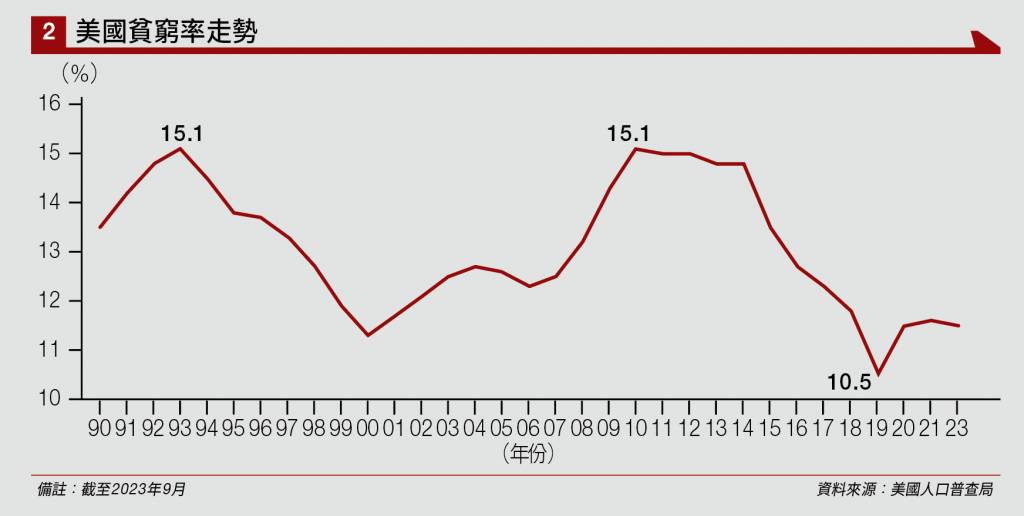

隨著特朗普有望重返白宮,其政策方向將繼續延續他過去的經濟主張,包括減稅、放鬆監管和支持傳統能源行業。對股市產生利好影響,並推動經濟增長。 特朗普常強調他在任期內對美國的經濟貢獻,他指出,在他的領導下,美國經濟增長強勁,稅收改革帶來了企業投資的增長,失業率創歷史新低,股市屢創新高。 的確,道瓊斯指數在其任期內屢創新高(見圖表一),而美國貧窮率亦創50多年來的最低點10.5%(見圖表二)。 富蘭克林入息投資高級機構投資組合經理唐崢輝(Stephen Tong)認為,無論哪個候選人當選,市場都能在短時間內消化相關影響,未至於會對市場有一個長期的影響。 他指出,無論是特朗普還是拜登,他們都已經有一個任期,市場對他們的政策風格已有所了解。「大家都知道他們做總統會是怎樣,大概有跡可循,這對於市場適應他們的政策似乎比較有幫助。」 他提到,無論是共和黨還是民主黨的總統當選,從歷史上來看,對於美國股票來說都是表現不錯的。

政黨互相制衡

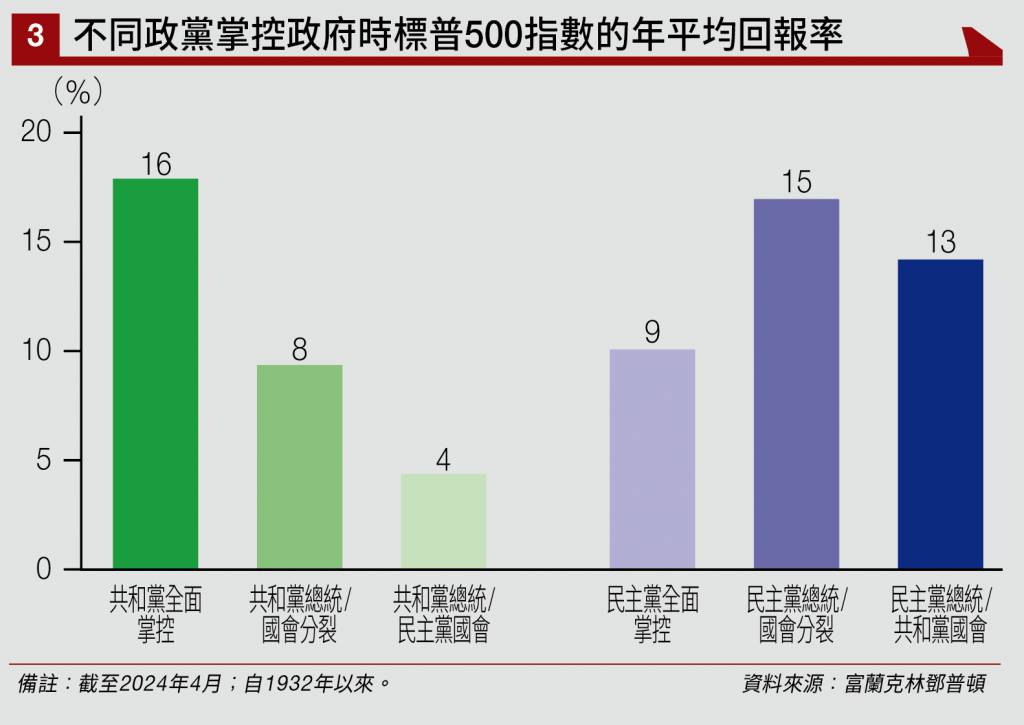

從1932年開始,無論是共和黨或民主黨長期來看都是對股市有正面影響的(見圖表三)。回看歷史數據,當總統和國會被兩個不同政黨控制時,對股市的影響比較小。 唐崢輝解釋:「無論是特朗普之前的任期,或者拜登,當國會由另一黨控制時,中間的妥協就更多了。這涉及到一些影響策略的政策,例如拜登非常關心的健康管理,以及兩黨都關心的新能源和環境、社會及管治(ESG)等能源法案。」 另特朗普提到要加強對晶片出口的限制,這讓AI概念股近日經歷了較大的調整。唐崢輝認為,股市近期的表現只是反映市場情緒的反應,不一定直接反映到公司的實際表現上。

3板塊尋找機會

但科技股近來表現波動, 唐崢輝認為整體來看,如果美國股市繼續上漲,科技股或其他板塊可能會有所調整。 他補充說,「對於科技股,如果市場的升幅有限,我們可能會考慮進行覆蓋認購權策略(Covered Call Option) ,以增加收益。這是一種既能保持投資組合多樣性,又能在有限的市場上升空間中獲得收益的策略。」 不過,他相信分散投資策略是關鍵,無論科技股表現如何,都會在其他板塊尋找機會。 「我們過去六至九個月一直在一些材料、工業和公用事業板塊中尋找機會,這些板塊的估值較強,未來有機會表現更好。」唐崢輝補充道。 特朗普過往的政策,有利傳統的能源板塊,但唐崢輝認為不應提早下結論。 他解釋道:「特朗普的政策傾向於偏愛傳統能源公司,這可能給人一種他對新能源不太看好的想法。但是,我們也不應忽視即使在拜登的政府期間,對於新能源的政策實際上也是走向溫和,比他剛當選時的立場要緩和許多。」 唐崢輝補充,舉例電動車在美國的推廣戰略,實際上已經逐步延後了時間表。這是因為要完全推行新能源,比如電動車,需要大量的基礎設施支持,不僅僅是供電和充電設施,還包括在整個能源供應鏈中的轉變。這需要時間和階段性的調整。 他進一步指出,「過去一、兩年,新能源受到了很多關注,市場早已開始對這些利好政策做出反應。但實際上,這些政策能在多大程度上落實,並為企業創造實質盈利,還是一個問題。這也是為甚麼強調,要回到那些能夠真正從政策中受益的公司。」 因此,他更看好那些與基建相關的股票,特別是材料、工業和一些特定的公用事業板塊,這些都是他認為估值合理、且未來有增長潛力的領域。

擬對華徵6成關稅

特朗普對華態度一直是市場的熱門話題,特朗普曾提到,當選後會對中國商品徵收60%甚至更高的關稅。 這些政策可能進一步加劇中美之間的貿易緊張,影響相關行業的股市表現。 唐崢輝說:「在選舉期間,為了爭取選票,候選人通常會發表許多不同的聲明來吸引注意力。但我們更關心的是,選後如何實施這些政策。現在所有的聲明或討論更多的是影響市場情緒,對於實質影響公司的盈利,那還得看政策如何真正地被執行。」 另法國外貿銀行亞太區首席經濟學家艾西亞(Alicia Garcia Herrero)認為,「馬斯克(Elon Musk)對特朗普的支持,可能會讓特朗普對中國採取不那麼咄咄逼人的態度。」 特朗普遇襲後,馬斯克在社交平台X(前

Twitter)高調支持特朗普。據《華爾街日報》報道,馬斯克計劃每月向支持特朗普的競選團體「美國政治行動委員會」,捐款約4,500萬美元(約3.5億港元)。 她解釋,「特朗普政府可能不太熱衷於與中國在科技領域完全脫鈎。故在特朗普的政策影響下,蜆殼(Shell)相關、化石燃料,以及人工智能(AI)和半導體相關的行業可能受惠。」 特朗普最近提出許多政策主張,例如11月前不應減息和不打算換掉現任聯儲局主席鮑威爾,這些話題都會影響市場情緒。 對於減息時間表,艾西亞抱持懷疑態度。她說:「透過減稅,特朗普將使聯儲局的負擔過重,因此可能會推遲減息的必要性。」過於寬鬆的財政政策,可能會限制聯儲局的行動空間,延後可能的利率降低。

減稅政策或提振股市

特朗普政府的一些核心經濟政策,如減稅和監管放鬆,已被認為是過去幾年美股強勁表現的驅動力之一。 特朗普主張的減稅政策,特別是對公司稅和家庭所得稅的減免,極可能再次提振投資者對股市的信心。 艾西亞表示:「特朗普將降低公司稅率(甚至可能包括家庭所得稅)並支持美國公司,這應該會對美國股市產生積極的反應。」 特朗普的勝算增加,瑞士寶盛首席經濟學家David Kohl稱:「我們預計,在11月初若在共和黨全勝的情況下,美國股市將會有一個適度正面的反應,主要受益的將是週期性和價值型股票。」 這主要基於幾個因素:監管放鬆、反壟斷合併執法的減少、金融部門監管的放鬆,以及《減稅和就業法案》(TCJA)的可能延長,該法案將於2025年到期。 這些措施應該會緩解市場對更高企業稅的擔憂,料推動美國經濟按年增長至2.4%。 特朗普全勝可能導致《減稅和就業法案》延期,這將緩解對更高企業稅的擔憂。 David Kohl提到,特朗普正尋求通過引入廣泛且具有財政意義的關稅來彌補較低的所得稅收入,這也將有助於滿足民粹主義要求,將一些失去的生產帶回國內。 「共和黨全勝的情況下,更好的經濟增長展望應該會進一步促進週期性部門的增長,如工業和優質中型股,這些都是我們在持續的全球增長復甦中的最愛。此外,特朗普的政策偏好有利於銀行、石油與天然氣及國防股等部分。」