AI盡頭還有銅?“銅博士”一路狂飆,這些銅礦股成為投資新寵

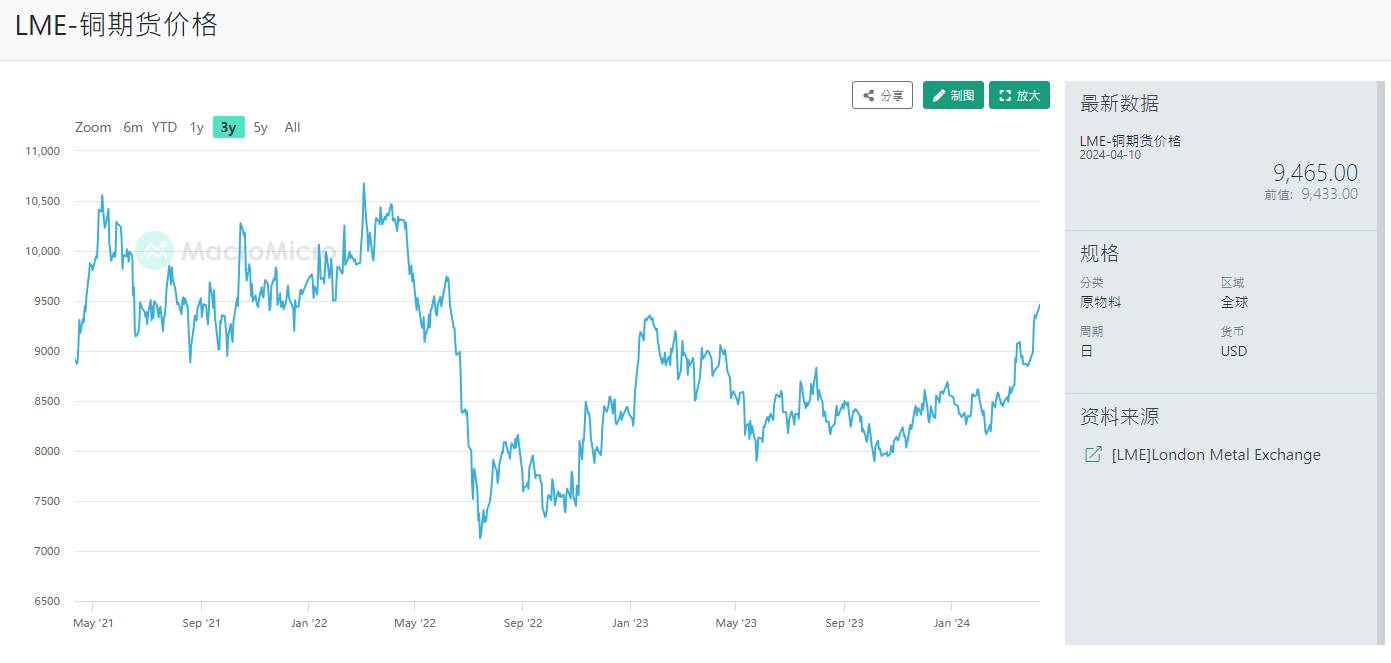

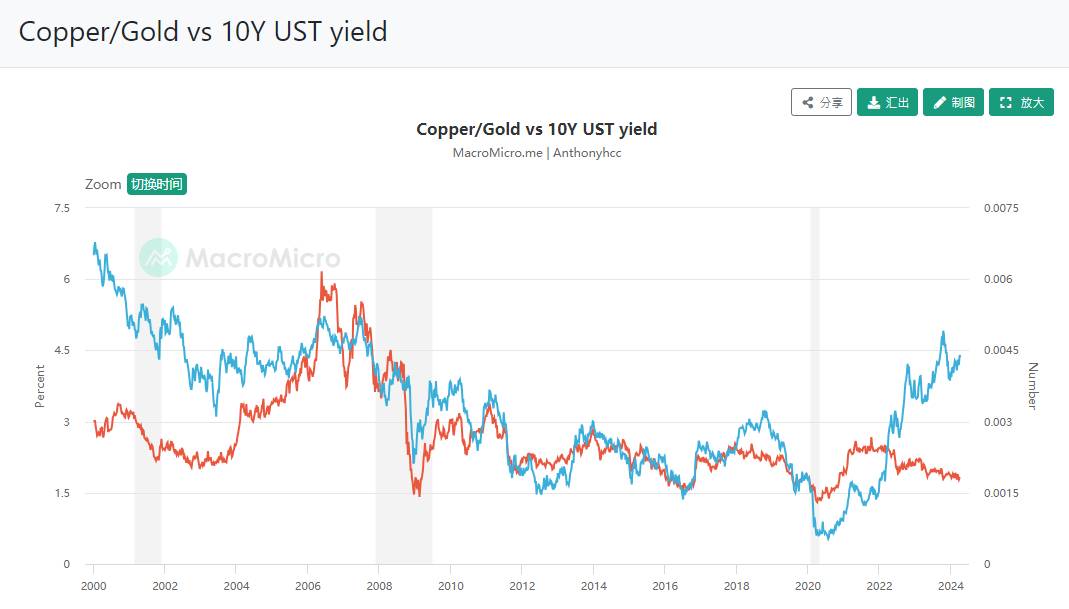

來源:macromicro銅價一路“狂飆”,背後原因是什麼?隨着全球製造業顯示出的復甦跡象,業內對銅市場供需趨緊的預期逐漸增強。在不少資深宏觀交易員的數據庫中,常常能見到銅/金比值與美債收益率之間的對比圖。長期以來,這兩者往往呈現出正相關關係。如今,隨着美債收益率的持續攀升,似乎預示着銅相對於黃金,可能具備更大的上漲潛力。

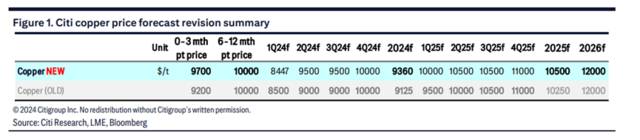

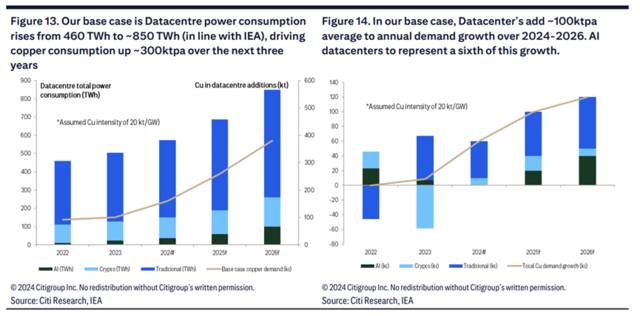

來源:macromicro這裏背後的邏輯是:銅金比是將銅的價格除以黃金的價格所得到的結果,黃金是典型的避險和抗通脹資產,具有“銅博士”之稱的銅則是週期性商品,是風險類資產,在需求端受到宏觀經濟週期的影響較大,兩者之比對宏觀經濟走勢敏感度非常高。當市場景氣復甦或熱絡時,銅因反映需求增加,價格表現將超越黃金。而若經濟不景氣乃至面臨衰退威脅時,銅的表現往往比黃金更為低迷。但事實上,除了這一歷史規律,隨着全球銅礦石供應緊張加劇和中國可能減少產量的消息,也推動了銅價的上漲。另外,“銅博士”手中還握着一張王牌,那就是AI。隨着關於“AI的盡頭是電力”的討論叫囂塵上,市場開始把這一目光移向銅,因為電力本身也包含着銅。在AI數據中心,銅主要用於電力分配設備以及接地與互聯。根據國際能源署(IEA)的基本預測,到2026年,全球數據中心電力需求將以15%的複合年增長率增長。摩根大通估計,到2030年,這一增長速度將需要累計新增約260萬噸銅需求。該行説,這也將轉化為2030年全球銅預期需求的2%左右。大宗商品貿易商托克也表示,到2030年,與人工智能(AI)和數據中心相關的銅需求或將達到100萬噸,這將進一步加劇供應短缺。花旗最新認為,銅價將在今年第四季度達到10000美元,本輪牛市的觸發因素包括去碳化相關需求的增長(尤其是可再生能源、電網和電動車)以及新興的AI/數據中心需求增加。

摩根士丹利表示,隨着AI技術快速發展,銅需求將顯著增長,其中AI數據中心將成為銅需求新的增長點。到2024年四季度,銅價或將上漲至10500美元/噸,較當前水平上漲18%。3月28日,高盛表示,銅市場正處於一個重要的季節性拐點,自去年12月底以來,精煉銅市場出現了明顯的季節性過剩階段,目前這一階段即將結束,在第二季度,庫存水平將逐步走低。該行表示,在中國需求強勁、供應持續受限的情況下,銅市場將逐步轉向供應短缺格局,持續供應短缺將支撐銅價,預計2024年底銅將漲至每噸10000美元。哪些概念股有望受益?近期,銅成為了近期中外資本市場裏最火熱的題材之一。此前文章《AI芯片帶火、大行齊看銅價新高!港美股市場如何捕捉機會?》也提及了港美股市場值得關注的機會。事實上,3月以來,美股銅礦股均錄得不錯的漲幅,其中,加拿大銅金礦業公司Taseko Mines(TGB.US)累漲超63%;全球第五大銅生產商南方銅業(SCCO.US)升幅高達44%;美國礦業巨頭麥克莫蘭銅金(FCX.US)、加拿大礦商Hudbay Minerals(HBM.US)累計升幅超35%;加拿大礦業公司泰克資源有限公司(TECK.US)、加拿大銅礦公司Ero Copper(ERO.US)、全球大宗商品交易巨頭嘉能可(GLNCY.US)均漲超25%。

不過,銅礦股的價格受到多種因素的影響,包括全球經濟形勢、市場需求、供應情況、政策變化等。這些因素可能導致銅礦股價格波動較大,投資者需要留意投資風險。

編輯/Somer風險提示:上文所示之作者或者嘉賓的觀點,都有其特定立場,投資決策需建立在獨立思考之上。富途將竭力但卻不能保證以上內容之準確和可靠,亦不會承擔因任何不準確或遺漏而引起的任何損失或損害。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。