2021上半年倘遇黑天鵝 兩大情境勢走唔甩 李聲揚剖析為何英股較美股值博

撰文:經一編輯部 | 圖片:新傳媒資料室圖片

李聲揚甚或預計今年股市表現差過2020年,年結時整體會下跌。他解釋,市場憧憬未來一年經濟強勢反彈,但類似的樂觀情緒和利好因素已在股市反映出來,倒要慎防兩個風險。

上半年兩大風險

雖然全球經濟勢強勁反彈(見圖表六),但李聲揚提醒,要留意疫情的發展和美國息口走勢。

疫情方面,據美國約翰霍普金斯大學數據顯示,截至上月30日,全球累計8,269萬人確診,181萬人死亡。英國於上月22日首次檢測到變種病毒,但市場未見太大憂慮,道指收市跌200點,標指僅跌7.7點。

李聲揚認為,如果疫情失控,將衝擊股市。他強調這與經濟活動和復甦環環相扣:一旦主要經濟體再次實施大規模封鎖措施,回到2020年年中的情況,經濟反彈的勢頭將減弱。

他稱,以目前的情況而言,即使出現了變種病毒,疫情尚在控制之內;加上疫苗相繼面世,相信上半年的疫情仍可控。

其次,就是美國的貨幣政策。聯儲局表明,現時接近零的息口會持續至2022年底,直至就業及通脹重回正軌,在此前都不會加息。

李聲揚承認,2021年加息的風險相當小,但仍要注意。他指出,低息環境支撐股票的高估值,若聯儲局有意在2022年上半年加息,估計今年年中會有風聲流出,而股市對此非常敏感,出現「驚定先」的跌市不足為奇。

另外,他補充,聯儲局實施了連串等同量化寬鬆(QE)的救市措施,可以留意美國通脹和長債息是否持續上升,需看聯儲局會否出手干預。

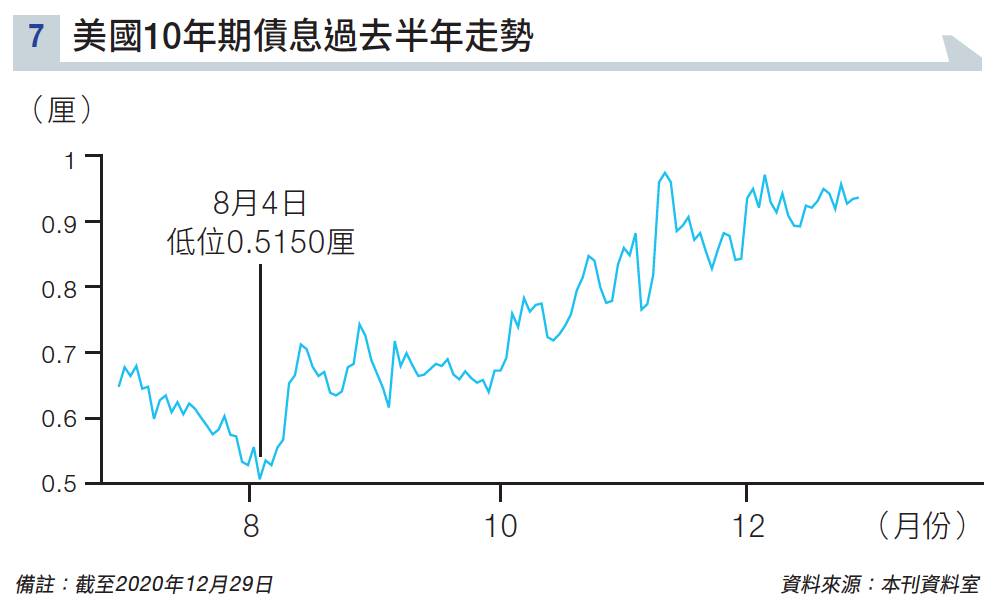

10年期債息被視為息口走勢的晴雨表,債息持續上升意味融資成本增加,預示市場料聯儲局將加息,股市沽壓較大。在過去半年,10年期債息已從2020年8月4日的低位0.5150厘,升至現時接近1厘的水平(見圖表七)。

美股貴 新興市場料抬頭

投資界普遍認為,美股估值過高,甚至開始出現「泡沫化」的言論。「股神」畢菲特是「價值投資之父」Benjamin Graham的信徒,不買貴價股票是他其中一個投資原則。李聲揚亦採取類似的投資策略,發掘有潛質的二線股票。

他警告,「美股估值愈貴,愈危險」,不要押注全副身家於美股,應作分散投資。他建議,可投資日本、英國和東盟10國(尤其是印尼、馬來西亞和越南)的股票,購買不同基金、個別品牌或板塊的股票,例如消費股、奢侈品股。

英國疫情的陰霾未散,經濟或復甦得慢,為何仍值得投資其股市?李聲揚指出,英國股市在2020年的表現很差,估值非常低殘,但「脫歐」已入佳境,等同消除了其中一個不明朗因素。

自2016年英國「脫歐」公投以來,儘管英鎊持續疫弱,英國富時100指數仍升約7%,但遠遜於歐洲Stoxx 600指數的19%升幅;若以美元計價,英股更跌了7%,成為全球主要股市中表現最差的指數(見圖表八)。

英股估值便宜吸引不少投資者,李聲揚認為值博率高:

正正因英國經濟反彈弱,市場對它的期望低,但倫敦仍是歐洲的金融中心,很多企業做環球生意,可博企業業績反彈。

法國金融服務公司Oddo BHF的分析員稱,英國富時100指數中,很多板塊的股票可受惠今年的經濟復甦,如佔富時100指數約40%的原材料、能源及金融股。投資銀行Liberum Capital的策略師看得也很牛,料英股未來兩年升50%。

至於為何看好東南亞股市,李聲揚解釋,東盟十國的年輕人口多、勞動力大,宜吼實當地的消費和地產股,「執到寶」的機會較大。再者,在中美角力之下,部分工廠撤出中國,遷至印尼和越南,小程度上開始取代中國,而且這些國家大多左右逢迎,不會押注貿易戰的其中一方。

延續閱讀:2021年科技股未必冇運行 李聲揚披露11隻心水港股及美股 「契媽」Catherine Wood的EFT值博率低

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。