美債ETF迎投資機會?四家機構預測美聯儲9月降息50個基點

市場加大了對美聯儲9月份降息50個基點的押注,這一預期也得到了摩根大通的支持。摩根大通首席美國經濟學家Michael Feroli表示,美聯儲應該在9月份的會議上降息50個基點。而降息幅度的不確定性將終結於今晚公佈的8月非農就業報告,若就業數據低於市場預期,市場或將進一步加大降息押注,從而利好美債ETF。市場預計8月非農就業反彈,失業率下滑,但該預測或有下行風險目前,彭博經濟學家調查中值顯示,8月非農就業人數可能從上月的11.4萬人大幅增至16.5萬人,失業率將從4.3%小幅下降至4.2%,顯示勞動力市場温和回暖,進而打壓降息50基點的預期。然而,最近的數據,包括對先前統計數據的大幅向下修正,表明招聘急劇放緩,此外ADP就業數據也低於預期,對這一預測帶來了下行風險。因此,市場確信美聯儲將在幾周內開始降低利率,具體降低多少則取決於週五報告的具體內容。招聘網站Monster的經濟學家Giacomo Santangelo説:“勞動力市場的降温速度比我們最初被告知的要快,這就是為什麼我們對週五的報告有疑問,美聯儲將如何應對,如何調整利率,這是我們討論的原因。”美聯儲古爾斯比:利率不僅要儘快下調,還要多次下調芝加哥聯儲主席古爾斯比在接受採訪時説,勞動力市場和通脹數據的長期趨勢證明瞭美聯儲降息應該很快開始,並在未來一年內逐步放鬆利率政策。古爾斯比表示,從長期趨勢來看,通脹正在顯著下降,而失業率上升的速度超過了美聯儲官員在六月份時的預期。鑑於更為樂觀的通脹數據以及不太樂觀的失業率數據,古爾斯比表示,“很明顯利率不僅需要儘快下調”,而且在未來12個月內需要多次下調,正如美聯儲在其最近的點陣圖中所預測的那樣。古爾斯比看到了更多關於勞動力市場降温的警告信號。幾個月來,官員們對勞動力市場的冷卻表示歡迎,認為這可能會帶來持續的經濟增長。然而,持續的疲軟增加了勞動力市場繼續降温的可能性,並可能“演變成更糟的情況”。他表示,政策現在處於整個緊縮週期中最嚴格的水平,這個緊縮週期始於2022年初。“如果我們長時間保持緊縮,我們將不得不處理我們使命中的就業方面的問題,”這意味着高利率會損害勞動力市場。四家機構預計美聯儲9月降息50個基點目前摩根大通、花旗等四家機構均預計美聯儲9月降息50個基點。

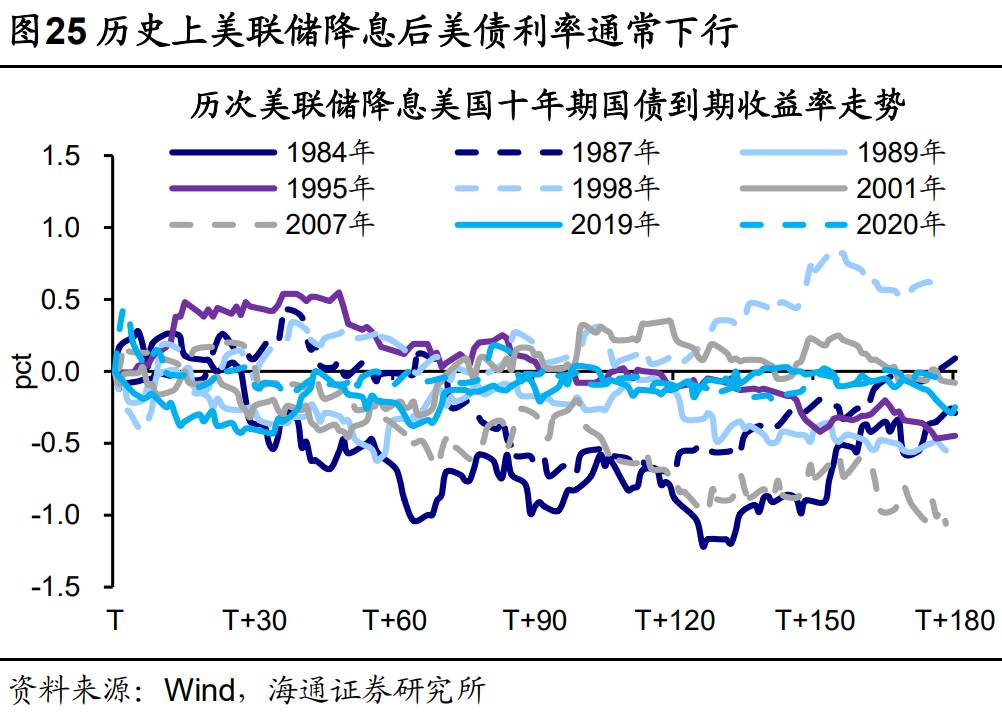

摩根大通首席美國經濟學家Michael Feroli表示:“我們認為,他們應該儘快回到中性狀態。”他補充道,美聯儲中性政策設定的高點是4%左右,比目前的水平低150個基點。“我們認為有充分理由加快降息步伐。”Feroli還表示:“如果你等到通脹率已經回到2%,你可能已經等得太久了。雖然通脹率仍略高於目標,但失業率可能略高於他們認為與充分就業相符的水平。現在,就業和通脹都有風險,如果事實證明其中一種風險正在形成,你總是可以逆轉方向的。”不過,Feroli表示,他不認為經濟正在“瓦解”。這位經濟學家繼續説道:“如果經濟崩潰,我認為在下次FOMC會議上,你會有理由降息50個基點以上。”花旗分析指出,勞動力市場不僅比疫情前更加疲弱,而且還在繼續降温,現在降温的速度可能更快。如果週五的非農就業報告確認勞動力市場正在惡化,預計美聯儲將在9月降息50個基點,並在11月再次降息50個基點。歷次降息週期中,美債利率均出現下行,利好美債ETF在美聯儲降息預期下,美債無疑成為了投資者關注的重點。由於利率下降時一般會提高債券價格,並且期限越長的債券變動的幅度越大,因此投資者可關注美債ETF的投資機會。歷次降息數據顯示,美國10年期國債到期收益率在首次降息後的30天、60天和180天內均出現下降,平均分別下降0.2%、0.3%和0.3%。需要注意的是,降息初期債券利率走勢主要受降息操作影響,出現下行;但在降息後期,由於經濟復甦情況不同,利率走勢容易分化。

具體而言,投資者可關注以下美債ETF標的:1、 20+年以上美國國債ETF-iShares(TLT.US) :TLT是追蹤長期美國國債表現的ETF,主要投資於剩餘期限超過20年的美國政府債券。作為長期國債ETF,TLT的收益率與長期利率的走勢密切相關,通常在市場避險情緒上升或預期未來利率下降時表現較好。它提供了對長期利率風險敞口的有效工具,適合尋求穩定現金流和避險資產配置的投資者。

2、 iShares安碩核心美國國債ETF(GOVT.US) :該ETF是一隻全面覆蓋整個美國國債曲線上各類期限國債的ETF,旨在反映美國國債市場的整體表現。通過投資不同年期的國債,GOVT能夠為投資者提供對美國國債市場全面的風險暴露,有效分散不同期限的風險。

3、 美國國債7-10年ETF-iShares(IEF.US) :該ETF是追蹤中期美國國債指數的ETF,投資於剩餘年期在7至10年的美國政府債券。相對於TLT這類長期國債ETF,IEF受利率變動影響的程度適中,既有一定的收益提升空間,又能在一定程度上抵抗利率風險。

編輯/Jeffy風險提示:上文所示之作者或者嘉賓的觀點,都有其特定立場,投資決策需建立在獨立思考之上。富途將竭力但卻不能保證以上內容之準確和可靠,亦不會承擔因任何不準確或遺漏而引起的任何損失或損害。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。