一圖前瞻 | 美國銀行股一季度強勁拉昇!降息預期能否提振業績表現?

自美聯儲去年5月停止加息後,多家銀行股逐漸走出股價低迷的陰霾,並從去年下半年以來強勁反彈。其中,花旗集團(C.US)一季度漲超24%,摩根大通(JPM.US)、富國銀行(WFC.US)同期漲幅均在18%以上。

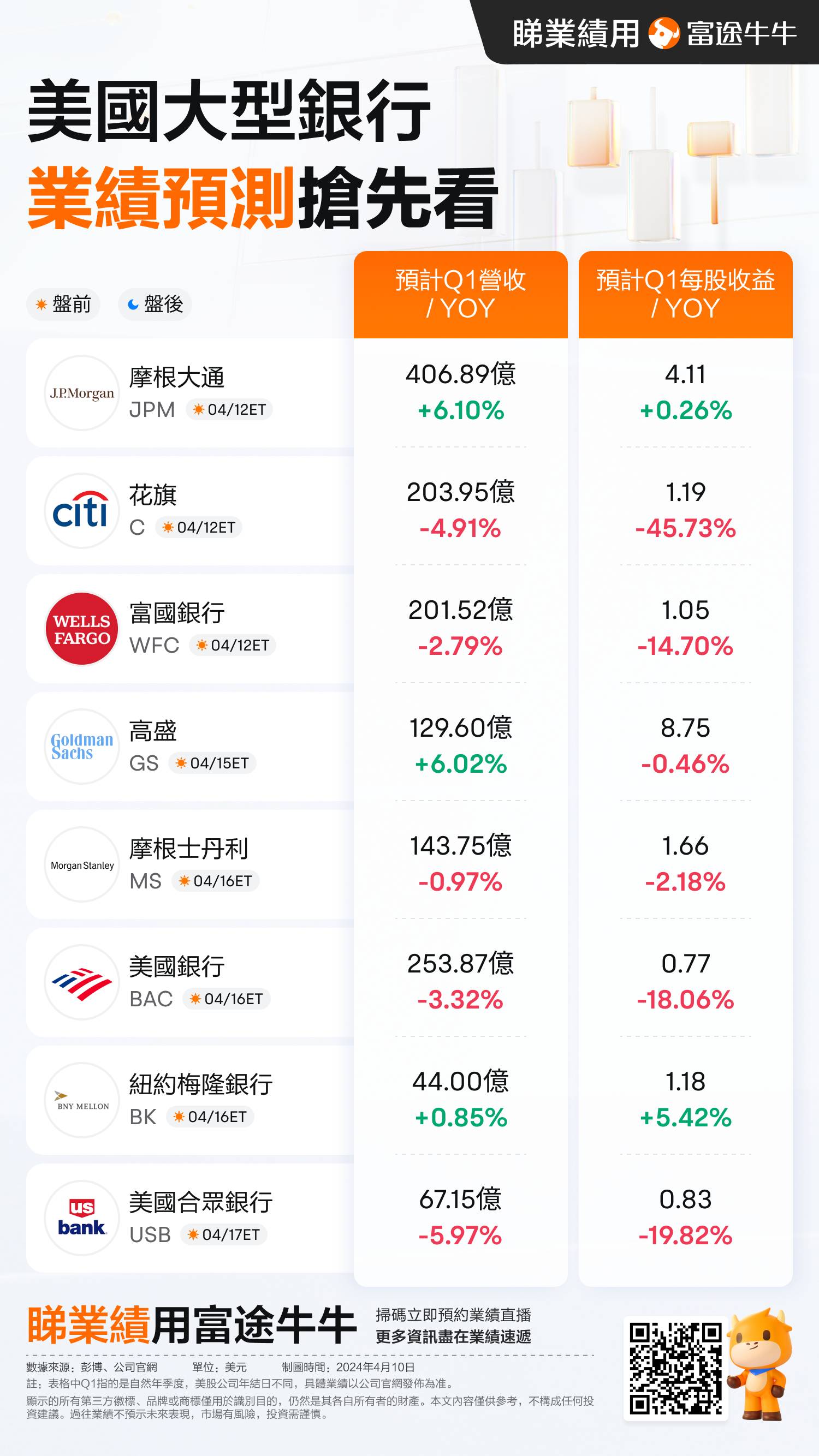

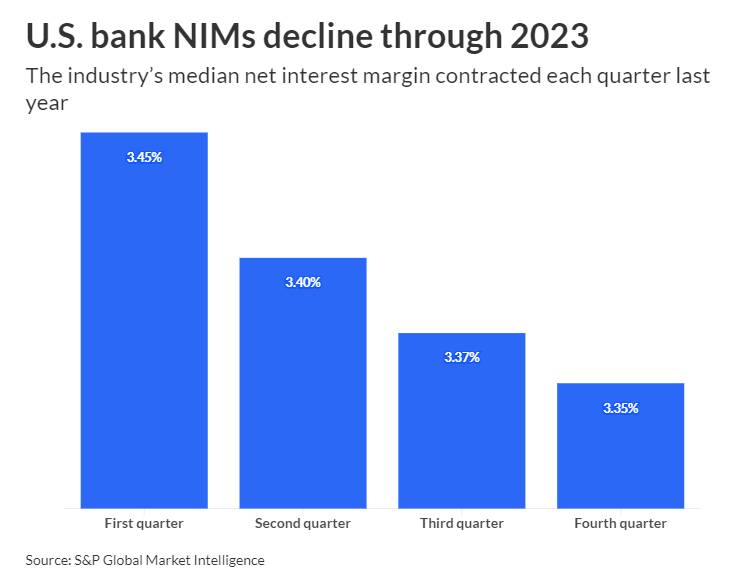

摩根大通股價強勁反彈那麼,在美聯儲寬鬆預期持續發酵之下,銀行股一季度財報是否也能如股價表現一樣表現亮眼呢?Factset分析師表示,本季銀行股財報季應重點關注以下方面:一是淨息差是否觸底(部分銀行或已迎來拐點,而其他銀行或還需數個季度才能顯現);二是信貸情況是否惡化(或是否已蔓延至商業地產和信用卡等已知領域之外);三是綜合性銀行管理層對於今年投行業務情況的闡述。在2022年和去年初美聯儲數次加息後,由於利率水平持續處於高位,銀行存款成本上升,借款人利息支出居高不下。這抑制了貸款需求,並擠壓了銀行貸款收入與存款支付之間的利潤率。其中,衡量美國銀行業盈利能力的關鍵指標——淨息差在去年持續下滑。根據標準普爾全球市場情報的數據,美國銀行業淨息差中位數去年連續四個季度環比下滑,在2023年Q4為3.35%。

另外,高利率環境導致的信貸惡化,也成為影響銀行盈利情況的關鍵。信用卡業務的第四季度壞賬率較一年前上升了94個基點,達到4.15%,創下了自2019年以來的最高水平。截至2023年底,不良商業地產貸款總額達到252.6億美元,同比激增79%。回顧第一季度,利率環境對銀行業績構成了一定的負面影響。10年期國債收益率上升32個基點,意味着銀行將部分回吐2023年第四季度因國債收益率下降69個基點而獲得的OCI(其他綜合收益)增益。當前,儘管降息預期近期有所減弱,但隨着加息週期接近尾聲,銀行的存款成本壓力會繼續放緩。多家銀行有望在第一季度實現淨息差改善,並更有可能在2024年下半年指引中體現。

編輯/new風險提示:上文所示之作者或者嘉賓的觀點,都有其特定立場,投資決策需建立在獨立思考之上。富途將竭力但卻不能保證以上內容之準確和可靠,亦不會承擔因任何不準確或遺漏而引起的任何損失或損害。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。