舊經濟股復活!滙控恢復派息值搏?想買滙控必先看7大關鍵因素

撰文:經一編輯部|圖片:Unsplash、港交所

筆者一位往日很少參與投資的友人,近日亦突然問筆者,究竟港股這輪升市可以持續多久?有沒有號碼提供參考?如何使用牛熊證及窩輪等衍生工具作投資?

事實上,現時已開始浮現通街「股神」、藍燈籠爆上、全線投資市場雞犬皆升等現象。加上恒生指數與部分技術指標已發出頂背馳訊號(例如9日相對強弱指數(RSI),自今年1月中至2月中期間與恒指已現頂背馳),但背馳只是有機會轉勢的其中一個訊號,何況未來有機會出現三頂背馳、四頂背馳。

最重要的是,一日上升軌尚未破壞,又或早前科技股價向上之基本面未見重大改變(如疫苗成效及環球央行寬鬆的貨幣政策及低息環境不變),

手上持倉最多只是不加注,但實在未有理據支持大手減注。

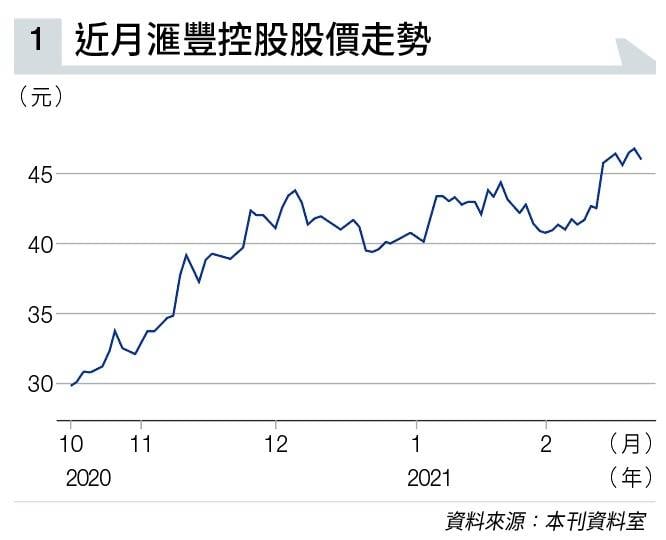

簡單回看近期港股,資金在新舊經濟股輪動現象持續,上週最耀眼的莫過於剛公布恢復派息的滙豐控股(00005),股價由2020年9月低位27.5元,一直反覆升至12月44元見短期頂(見圖表一),之後在40至45元水平橫行兩個多月,並於2月16日再次破位而上。

惟滙控股價於2月23日公布業績當日,即市衝上49.5元後,卻以接近全日低位46.7元收市,日線圖在大成交下呈「射擊之星」形態,走勢有轉弱跡象,相信短期內要進一步上破50元阻力有一定難度。

這亦解釋了為何筆者於農曆新年假期前推介金融及銀行股時,特別忽略滙控的主因。

滙控中線8大關鍵因素

讀者可能會問:「那麼滙控中長線值博嗎?」筆者認為,短線值博率確實不大,惟作為中線投資,可從幾方面觀察及分析:

1. 環球債息上升,息差擴闊對滙控淨利息收入業務推動力如何;

2. 滙控未來的派息政策,如何影響資金押注其身上的意欲(例如市場或會考慮集團往後派息水平,就算跟足盈利比例,但重點是集團亦未能肯定往後數年盈利,能重返疫情前水平)。 尤其是經歷去年停派息事件後,就算過去滙控股息比率不錯(見圖表二),但投資者已經明白到「派息非必然」此一現實;

3. 滙控在內地「大灣區」的投資效果與盈利佔比預期,對其未來整體盈利等實際客觀數字。

4. 英國「脫歐」後,集團在歐盟的業務布局變化,例如持續縮減法國業務規模對整體收入之影響;

5. 據港交所(00388)資料,平安資產管理在2020年9月斥資3.05億元增持滙控,股權由7.95%升至8%,成為滙控最大股東後,集團定位會否轉趨一間偏向發展內地業務的內銀股,還是仍能維持其國際銀行業務這角色,此因素將影響市場對其估值評價。

6. 貝萊德(BlackRock,美股代號:BLK)現時持有滙控股權7.14%,未來持股比例會否改變;

7. 滙控非淨利息收入業務,未來會否被虛擬銀行之發展影響。

上述種種因素,均是滙控中線是否值得投資的考慮要點。

當然,中線投資是一回事;短線炒買又是另一回事,所以如果要化煩為簡,最直接的仍是觀察用真金白銀押注的資金變動。

至於滙控派息這話題,又會否帶動舊經濟股重新起動呢? 其實自年初至今,新舊股輪動已是投資市場話題,讀者不妨回看一眾權重藍籌股如中國移動(00941)及建設銀行(00939)股價,自1月初低位至本週已分別累升約25%及9%;故然,這升幅相對於全盛時期的科技股可謂小巫見大巫,惟亦反映資金開始在科技股估值甚高之際,轉吼具經濟復甦概念的舊經濟股身上。

油價急升敲中海油

另外,還有兩個主題值得吼位跟進,其一是油價近期因市場炒作經濟復甦及美國受寒風襲擊影響原油供應而急升,紐約期油上週抽穿每桶60美元,「三桶油」中,以中國石油化工(00386)及中國海洋石油(00883)最吸引目光;中國石油股份(00857)則相對較弱。

姑勿論資金押注三者主因為何,但既然市場睇法如此,亦應順勢而為,其中可敲近期「北水」持續流入的中海油,其股價已上破10元關,MACD雖然從牛轉熊,但短期若能守穩10元關支持,未來仍有機會再上一層樓,讀者可先放入觀察名單。

其二則是將於3月舉行的人大及政協會議「兩會」,而當中的主題概念股會否包含過去多次入圍的內需股(如飲食股及體育用品股),又或者估值相對便宜的基建股,今次能否伺機炒一轉,凡此種種,皆是讀者們要準備好的投資「功課」。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。