巴菲特大勝Cathie Wood「股神」只得一個!價值投資法跌市見真章 4大重點拆解巴菲特如何應對波動市

其實股神一直沒有改變投資方法,以不變應萬變。2月27日,巴菲特發表了2021年給股東的信,一如以往,信內除了有巴郡(Berkshire Hathaway,美股代號:BRK.A及BRK.B)業務的分析外,還有「股神」對投資的心得,為了方便投資者閱讀,今期藉此整理四大重點,順道分析「股神」的思維。

信件一開頭,巴菲特照慣例比較巴郡的業績與標準普爾500指數,去年標普500指數的增長為18.4%,而巴郡市值只有2.4%,因此單從2020年的數據來看,巴菲特的確是大幅跑輸大市(見圖表一)。

但若以總收益來看,巴郡從1965年成立,至今每股市值複合年增長率為20%,總增長達2,810,526%,遠高於同期標普500指數(含股息)的年增長10.2%,以及總增長23,454%。

如圖表一所示,巴郡近五年成績最好的年份是2016年以及2018年,分別跑贏大市11.4及7.2個百分點,其餘三年的時間表現未如理想,2019年科技股抬頭,巴菲特跑輸20個百分點。

有人說「股神」不再是「股神」,有這個看法可能是因為投資者過分留意短期回報,似乎「股神」的著眼點並非於此。

重點一:巴郡大量浮盈 未體現在利潤上

根據美國通用會計原則(GAAP),巴郡在2020年的利潤是425億美元。其中,經營利潤219億美元;持股中已實現的資本收益49億美元;來自持股浮盈的未實現淨資本收益為267億美元,而部分子公司及關聯公司,拖累公司減記110億美元。所有這些都是稅後數據。

「營業利潤是最重要的,即使它們不是我們公認會計準則總額中最大的項目。」巴菲特在信內提到,營業利潤未能真實反映巴郡的收益。

此話並非不能理解,事實上,雖然巴郡投資的公司有賺錢,但畢竟巴郡沒有被投資公司的控制權。當巴郡在被投資公司上完全沒有表決權,即沒有進入其董事局,被投資的公司以「可按公允價值計算的可出售金融資產」被入賬至資產負債表上,即要該公司的股票價格上漲,或該公司派息,巴郡的利潤才會增加。

在2020年底,15筆巴郡市值最大的普通股投資,均以此方法入賬(見圖表二)。

倘若巴郡在被投資的公司有表決權,即擁有一至兩位董事席位,被投資公司也只會以「權益」法計算,具體來說,被投資公司的資產淨值會以「聯營公司權益」於資產負債表入賬。而被投資公司的利潤,即會成為母公司的少數股東權益,也是母公司的利潤一部分。

在巴菲特的投資內,卡夫亨氏(美股代號:KHC)就屬於此例。在巴郡的資產負債表上,卡夫亨氏持有的資產按公認會計準則計算為133億美元,這一數字代表巴郡在2020年12月31日的卡夫亨氏資產淨值中,所佔的分額。

會計不記錄,並不代表這些留存收益消失,巴菲特亦不會對此忽略,他認為,這些未記錄的留存收益,通常為巴郡創造大量價值。被投資方利用這些留存資金來擴大業務、進行收購、償還債務,通常還會回購股票,這種行為增加了巴郡在他們未來收益中所佔的分額。不過,對於110億美元的減記,巴菲特卻是主動認錯。

巴菲特指,最初認為自己的結論是正確的,以為精密鑄件公司(PCC)將隨著時間的推移,在其營運中部署的淨有形資產上獲得良好的回報。然而,他坦言對未來收益的判斷是錯誤的,因此錯誤地計算出了為收購該企業支付的合理價格。

「PCC遠非我犯下的第一個錯誤,但這是一個大錯誤。」

重點二:多現金但不投資 全因一個指標

在信內巴菲特提到收購大型的、處在有利位置的業務,一直是巴郡的重點聚焦,惟在2020年沒有實現,巴郡沒有進行大規模收購,經營利潤減少了9%。巴郡現在擁有1,380億美元的保險浮存金,公司可以配置的,無論是債券、股票還是美國國庫券等現金等價物。

巴菲特形容,這些浮存金與銀行存款有一些相似之處:保險公司的現金流每天進出,而保險公司持有的現金總量變化很小。

「巴郡持有的巨額資金,可能會在多年內保持在目前的水平附近,而且從累積的角度來看,對我們來說是沒有成本的。隨著時間的推移,我喜歡我們現在擁有的勝算。」

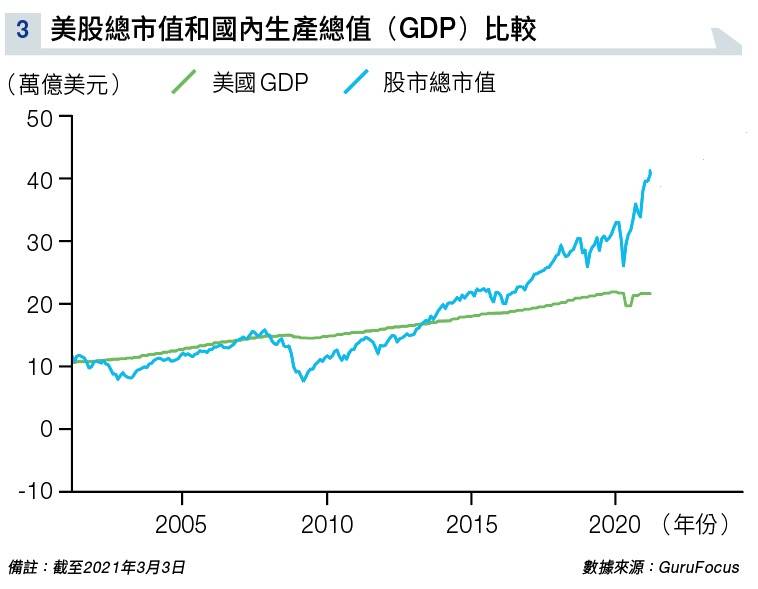

所謂的勝算,指的是甚麼呢?了解巴菲特的投資者都知道「股神」充分運用「市場先生」的特性,希望做到人棄我取,即使未能在「股災」時進行收購,也難以在2020年這個「泡沫化」股市出手,股市總市值和國內生產總值(GDP)比率,更加會清楚知道巴菲特何時會大手買入。

巴菲特於2001年提出,股市總市值和GDP的比率,是判斷整體股市的估值是否過高或過低的指標。

留意巴菲特旗下巴郡一路以來的現金水平,每當股市總市值(藍線)低於GDP(綠線)時(見圖表三及圖表四),「股神」所擁有的現金就會下降,相反,當總市值高於GDP,並一路上升時,巴郡現金就會下降。

在2003年開始的牛市,於2008年結束,期間總市值一直上升,最終超過了GDP,反映股市幾年間估值愈來愈抽離實體經濟。巴郡此時現金水平一直再提升,顯示巴菲特逢高拋售,現金保留亦愈來愈多。11年來的大牛市,股市總市值亦由2008年的7.47基點,一直攀升至2020年底的39.46基點。

重點三:回購的藝術

在這次大牛市中,巴郡持有的現金亦不斷上漲,當中只有2018年大手買入蘋果公司(Apple,美股代號:AAPL)而略有減少,其後現金繼續增加,截至2020年6月止,巴郡持現金達1,470億美元再創新高;去年底,持有1,380億美元現金。

現金在年底略為減少,原因是巴郡利用了247億美元,回購約5%的巴郡A股。

在信中,巴菲特強調不會以任何價格回購,他指出不少美國的行政總裁喜歡在股價上漲時,投入更多公司資金用於回購,是一個「尷尬紀錄」。其實低價回購,可有效地提高每股內在價值,在之前的股東信,巴菲特也提及過當公司實際價值比賬面值高的時候,才會願意以賬面值回購股份,讓股東變相零成本「增持」巴郡股票。

巴菲特今年進一步解釋回購的力量,他以巴郡對蘋果公司的投資,說明回購如何提升內在價值。2018年7月初,巴郡持有蘋果股票(經拆股調整後)略多於10億股,持有蘋果5.2%的股份。蘋果的派息讓巴郡每年收取7.75億美元股息,在2020年,巴郡少量出售蘋果,賺取了110億美元。

巴郡將年年有息收,而且賣出股票獲利,但在2020年底,巴郡的持股卻增加至5.4%,因為蘋果一直在回購其股票,從而大幅減少了目前的流通股票數量。

巴郡將在兩年半內回購股票,因此巴郡股東現在間接擁有的蘋果資產,未來收益比2018年7月整整多10%。

「回購的數學看似緩慢,但隨著時間的推移會產生強大的力量。該過程為投資者提供了一種簡單的方式,讓他們擁有不斷擴大的企業分額。」

重點四:只做小股東的原因

巴菲特提到巴郡經常視為「綜合企業集團」,他認為這是一個貶義詞,指的是擁有大量不相關業務的控股公司。他指出,長期以來,綜合企業集團通常會局限於收購整個企業,這一戰略帶來了兩個大問題。

有一個問題是,大多數真正偉大的企業都無意讓別人接管。因此,渴望收購的企業集團不得不專注於那些缺乏重要和持久競爭優勢的一般公司,那不是一個釣魚的好池塘。

除此之外,當聯合企業不得不收購平庸的公司時,他們常常發現自己需要支付驚人的「控制權」溢價,以誘捕他們的獵物。一些精明的企業集團知道如何解決這個「超額支付」的問題:他們只需讓自己公司估值變得高得離譜,來作為昂貴收購的「貨幣」,情況就等於「我願意花10,000美元買你的狗,做法是把我單價5,000美元的兩隻貓給你」。

通常,推高股票估值的方法包括營銷手段和「富有想像力」的財務報表操縱技巧,程度輕的時候,這些只是騙人的把戲,程度重的時候則會演繹成為欺詐。

當這些伎倆成功的時候,這家企業集團推動自己的股票達到三倍的商業價值,用來收購股價兩倍於其價值的公司。當然,派對最終結束了,許多「皇帝」都被發現沒有衣服。金融歷史上,許多著名的企業集團在最初被媒體、分析員及投資銀行家奉為商業天才,但他們最終卻被拋進商業垃圾場。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。