科技股ETF|美國收水前夕 嚴選科技股ETF 一次過買曬Tesla、Netflix、NVIDIA等熱門股

撰文:經一編輯部| 圖片:新傳媒資料室

「收水」令美股走強;亞洲市場及港股轉弱,其實是有歷史數據支持,只是今次「收水」的影響性,不能與2013年時任聯儲局主席伯南克的「收水規模」相題並論。

市場預期,聯儲局汲取過往經驗,明白「QE退場」所帶來的影響性,選擇以每月少買150億美元的國庫券與抵押貸款擔保證券(MBS),由今年11月起啟動縮債,至2022年6月前結束購債,完成整個退市過程。

那麼,在這段期間,投資者又應該如何作出部署?

回顧2013年5月,當時伯南克首次提出減少買債,並於2013年底起開始縮減QE規模;至2014年10月正式退場。這個時期,標準普爾500指數亦反覆向上;恒生指數亦於2013年6月25日見當年底部。

在「收水」情況下,資金回籠美國市場,逐步減少買債,令聯儲局對債價的支持力度下降。

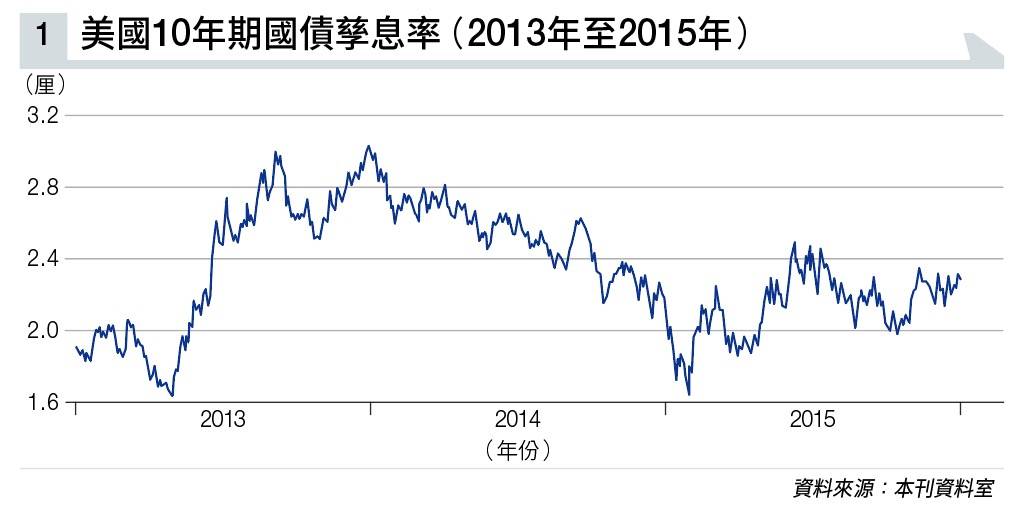

另一方面,市場亦預期聯儲局「收水」後,將愈來愈接近步向加息,種種因素皆支持美債債息上升,這從兩個時期(2013年至2015年及2020年初至2021年10月)之美國10年期國債孳息率表現可見一二(見圖表一及圖表二)。

事實上,兩個時期的情況跟現時有點相似;今次聯儲局再次退市,令資金有機會泊岸股市及債市。

自今年下半年,市場預期美國退市以來,標準普爾500指數仍升近10%;納斯達克指數升7%。不過,MSCI新興市場指數及恒指則跌4%及10%,反映美股強,新興市場及港股走弱。

聰明資金跟紅頂白

聰明資金必然跟紅頂白地投向美股,在科技股的推動下,美股三大指數中,納指已率先於今年8月破頂,即使近期稍為跑輸道瓊斯工業平均指數及標普500指數,但科技股始終為未來投資主題,筆者仍然看好科技股。

在資訊透明度極高的新時代,散戶投資者有意「跟風」買美股,亦相對較以往容易。

首先,是通過各大券商平台就可以直接投資個別美股,由於美股的買賣單位為1股,成本相對較低,券商平台之間激烈競爭下,手續費亦相對較便宜。

但筆者較偏愛投資交易所買賣基金(ETF)產品,主因是它屬於比較簡單的投資方法。

資金回籠美股是預期之內,而科技股將繼續成為首選。若投資者沒有買賣美股的經驗,不妨考慮以美股為主題的ETF:三星FANG ETF(02814)。

該ETF追踪紐約交易所的FANG指數,現時持股比例最高的股份依次為:Tesla(美股代號:TSLA)12.72%、Netflix(美股代號:NFLX)10.71%、阿里巴巴(美股代號:BABA)10.38%、百度(美股代號:BIDU)10.22%、Nvidia(美股代號:NVDA)9.88%、蘋果公司(Apple,美股代號:AAPL)9.61%、Twitter(美股代號:TWTR)9.4%、亞馬遜(Amazon,美股代號:AMZN)8.92%、谷歌(Google)母公司Alphabet(美股代號:GOOGL)8.77%及Facebook(美股代號:FB)8.5%。

當中,持股比例最大的Telsa股價近期屢創新高,並突破1,000美元,市值超過萬億美元。

香港科技股待破冰

另外,串流服務Netflix及芯片製造商 NVIDIA,股價更由年初至今一直跑贏大市,三大持股比例最高的股份,已為三星FANG ETF的股價貢獻不少;至於有內地概念的百度及阿里,亦分別由近期的低位回升。

股價方面,該ETF自今年5月25日上市,在不足一年間,基金價格已升約16%;而追蹤的FANG指數,無論年初至今或中長期表現均跑贏納指,並創近期新高,可見此ETF前景仍樂觀。

不過,投資者仍需關注美國「收水」步伐,會否令美國債息上升,或有機會令市場再次出現科技股「殺估值」的情況。

假如投資者仍偏愛港股,另一隻ETF之選,或可考慮南方恒生科技(03033)。

顧名思義,此ETF追踪香港恒生科技指數;相關指數於今年第一季曾創11,001點的歷史高位。

及後卻因美國債息抽升,引發市場展開「殺估值」;加上內地對科技行業的整改,令科技股陷入「冰河時期」,恒科指亦因此而跌至5,769點的歷史低位。

考慮到指數已由高位回落近一半,預期再大幅下行機會不大。

若分析南方恒生科技ETF基金價格走勢,可見由今年2月高位10.92元回落至今,跌幅已近60%。

隨著內地對科技企業的整改接近尾聲;加上近期「北水」回流並押注在落後的科技股身上,預計其基金價格有機會回升,短期目標價為9月中高位近7元水平。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。