【圖解加息】美國今年5度加息,仲有1.25厘幾時加:香港已儲齊加息條件

香港加息條件形成

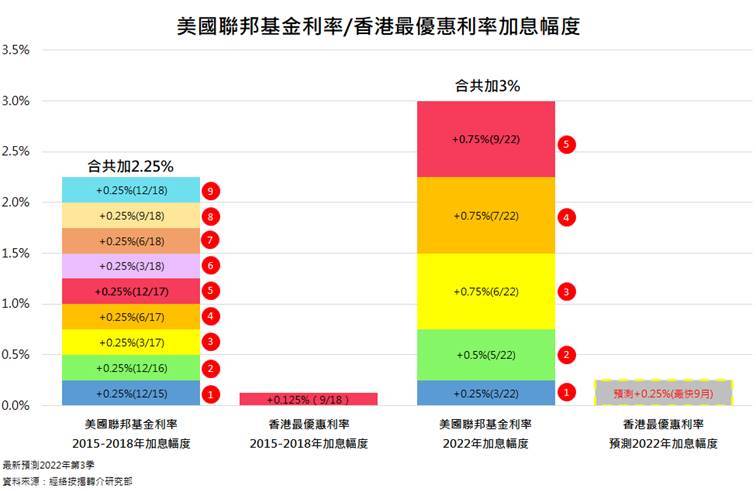

儲局將年內利率中位數預測由3.4厘上調至4.4厘,2023年及2024年分別為4.6厘及3.9厘。另儲局將持續縮減資產負債表。

早前公布美國消費物價指數(CPI)為8.3%,高於市場預期,顯示通脹放緩速度不如預期,是次加息0.75厘亦符合市場預期。聯儲局聲明指,現時通脹率仍然高企,加上疫情及俄烏問題打擊全球經濟活動,為通脹上升帶來壓力。

根據儲局點陣圖的預測中位數,預計今年內仍會再加息1.25厘, 11月再加息0.75厘的機率約72%。經絡按揭轉介首席副總裁曹德明預料,年內美國加息仍會持續以應對持續高企的通脹,年底前聯邦基金利率大機會升穿4厘以上水平。

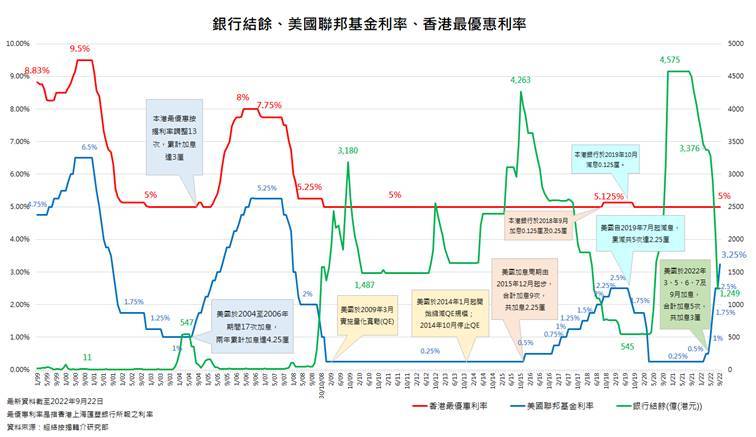

昨日香港一個月銀行同業拆息(HIBOR)升至2.59厘,連升9個工作天,創自2019年12月31日後(2.67厘)即逾32個半月新高。另外,三個月銀行同業拆息(HIBOR)更升至3.16厘,同時已連升35個工作天,創自2008年11月4日(3.79厘)後新高。

料港銀將調升P 利率正常化

銀行結餘則跌至約1,249億元。曹德明認為,現時一個月HIBOR處於2.5厘以上,在聯繫匯率制度下,港美息口差距進一步擴寬,在資金成本壓力下,香港銀行加息已難避免,預計港銀將於4年內首次加息(P),加幅約0.25厘。

曹德明續稱,加息雖然會增加供樓負擔及或帶來心理影響,市場需時適應,但加息周期屬正常的調整。

事實上,近十年(由2010年1月至2022年7月)經絡按揭息率指數(MMI)的平均息率為1.91厘、2000年代(2000年至2009年)的平均息率為3.79厘、1990年代(1990年至1999年)的平均息率為9.8厘,而近30年的平均息率為4.91厘,可見現時的按息水平屬超低息水平,加息令利率步向正常化。

曹認為長遠而言,整體經濟環境、樓價走勢及失業率對樓按市場的影響相對較大。不過,由於加息周期開始,在未來供樓負擔將逐漸增加,故供樓人士須有長遠穩健的財務安排及準備。有意置業人士則避免借到盡,預留空間,衡量自身負擔能力才入市。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。