科網女股神ARKK重倉股份大拆解 Invitae基因檢測薄利多銷盈利股價年内有望翻倍

撰文:經一編輯部|圖片:Ark invest big ideas 2020

簡單來説,這兩類ETF最大差別在於主動式管理型ETF,會不停交易基金內的股份,持股比例會改變;指數型被動ETF則是按追蹤比例完成交易後長期持有,相對上主動式管理型基金會的管理費比被動的指數型高,例如方舟基金的旗艦方舟創新基金(美股代號:ARKK)的管理費為0.75%,對比方舟3D打印基金(美股代號:PRNT)的管理費0.66%更高,當然主動基金的Alpha亦相應會較被動基金好。

説回旗艦基金ARKK,它專門投資顛覆性創新(Disruptive innovation)的公司,持有的公司種類最廣,包含基因科技、自動化技術、物聯網及金融科技等,是另外四隻ETF的總合。

在ARKK頭十位持倉中,基因革新及金融科技分別佔三位,截至週四(8月13日)為止,頭十位持倉中基因公司Invitae corp.(美股代號:NVTA)、Crispr therapeutics(美股代號:CRSP)、Seres therapeutics(美股代號:MCRB)及Illumina(美股代號:ILMN)共佔ARKK總倉位19.5%,金融科技公司Square(美股代號:SQ)及Lending tree(美股代號:TREE)共佔ARKK總倉位9.62%。

「你願意用幾多錢醫遺傳病?」

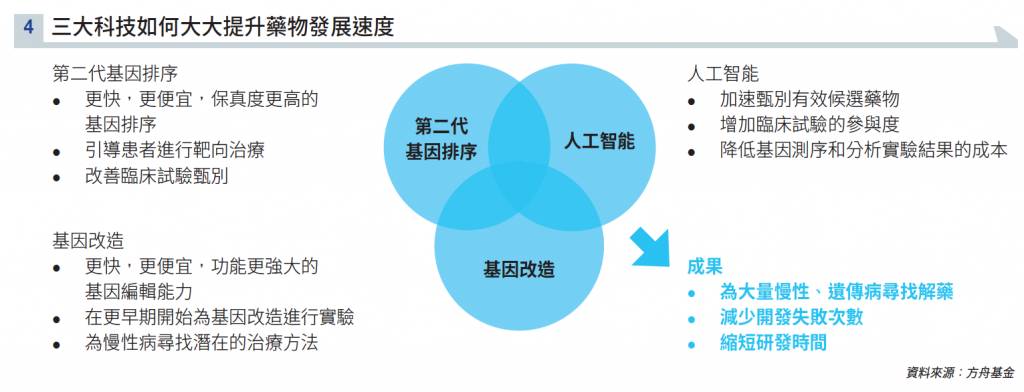

先不論其背後的倫理道德問題,基因檢測、基因改造等基因科技,的確能大大提升預測疾病的準確性、提高針對性治療的效率及避免臨床誤診,對於基因科技的增長潛力,基金經理Catherine Wood認為目前第二代基因排序、基因改造及人工智能三種技術已日漸成熟,在互相配合下能創造新的科技突破,例如剪裁基因以消去遺傳病,甚至是作人工基因改良(身高、膚色等)。

簡單解釋一下第二代基因排序是一種基因檢測技術,通過從血液或唾液測定基因的序列,就可以預測患有一些疾病的可能性,並趁早預防治療;基因改造是對一些新生嬰兒的基因缺陷進行調整,減少其在未來患病的可能;而AI技術則是透過演算法研究以上兩種科技的進程。

基金佔比約7%的第二大持股Invitae的行政總裁Sean George,早前接受媒體訪問時表示,世界上有20%的主要健康問題與遺傳有關。

如果一般人能取得一個客觀有效的基因報告,將能大大降低個人及國家的醫療保健相關成本,基因檢測過往是一項高成本高邊際利潤的行業,但隨著早年投入的大量科研成本取得成果,公司亦採用薄利多銷的策略,以往每次測試可能需要過萬美元,現在只需要250美元,如果有保險計劃的話,更低至50美元以下。顛覆業界的薄利多銷策略,加上新冠疫情帶動,在疫情前分析師對公司今年全年的增長率預期高達40%。

然而,公司第二季業績欠佳,2020年第二季度的收入為4,620萬美元,按年跌13.6%,報告平均樣本成本為358美元,按年上升106美元或42%,2020年第二季度的淨虧損為1.664億美元,或每股淨虧損1.29美元,按年升2.4倍。

2020年第二季度非通用會計準則淨虧損為9,920萬美元,折合每股非通用會計準則淨虧損為0.77美元。

公司管理層表示,目前看到第三季度的銷量有復甦跡象,公司亦有足夠的資金來執行未來幾年的營運戰略。公司在第三季已宣布將進行收購以及正在進行產品開發工作,未來會在產品上添加更多功能。

當然,挑剔新經濟科技公司當下的盈利能力是「攞嚟講」,投資者買賬才是首要,股價從前週二(4日)公布業績後累跌約6.5%,而根據Schwab Funds統計,ARKK在過去一個月減持逾10%,短期市場並不賣賬管理層的説法。

延伸閲讀:

【美股戶口比較2020】邊間買美股「0手續費」?6大港人常用證券行大比拼

索羅斯大手掃入巴菲特抛售的銀行股 銀行股未來何去何從?

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。