金融漫步|港股否極泰來之選擇

美股強於港股人盡皆知,但最可憐的是已「A股化」的港股,卻未見全面受惠內地A股回揚而發力。

上海證券綜合指數自7月28日低位3,312點,反彈至本週二(9月7日)高位的3,681點,累升約369點或11%;相對地,恒生指數於7月27日及8月20日在24,600點水平營造小雙底反彈,至本週二高見26,458點,期內累升約1,858點或7.5%,兩者反彈力量之別不難參透。

單靠恒指如盲人摸象

不過,要留意的是,恒指其實不太全面反映港股整體市況,因即使恒指股份數目不時增加,但比重仍放在當時恒指公司認為最反映市況的個股身上。

不信?讀者只要看看恒指公司公布的恒指指數比重(見圖表一),則發現佔首位的阿里巴巴(09988)已佔恒指10.22%比重;其次為友邦保險(01299),佔8.15%;第三位為滙豐控股(00005),佔7.34%;至於「股王」騰訊控股(00700)則位列第四位,佔6.7%;而第五位及第六位則為美團(03690)及港交所(00388),分別佔6.04%及4.91%。

從上述資料,難怪股民經常指,大戶只要控制頭幾隻最大佔比的藍籌股,其實已接近操縱恒指逾三成比例並舞高弄底。

當然,上述四隻藍籌市值不細且成交活躍,即使大戶資金雄厚亦非話升就升,話跌就跌。

筆者只想借此道出,不要以為恒指升或跌,就可完全代表港股整體市況;相反,若想了解港股大勢及作出投資策略,須觀察各主要板塊之獨立表現,以及心水個股的基本面與政策面消息。

簡單一句,就是「一分耕耘,一分收獲」。

回看最受市場關注的ATMX,自阿里「自願」放水與國家共富貴後,股價開始有起色,自8月23日低位151.2元反彈至本週二收報170元,反彈幅度約12%跑贏恒指。

單純看數字當然很可觀,但只要回看去年其股價高位309.4元,即以高低位計累跌幅度已逾半,故即使如今反彈100%,亦僅回到家鄉。

至於騰訊同樣自8月尾反彈,並已重返10日、20日及50日平均線與500元心理關口上;而後市能否守穩500元關,將成今輪跌浪是否已完成的關鍵。

至於美團與小米集團(01810)縱有反彈,但後者明顯彈力較弱。無他,早前小米跌幅相較其餘幾隻少,在「跌得深彈得快」之前提下,小米如今彈力較遜亦情有可原。

剛才提到恒指,當中又有兩隻老股民較喜愛的金融股,亦即滙控與友邦保險亦值得略為分析。

滙控前景今不如昔

上述兩者近期股價表現均非太過突出,尤其考慮到前者業務發展黃金期已過,未來還要面對業務能否在大中華區發揚光大、與虛擬銀行之間的競爭等潛在風險。

加上集團過去「穩定派息傳說」與相關溢價已不再,股民眼睛漸趨雪亮,使股價縱偶有反彈,且並未至於一沉不起,但要重拾昔日光輝卻甚為艱難。

至於友邦,今年下半年股價雖然多次挑戰首個短線阻力位100元關不果,但最少業務性質與發展前景較滙控為佳。

觀察8月中集團公布中期業績顯示,今年上半年股東應佔溢利32.45億美元,按年增長47.7%,每股盈利27美仙,中期股息升8.6%,至每股38港仙。

最值得留意的是,期內集團新業務價值為18.14億美元,按固定匯率升22%,按實質匯率升29%,優於市場預期。

此外,集團共有11個市場的新業務價值錄得雙位數字增長,且除香港以外的所有分部,均超出2019年上半年疫情大流行之前的水平,暗示只要未來疫情若沒有特別大變化,言則今年下半年業績有機會再下一城。

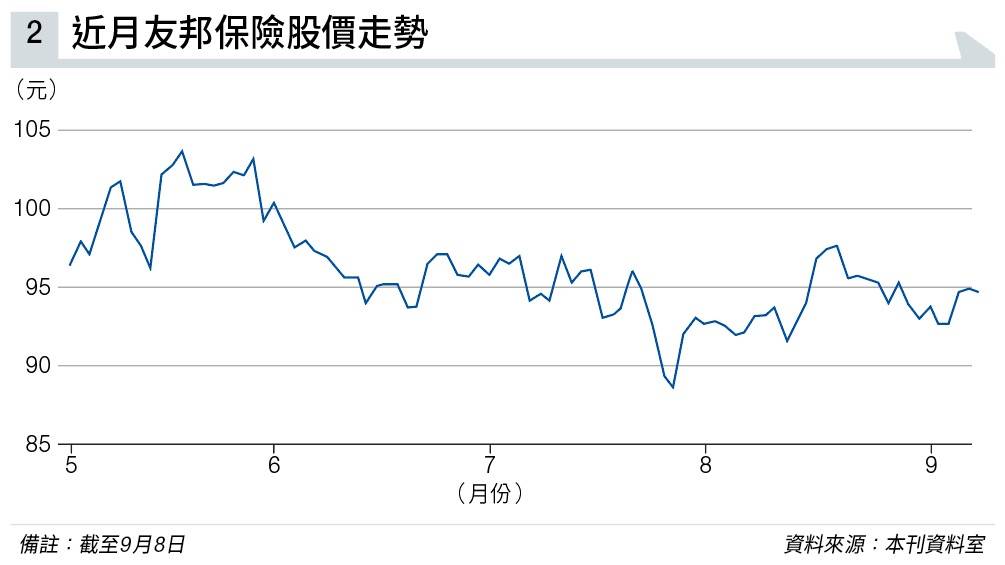

當然,筆者經常提及真金白銀最反映市場看法,既然友邦股價在90至110元此大型上落區橫行多時(見圖表二),故宜作兩手準備。

首先,在未破位前,先在上述區間短炒上落;其次亦可候確認上破及企穩110元關才追勢買第一注博行一轉邊,重回橫行區頂110元水平即止蝕,操作上贏輸皆有數得計。

話說回頭,友人問及港股處身政策市中卻偶有反彈,那追買國策受惠股是否有利可圖?

筆者認為,暫無謂估政策市是否已屆尾聲,或估其他受惠國策股後向如何;反而若以短炒為目的,則寧願放棄個股首5%升幅,並候資金持續追勢後才嘗試小注跟買,始終屆時走勢確認性已較強,毋須擔心持貨過夜後,要面對突如奇來的國策變化;否則,食幾多驚風散亦無用!

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。