新股IPO|昭衍新藥6127追揸沽攻略 首掛低開2% 還望複製A股4年爆升16倍?

昭衍新藥上市價為151元,首日掛牌低開2%,報148元。市場早前憧憬,昭衍新藥H股複製A股的強勁升勢,4年大升16倍。

撰文:經一編輯部 | 圖片:昭衍新藥招股書

牛年首隻開招的昭衍新藥,上市之路突然遇冷,其A股在過去數個交易日內累跌12%。由於昭衍新藥H股大多受制A股,勤豐證券資產管理董事總經理連敬涵不看好其A股的走勢,建議有貨的投資者盡快沽出,無貨的也不要買入。

但也有專家看好昭衍新藥的長線投資回報,建議沒有貨的投資者可於股價升幅1成考慮買入,並作中長線持有,料中長線有機會升5成。

核心業務收入倍增

昭衍新藥早在1995年便已成立,經過逾20年的發展,目前是國內首家通過美國FDA GLP檢查,而且是唯一同時具有國際AAALAC(動物福利)認證、中國CFDA GLP 認證、歐盟OECD GLP 認證以及韓國MFDS GLP認證資質的專業新藥臨床前安全性評價機構。

昭衍新藥在內地的委託研究組織(CRO)地位顯著,屬一間先驅級的企業。根據昭衍新藥2019年收入,公司已成為中國內地最大的藥物非臨床安全性評價合同研究組織,市場份額達15.5%。

公司大部分客戶都是製藥和生物技術公司,包括全球和中國的藍籌醫藥公司和中小型生物技術公司、2019年中國醫藥市場十大醫藥公司中的7間,客戶總數由2017年的約280名增至2018年的約350名,2019年增至約450名。

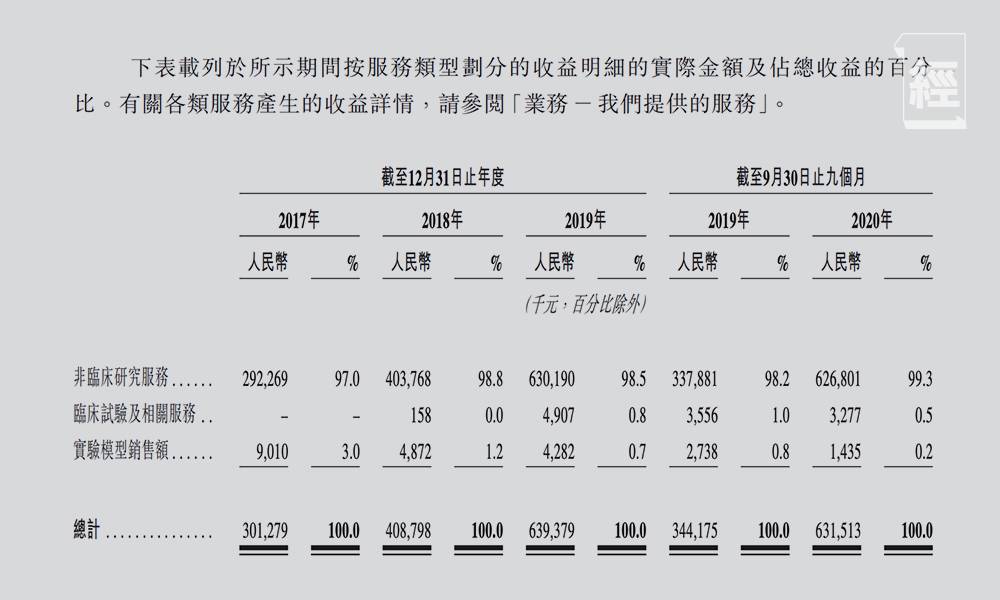

昭衍新藥業務有三:非臨床研究、臨床試驗及相關服務及實驗模型業務,為不同的醫藥公司提供服務。非臨床研究的收入佔比為99%,收入由2017年的2.92萬人民幣增至2019年的6.30萬人民幣,單計2020年首3季已有6.26萬。

隱憂:產能受限

雖然昭衍新藥近年高速增長,但仍然面對產能受限的問題。公司的研發體系較為成熟,研究室規模和設備硬件直接決定了公司的接單能力。

為解決這問題,昭衍新藥加建試驗設施和購入試驗設備,在行內算是產能擴張得較快的龍頭企業。招股書數據顯示,截至2019年,公司當期合約負債1.57億元人民幣;截至2020年6月底,合約負債已倍增至2.02億元人民幣。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。