3類新經濟股有咩可買?黃國英:美股買當造巨企 港股棄阿里巴巴 不看市盈率買呢兩隻

撰文:經一編輯部|圖片:新傳媒資料室圖片

FANG當造

美股上季「殺估值」,科技股受挫。黃國英認為,當時市場上太多散戶,科技股嚴重超買,「殺估值」空間較大;市場其後冷靜下來,而美國10年期國債債息亦沒有繼續上升。

他續稱,事實上,美國企業債和國債信用風險利差差距(credit spread)收窄,反映企業借貸成本並沒有增加;隨經濟復甦,融資成本沒有增加,意味企業的盈利能力將加強。因此,可判斷科技股沒有陷入股災。

屬於Mega Cap股份的有「FANG」,即Facebook、亞馬遜(Amazon,美股代號:AMZN)、Netflix(美股代號:NFLX)和Google。當中以Facebook及Google的股價表現最好,其次是亞馬遜,「次一級」才是Netflix。

黃國英解釋,Facebook及Google的網上廣告業務與實體經濟息息相關,故受惠於解封(reopen)概念;美國各州重開後,相信兩間企業的增長動力較強。

「食粥食飯」還看廣告

廣告收入與經濟景氣有緊密關係,但網上廣告可能是例外。在新冠肺炎之下,Facebook廣告收入不跌反增。多國進入後疫情時代,重啟經濟活動;加上政府加強支援中小企,廣告收入料再增加。

2020年Facebook總收入為860億美元,當中有842億美元是廣告收入,佔比多達98%。回看Facebook過去業績,2019及2018年總收入為710億美元、560億美元,廣告收入佔比均是98%。

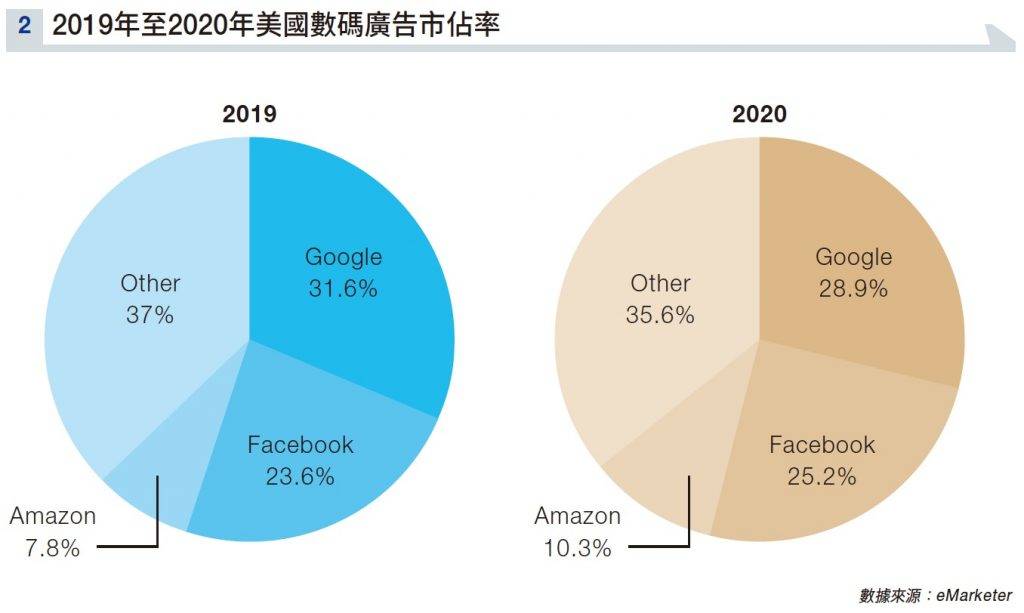

Facebook去年市佔率僅23.6%,但2020年增至25.2%;Google則由31.6%跌至28.9%。值得留意的是,「FANG」之一的亞馬遜亦加入搶市佔率。亞馬遜2019年的市佔率僅7.8%,一年增加2.5個百分點至10.3%。

買美團無視市盈率

至於港股,黃國英指出,中資科技巨企的股價表現暫時較差,主因監管憂慮仍存,而且內地早已重啟經濟活動,「再炒復甦概念的空間不大」。

被問到「市夢率」一度飆升的股份,目前估值是否合理,黃國英回應指,不宜用市盈率去衡量某些企業是否「太貴」,例如美團及Tesla(美股代號:TSLA)。他以美團為例子解釋:

市盈率用於量度一間公司未來10至15年業務的可持續性,美團這類公司主要看其有沒有新業務,從而增加收入來源和發掘新用戶。

他續稱,投資者應看自己投資組合的整體市盈率,而非單一股票的市盈率,因有些股票已炒得太貴,應減少其持有佔比,料市場短時間內未能再「發大夢」。美團市盈率約280多倍,遠高於行業平均的60倍,更高過行業龍頭騰訊的30倍。

黃國英認為:

點都要持有一些騰訊(股票),與美團一樣,其用戶依賴度較高。

假如沒有監管憂慮,兩者的股價不會如此低。

他相信,買入騰訊比美團股份更好,因前者的遊戲業務承造了很強的現金流,用以支持公司其他業務發展。再者,微信的價值尚未最大化,同時又是騰訊的增長動力,故股價仍有上漲空間,值得長期持有。

他建議,資產配置方面,買入的優先次序依序為騰訊、美團、阿里,因阿里股價的表現弱過騰訊、美團。

阿里腹背受敵

黃國英直言,阿里的用戶依賴度比騰訊、美團低,而且受強敵拼多多(美股代號:PDD)和京東(09618)挑戰;投資阿里的誘因只有估值低,故可視為長線投資。

對於阿里、拼多多和京東三大電商而言,2020年並不平靜:疫情刺激網上消費爆發、遇到監管部門反壟斷。拼多多的市值已經超越京東,股價由去年初的38美元,一直升至200美元。京東的升幅也不少,達185%。惟阿里獨憔悴,股價不升反跌。京東一直是「收入之王」,在三間電商中排第一位(見圖表三)。

京東去年錄得超過了7,400億人民幣,受惠第二季的「6.18」和第四季「雙11」銷售成績甚好。而阿里上季因「雙11」有主場優勢,收入也首次突破2,000億人民幣,拉近與京東的差距至32億元人民幣。不過,阿里似乎已「盡力」。

回看近兩年數據,阿里也只有在上季的收入與京東差距最小,在2019年,兩者收入差距為92億元人民幣,已經是該年最小的差距。在京東主場「6.18」,雙方去年該季的差距接近500億元人民幣。這樣看來,阿里的收入短期內難以超越京東。

電商業務以外,黃國英指出,阿里強項之一是雲計算,但在這方面,目前只是個「夢」。阿里雲在去年第四季的收入佔比為7.29%,較去年同期的6.6%多,但增速明顯放緩了,由2019年的76%跌至去年的50%。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。