拆解大戶炒作再生能源板塊手段 譚新強:疫情乃地球反擊戰第一步

撰文:經一編輯部 |圖片:新傳媒資料室

譚新強認為,一個相信全球暖化,並願意在碳排放下手的總統,能認真應對疫情,對全球都有幫助,「新冠病毒不會考慮你是甚麼人,只要有人不戴口罩令疫情持續,就不是單一國家的疫情,而是全球的問題」。

拜登在競選中亦指出,美國以至地球目前面對最大問題,並不是中國,而是新冠肺炎及地球暖化,「你搞不定這兩個重大議題,美國三億人如何投票都不關我事,但美國播毒危害的是全地球。」

白宮幕僚長馬克·米道斯早前接受CNN訪問時表示,特朗普政府不會控制這種流行病,而是會將注意力放在獲得疫苗,研究治療方法和其他緩解措施上。

譚新強指以上言論令人咋舌,特朗普在疫情及地球暖化上的不作為,甚至不相信全球暖化、支持石油等非可再生能源,令全球暖化更嚴重,與全球推展環保的大趨勢背道而馳。

炒賣必睇「ESG」

在後疫情時期,環境、社會和企業管治(Environmental, Social, Governance,ESG)會更得到重視。

儘管拜登未有在Green New Deal上作出承諾,但明顯是他當選後其中一個政策重點,而環保議題同樣是中共中央「14•5」規劃其中一個發展重點,中美兩國同樣在環保題材上有明確進展,當然會「炒到癲」,而ESG更是炒賣公司的必要「擇偶條件」。

「 一些歐洲基金的朋友跟我說,如果在當地希望洽談資金作投資,一聽到資金用來投資煤礦,就會立即踢走你,要成功一定要有ESG元素。」

靠Tesla賺錢夠炒起成個環保板塊

他指出在早一兩年大部分基金對ESG了解仍未到一隅三反的地步,都是閉著眼睛先買Tesla(美股代號:TSLA),因為公司市值大,流動資金充裕,現時炒到市值接近4,000億美元,試過最大換手率的一日成交400億美元,是全港平均股市成交的兩倍,差不多「有買就有賺」,所以ESG的投資心態是先買最大的一隻,然後慢慢學習例如刀片電池、風能等有關知識。

在有所了解後,再將原本的投資分散去延伸行業,例如電動車的資金分去炒光伏玻璃,但由於電動車股價已經炒爆,用十分之一的資金已足以炒起另一個行業,「全部美國、中國、香港的光伏公司加起來都不及四分之一隻Tesla大,那些公司未開始炒前,市值可能只是2億至3億美元,要將在Tesla賺了的錢,把相關板塊炒到20億至30億美元完全不是甚麼問題」。加上現時零利率,折現率大幅下降,現時的1元與未來的1元,在價值上並無不同。

根據聯儲局估值模型,無風險的美國國債回報接近零,令所有回報的折現率下降後,一些不怎麼優質的股票及資產,都能獲得大量高風險胃納資金進場支持,一些新興行業公司市盈率甚至高達1,000至2,000倍,「等於耶穌出世到依家先回本,沒有通脹下1,000年後的價值與現時一樣,可想而知零利率有多恐怖。」

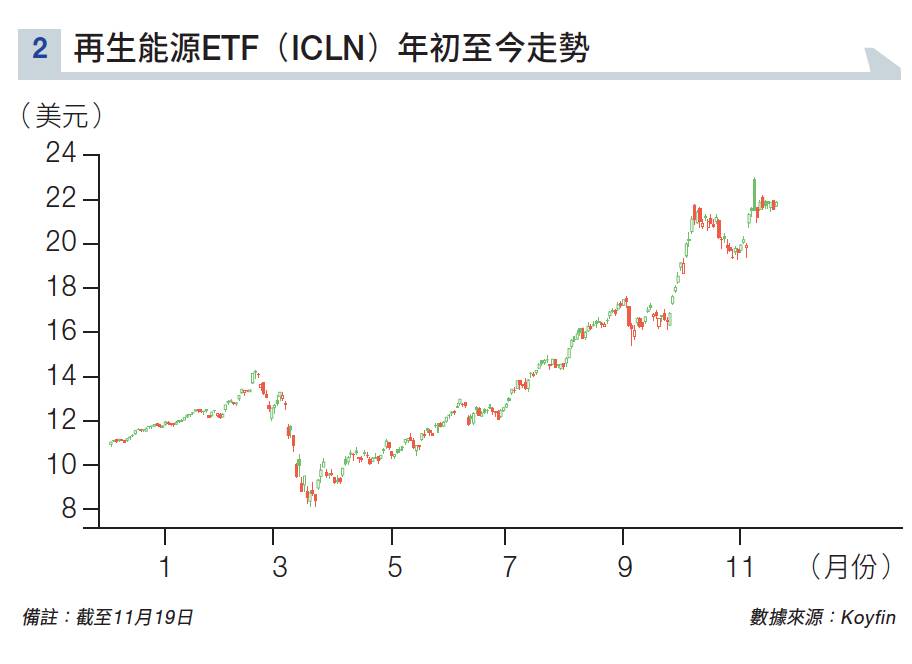

深入研究可再生能源,應該發現股價其實已經高唱入雲,iShares的再生能源ETF(美股代號:ICLN)股價一年內已經翻倍,ETF的主要持股如Plug Power Inc(美股代號:PLUG)、Enphase Energy Inc(美股代號:ENPH),以及Daqo New Energy(美股代號:DQ),年初至今回報都超過3倍以上。

中國的新能源同樣上行急勁,第三季度內地經濟恢復後,光伏玻璃需求激增,在供應停濟下,光伏玻璃價格在6月至10月多次加價,並持續處於上行的趨勢之中。

根據PVInfolink數據顯示,內地3.2毫米的光伏玻璃價格,由2020年初每平米人民幣29元,升70.8%至10月尾時的每平米41元人民幣 。

延伸閱讀:中國新能源汽車3巨頭 蔚來 小鵬 理想 造車新勢力盈利能力一覽 中國電動車下個龍頭係…

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。