天然氣價格爆升 大鱷恐「爆倉」被追加孖展按金 散戶買一隻ETF就夠

今年7月,OPEC+同意每月增產每日40萬桶,直至2022年4月;而且逐步取消現有的減產每日580萬桶的計劃。

OPEC+本週的會議重申7月決定,於11月起每月增產每日40萬桶。

根據能源監督機構國際能源組織(IEA)的數據,煤炭和天然氣的需求,超過新冠肺炎疫情前的高位;石油則緊隨其後。

原油需求預期

油價上升亦受到天然氣價格大升所推動。由於天然氣價格飆升,促使民眾及機構轉向使用燃料油和其他原油產品來發電,以及滿足其他工業需求。

全球最大石油公司沙特阿位伯國家石油公司(Saudi Arabian)稱,全球天然氣短缺,導致原油消費增加每日50萬桶。

OPEC+稱,原油需求將上升,但預計升幅略低,大約增加每日37萬桶。不過,幾乎所有分析師在未來幾個月的原油需求預測上,與OPEC+看法不同。高盛預計,受能源消費轉換影響,今年內將有每日65萬桶的額外石油需求。

花旗大宗商品研究總監Ed Morse表示,原油供應比想像中緊張,OPEC+可能在11月會議前決定進一步增產,增產每日80萬桶。世界最大的獨立石油貿易商Vitol相信,全球原油在今年冬季的需求將增加每日50萬桶。

一旦大行的預測成真,全球經濟增長勢蒸發;美國聯邦儲備局預期的「短暫通脹」亦不會出現,變成了通脹、甚或是滯脹的危機。

高盛料,布蘭特原油或在年底升至每桶90美元,警告成本上升、天然氣價格急升、增長放緩等因素,很可能影響歐洲企業在2021年的盈利增長。

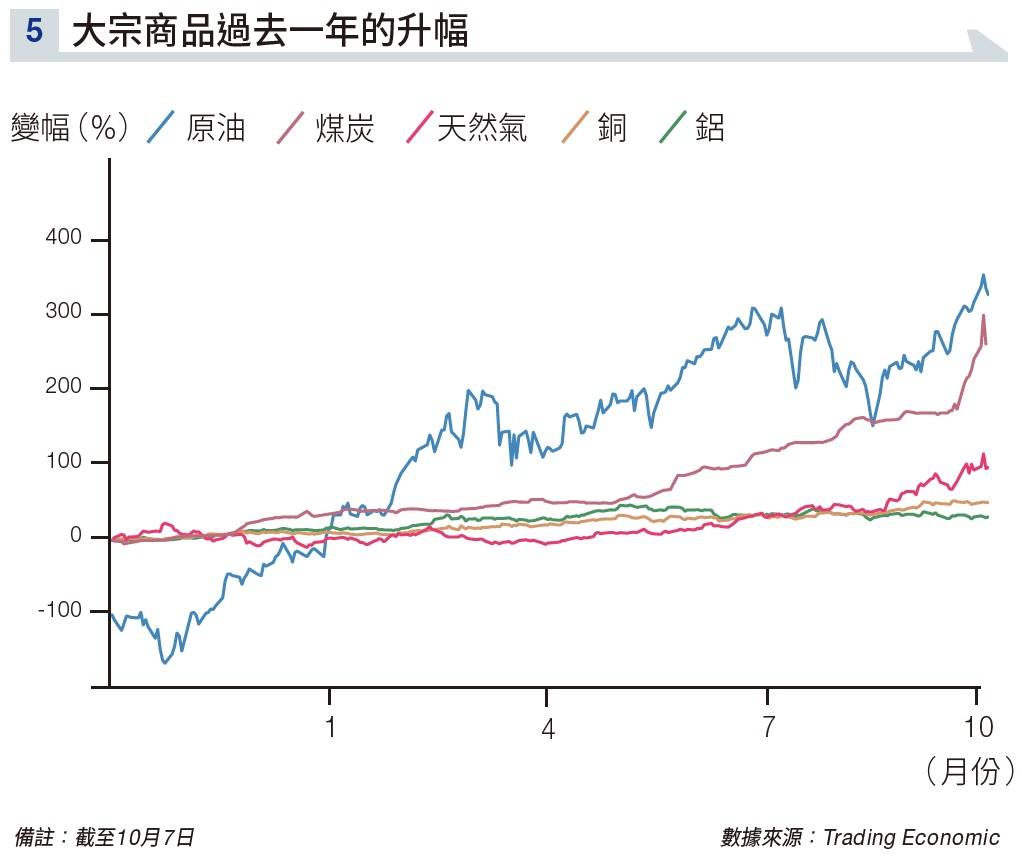

大宗商品強又亂

彭博大宗商品指數本週一度創下歷史新高;追蹤大宗商品的Invesco DB Commodity Index Tracking Fund(美股代號:DBC)也創今年新高,升逾40%。

外媒引述七名知情人士指,證券商和交易所要求多間大型大宗商品貿易商額外存入數億美元資金,以覆蓋其對天然氣價格飆升的風險承擔(exposure)。

消息指,Glencore、Gunvor、Trafigura、Vitol等大宗商品貿易商,面臨被追加孖展按金。

值得一提的是,原材料市場變化快速,讓人「霧裏看花」,主因原材料價格非由單一因素推升,需求與供給面都受到多項短期因素衝擊,以難以預料的方式相互影響,造成市場一片混亂。

6月之前,道瓊商品指數大升70%,但只是曇花一現。雖然部分原材料(例如鋰)的價格持續攀升,但一些熱炒的大宗商品卻突然乏人問津。

鐵礦石價格在7月中觸頂後,重挫45%;木材5月初至今急跌63%。此外,滙豐前大宗商品交易金融主管Jean-Francois Lambert預計,這個亂局可能持續到2025年,也解釋到為何很多投資者不敢進場。

部分大宗商品的價格強勢,開始令市場質疑,美國聯儲局是否誤判該國的經濟情況。美國費城聯儲銀行行長Patrick Harker表示,雖然他預計美國通脹不會失控,但擔心通脹壓力可能不像預期的「暫時性」。

由於通脹可能比預期更高,他希望盡快開始縮減買債計劃,並在明年夏天完全結束買債行動,為聯儲局日後加息提供空間。他預計,最快明年底首次加息。此前,美國前財長Lawrence Summers指出,市場早前漠視通脹升勢,反映市場相信聯儲局的判斷。

但最新情況(債息急升)顯示,投資者開始質疑聯儲局的判斷。聖路易斯聯儲銀行行長James Bullard稱,如果聯儲局錯誤解讀通脹走勢,而推遲加息時間,日後可能需採取更具破壞力、加息幅度更加顯著的政策行動,才能壓抑通脹。

他續稱,聯儲局在上一次金融危機期間領悟到教訓,今次將緩慢改變貨幣政策;但當局目前面對的高通脹及就業增長迅速,與當年情況不同,推遲減少買債及加息的時間,只會令致美國經濟出現問題。

與中國恒大危機一樣,聯儲局誤判被視是市場的「灰犀牛」,影響甚至更大、更廣,聰明錢「沽定先」不無道理。

後市看聯儲局拆彈

自從2018年美股經歷了「血色平安夜」後,聯儲局更看重與市場的溝通,希望塑造市場對息口的預期,穩定金融市場。這亦成為主導後市的其中一個重要因素。

如今,聯儲局面對的兩難,足以令後市更波動,甚或轉勢向下。聯儲局主席鮑威爾在上次會議的記者會上一再次強調,減少買債的門檻與加息門檻的標準不同,後者的條件更為嚴格。

鮑威爾一直關注失業率,遠遠超過通脹率,意味美國仍未達到就業目標的時候,不會貿然加息。惟目前就業未達自然失業率,通脹壓力又因中歐能源危機而加大,是否提早減少買債?實屬兩難。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。