半新股漏網之魚 宏信建發值博

集團由遠東宏信(03360)分拆而來,集團目前專注設備營運業務,提供經營租賃服務、工程技術服務、以及平台和其他服務。

至於母公司遠東宏信主要從事融資租賃及諮詢服務、產業營運及管理服務,包括醫院投資及營運、幼兒教育和學校營運管理、貿易及經紀服務等。

設備營運服務龍頭

據弗若斯特沙利文數據,以2022年收入計,集團是內地最大的設備營運服務提供商。

截至今年6月底,業務網點總數量419個;按區域分布,內地業務網點數量達415個,覆蓋近200個城市;海外業務網點四個,覆蓋香港、馬來西亞及印尼。現透過三個主要品牌營運,包括宏信建發、宏信設備及宏金設備。

城鎮化推動需求

尤其在高空作業平台、新型支護系統及新型模架系統設備營運服務市場,擁有領導地位;去年在三個市場均排名第一位。

按設備保有量計,2022年在內地高空作業平台市場分額達30.6%;新型支護系統方面,設備保有量市場分額有5%;至於新型模架系統市場,設備保有量市場分額3.2%。

曾參與的重要工程包括,援建香港醫院、鄭州航空港站、廣州白雲國際機場航站樓、中芯國際集成電路生產設施、包銀高速鐵路、上海國家會展中心、北京大興國際機場、港珠澳大橋及火神山醫院的建設。

根據弗若斯特沙利文報告,內地設備營運服務市場規模增長潛力大,2022年市場規模為9,354億元人民幣。隨著城鎮化不斷推進、產業升級,以及「十四五」規劃進入實施階段,建築市場需求旺盛。估計至2027年,市場規模將擴大至15,932億元人民幣,即2023至2027年期間,複合年均增長率達10.3%。

此外,由於大型設備營運服務提供商正加強市場整合,加快擴張步伐,提高市場分額,市場的集中度預計也將提升,集團有望受惠於行業擴張及行業整合機遇。

招股認購不足額

宏信建發於今年5月公開招股(IPO),招價股介乎4.52至4.8元。惟市場反應冷淡,公開發售部分認購比率僅12%,多出股份撥至國際配售部分,股份最終亦以招股範圍下限定價。

首日掛牌全程潛水,收報3.21元,較定價大幅低出28.9%。

值得留意,除了貨源落入國際配售的大戶手外,集團招股時,獲得多名客戶及供應商捧場,包括了香港東濱、中聯重科、浙江鼎力、臨工重機、上海普陀科技及上海新金環企業等,多名基石投資者認購股份,認購總數相當於總發售股數逾六成六,反映貨源盡歸強手,街貨不多。

而上市籌得淨額15.17億元,有六成七用於優化設備組合,其餘會投放在增強一站式解決方案能力、擴大服務網點網絡、通過數碼化升級提升經營效率,以及營運資金。

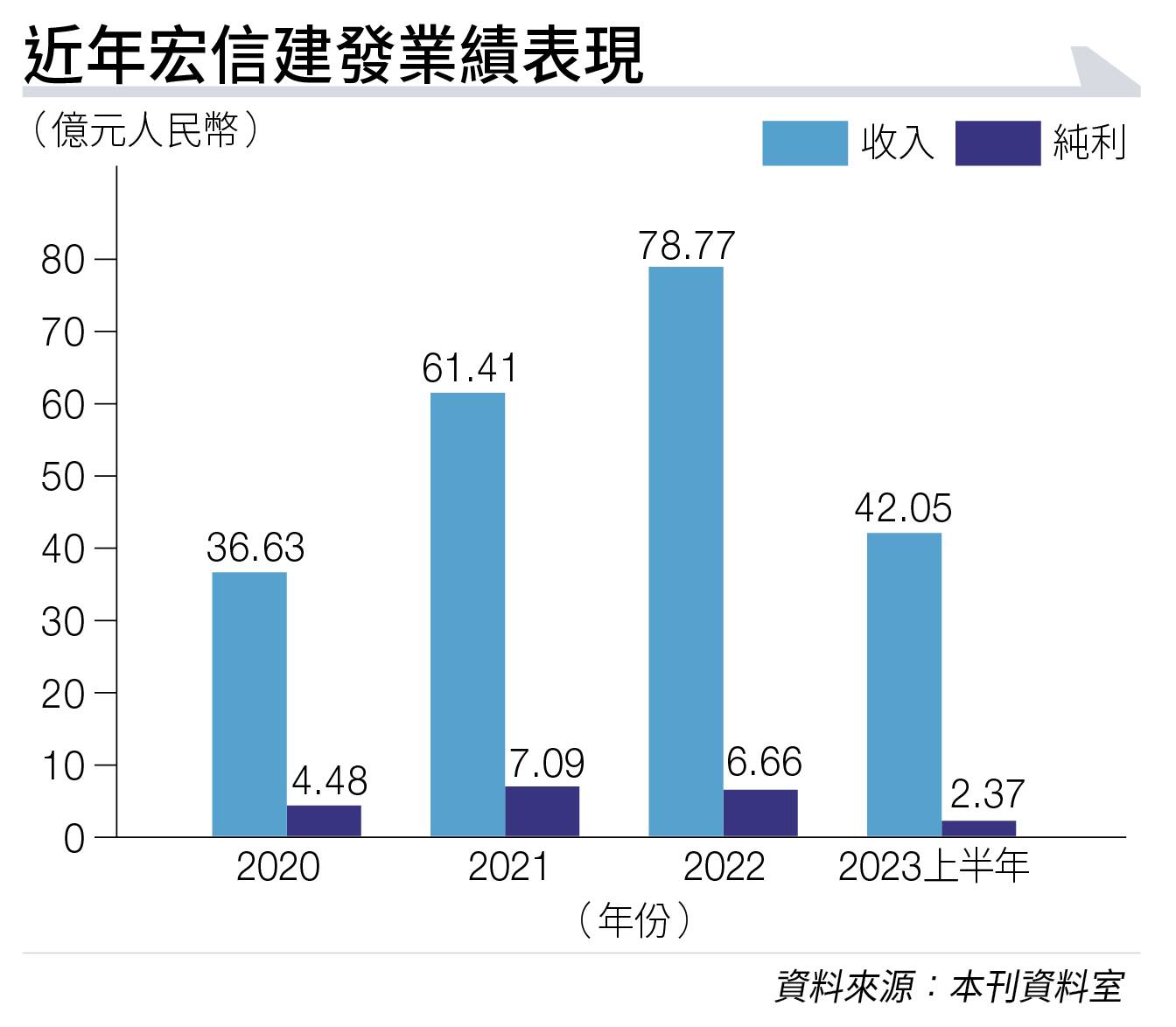

上市後首份中期成績表,業務維持理想增速。截至6月底收入42.05億元人民(見圖表),按年增長18%;客戶數目由2021年的97,000間,增至期末19.1萬間,涵蓋市政建設、房屋建設、交通建設、船舶海工、工業製造、綠色能源、倉儲物流、文化藝術、商業娛樂等領域。

期內毛利14.36億元人民幣,增加4.8%;毛利率為34.1%,收窄4.3個百分點,主要由於經營租賃服務毛利率下降。

純利2.37億元人民幣,上升49%;經調整純利3.17億元人民幣,增長9.8%。增幅差異主要是由於贖回負債之利息支出和匯兌損益,相較去年同期下降所致。

華泰予目標價5.22元

華泰證券考慮到其設備租賃行業龍頭地位及優秀營運管理能力,認為可維持較快的收入和純利增速,預測今後三年收入分別為96億、115億及136億元人民幣,複合年均增長率約20%。

同期純利分別9.6億、12.5億及15.7億元人民幣,複合年均增長率33%,對應每股盈利分別0.3元、0.39元及0.49元人民幣。

目前可比較上市公司的企業價值倍數平均為7.3倍,高於集團的6.3倍。若以市盈率估值計,行業平均市盈率15.6倍。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。