保險如何傳承財富 一份保單滿足保障和財富承傳

人壽保險的目的,是當受保人不幸離世,保單會提供一筆賠償金額,為死者家屬提供財務保障。

由於人壽保險可以指定受益人,其賠償機制會直接把賠償金額留給指定親屬,不少人會通過投保大額人壽保單,作為身後對家人的財務保障。

在身故保障成分以外,一些人壽保險具有投資成分,部分保費會被用作投資用途,保險公司會向保單的投保人,派發保證或非保證分紅。

終身壽險可更改受益人

終身壽險是本港主流的人壽保險產品,其特點是保障期長達終身,同時有投資成分,可為投保人帶來大於所繳保費的潛在回報。

鑒於保單的現金價值會隨年期增加而不斷上升,不少父母亦會視保單為長線投資工具,把期間保單滾存的收益,留給下一代作為財富傳承。

從財產分配角度看,購買終身壽險的投保人可以指定受益人,而且受益人可多於一個,按投保人意願分配不同的百分比獲得賠償。

若與訂立遺囑相比,終身壽險有兩項優點,一是人壽賠償毋須經遺產處理程序,可免除繁複的遺產認證手續;二是保單相對可以更靈活更改受益人。

首先,任何人在身故後,其遺產便會遭到凍結,直至法院發出遺產承辦書,授權遺產代理人才能把先人名下的財產轉名,以及把銀行的存款過戶或提取,過程需時可能長達幾個月。

相比起在大部分情況下,人壽保險的索償毋須經過遺產承辦程序。

當投保人離世,保單受益人可直接向保險公司索償身故賠償,保單受益人只需要齊備有關文件,便可為身故受保人索償,較經遺囑取得遺產所需時間通常較短。

其次,投保人可按照自己的意願,指定保單受益人及各個受益人的保額分配比率,受益人和分配比率都可以隨時更改,一般都不會涉及額外的費用。

若是訂立了有效遺囑,如果隨著時間想修改遺囑內容,即使只是小部分修改,也得重新訂立一份全新遺囑,過程中亦有機會涉及額外律師費用。

最重要的一點,是人壽保單在大多數的情況下,受益人毋須就獲得的身故賠償金繳付遺產稅,可以節省遺產稅。

然而應留意,身處不同其他國或地區的受益人,仍有可能須就所得款項繳付遺產稅,視乎當地稅制而定。在決定投保前,最好先了解清楚所在地的稅制。

投保屬長遠理財決策

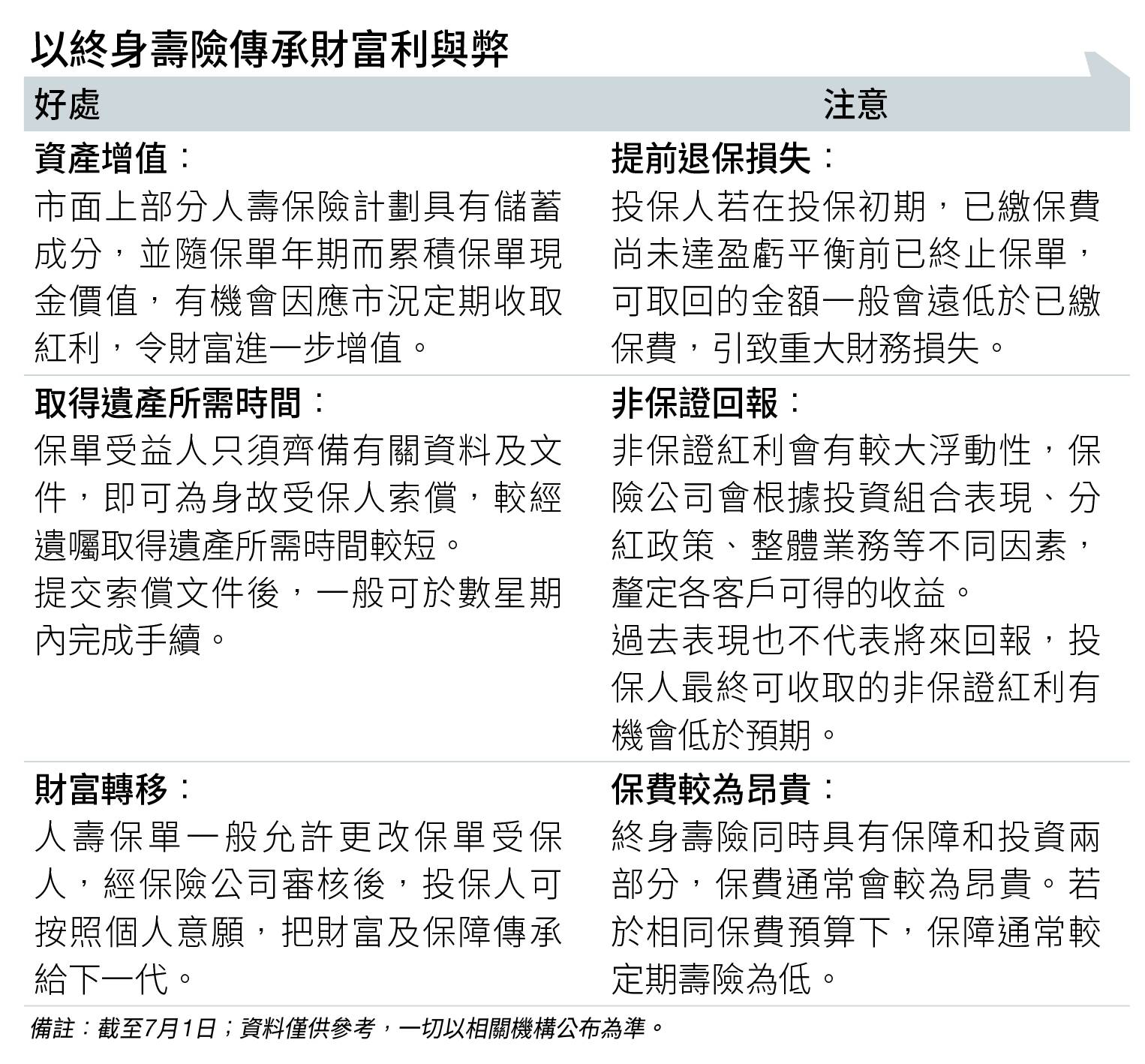

在了解人壽保險與遺囑的分別後,若想進一步比較哪些人壽保險更適合自己需要,以下將概括市面上的終身壽險產品特色和要注意事項。

市場上的終身人壽產品,保費繳付期一般分有5年、10年、20年或一次過繳交所有保費。保費在投保時已經釐定,之後就不會再調整。

保費方面,終身人壽保險的保費受許多因素影響,包括投保人年齡、健康狀況、保證回報的比重,以至保費繳付期等因素。

整體而言,由於終身壽險同時具有保障和投資兩部分,保費通常會較為昂貴。若於相同保費預算下,保障通常較定期壽險為低。

至於保單價值方面,終身人壽一般設有「保證回報」及「非保證回報」 。

「保證回報」是保險公司必須派發的金額;而「非保證回報」則會受保險公司的投資策略、賠償經驗和營運開支等因素影響,導致最終收益有機會高於或低於利益說明文件中的預期回報。

就到底,終身壽險的保單年期為終身,需要通過長時間來累積保單的現金價值,投保後便需要一直供款直至供款期完結。

投保人若在投保初期退保,可收取的金額一般會遠低於已繳保費,未累積財富已引致重大財務損失。

以永明金融的壽險產品「永延保障計劃」為例,其列明保證回本期限,若投保人選擇分六年期繳費,最快十年內可以達至回本。

若是分12年、20年或25年繳交保費,保險公司只確保在保費繳付期終結時可達至回本。

中途一旦提前退保,意味投保人可以取回的保費,將會有機會少於本金,其他的壽險產品也一樣。因此,在投保終身壽險前,要考慮清楚自己長遠的財政能力。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。