【中國限電】再生能源有錢途 一隻資源美股大升60% 天然氣股或成冬天的冠軍

撰文:經一編輯部| 圖片:unsplash

市場似乎暫時消化恒大危機的影響,美股一度大幅反彈,上週三(22日)的能源板塊抽高3.16%。其中,碳中和、水資源等新能源股表現強勁。

水為財?

晨星香港發表ESG基金的調查報告,發現今年表現最好的基金,是百達資產管理(Pictet)旗下的百達水資源(美元)基金(Water R USD,LU0255980673)。

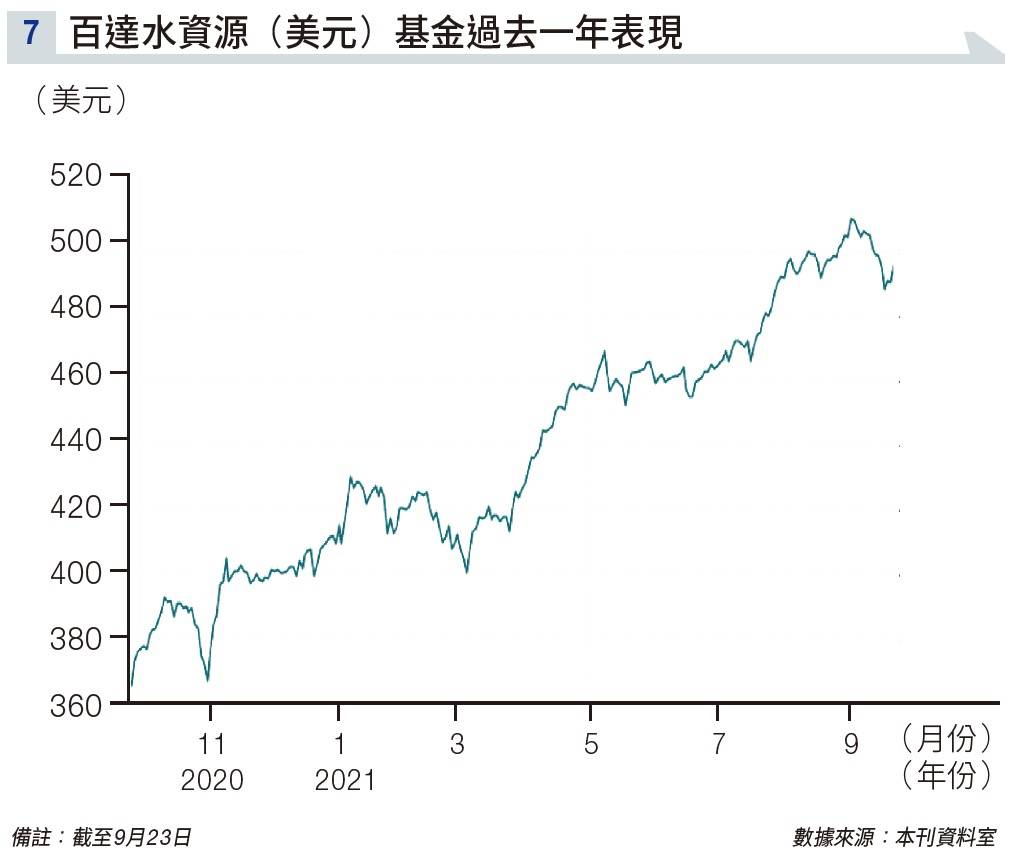

截至9月23日美股收市,該基金今年升了20.2%,過去一年升了33.62%(見圖表7),大幅跑贏美股3大指數。業界笑言:「果真水為財!」

該基金的投資策略為,將三分二的資產主力投資經營水資源及空氣資源的全球股份,那些公司提供解決方案,應對環球水資源面對的挑戰。

行業分布方面,截至7月底,該基金23%的資產投資於供水處理、14%投放於環境服務。美國公司佔最大佔比,高達67%,其次為英法等地。

該基金逆市跑出,全靠3大重倉的「功臣」:丹納赫(Danaher,美股代號:DHR)、威立雅環境(Veolia Environnement,歐股代號:VIE)、美國水務公司(American Water Works,美股代號:AWK)。

截至9月23日美股收市,上述的3間公司今年分別升了45.6%、42.8%和18.4%,一年升幅高達59.6%、60.1%及22.4%。

天然氣成冬天的冠軍?

天然氣價格居高不下,相信英國人已感受得到。全球重啟經濟,推高天然氣需求,加上歐洲天然氣供應下跌,導致英國天然氣價格飆升。

自今年一月以來,英國天然氣已升2.5倍,9月價格按年升4.2倍。

供應英國60%食品級二氧化碳的的美資公司CF工業(美股代號:CF),因天然氣價格高昂,宣布兩間英國廠房無限期停止運作。

二氧化碳廣泛用於食品行業,包括屠宰前弄暈動物、延長新鮮和急凍食品的保質期以及製造汽水和啤酒等。

綜合外媒報道,全球天然氣近月價格大升,主因經濟復甦,帶動需求增加,而亞洲的需求尤其明顯;天然氣庫存量低;俄羅斯天然氣供應異常緊張。

高盛商品研究全球主管Jeff Currie表示,由於供應緊張及需求急增,天然氣價格大升情況仍未有緩和跡象,「尤其是在美國以外地區」。

如果北半球今年的冬季比以往寒冷,油價也成贏家。尼日利亞國營石油公司高層估計,油價未來3個月至6個月將被推高每桶10美元。

翻炒新能源車

受惠於新能源汽車市場爆發性增長,新能源汽車股及其上游、下游公司的股價表現強勁。

以電池品種來看,鋰、鈷、鎳等電池材料受惠於新能源汽車和儲能的「雙爆發」,需求大幅增長,但增產仍有限制,持續處於供不應求狀態。

上游與鋰電池相關的材料價格大漲。在澳洲最新一期鋰精礦拍賣,每噸成交價為2,240美元,創歷史新高。

下游的電池級碳酸鋰更是逼近每噸17萬元人民幣(2.6萬美元),六氟磷酸鋰價格按年升超過400%。

被譽為「電動車」之心的車用固態電池公司QuantumScape(美股代號:QS)日前大升逾16%。這間微軟創辦人蓋茨(Bill Gate)有份投資的公司接到大單,意味來年的虧損有望收窄。

QuantumScape的固態電池,可在15分鐘內充滿80%電力;若內建於里程300英里的電動車,在正常使用的情況下,電池壽命可延續12年。

QuantumScape股價逆市大升,主因一間大型車廠簽訂了協議,雙方將合作共同測試固態電池原型。惟公司未有公開合作車企,僅稱「收入排名全球前十」的車企。

新的合作車企還向QuantumScape購買了預試生產線中10 MWh的產能。QuantumScape預試生產線「QS-0」在2023年投產,並上調「QS-0」固態電池產能目標,由每年10萬調高至20萬。

此外,電動車股方面,特斯拉(美股代號:TSLA)勁敵Lucid(美股代號:LCID)的表現甚為搶眼。由2020年9月上市至今,Lucid股價升了1倍。

市場早前有消息指,Lucid旗下的頂級電動車款Air Dream Edition被美國環保署(EPA)評為續航力最長的電動車,充電一次可行駛520 英里(832公里),超越Tesla的Model S。

雖然該報道已被刪除,但消息廣泛傳播,足以推升Lucid的股價。惟這並不足以改變Lucid的業績前景,似乎是炒作消息而已。

改變業績前景的關鍵,在於該電動車是否能大量生產,以抵消龐大的研發費用。

摩根士丹利分析師Adam Jonas表示,

Lucid雖是「超級高階」的電動車製造商,或許能擴大生產規模,但市場競爭太大,不要對其股價抱太高期望。

他解釋,Lucid面臨傳統車企與創新企業的競爭,而這種程度超越預期的大。

可以預期的是,電動車市場將有愈來愈多傳統車企、電動車新血入戰局,對手數量與競爭力不斷提升。想在市場佔一席位,需有強勁的軟硬體方案配合。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。