經一封面速食|投資者唔敢科水 過早減息大想頭 誠哥又贏?!

廣告

加息魔咒令一眾投資者人心惶惶,近日矽谷銀行爆破事件令大眾不禁懷疑會否從此停下美國聯儲局加息的步伐,到底最近一連串的「金融事故」會否令經濟陷入衰退期呢?

何敏:加息難救私人市場 投資者唔敢科水!

私人市場泡沫

- 泡沫存在於私人市場,聯儲局加息無法令資產泡沫爆破。

- 有評估指2021年的私人市場比公開市場大五至六倍。

- 加息對私人市場影響最大,而公眾卻只看到公開市場升跌情況。

- 獨角獸公司因此深受影響,投資獨角獸公司的富人也很痛。

環球金融市場依然夠「水」?

- 「水」一定是夠的,只是投資者不敢投資。

- 投資者不再熱捧獨角獸,而轉向傳統版塊或虛擬貨幣。

- 投資高風險項目的興趣比之前更低,因為大家都知道不划算。

- 私人投行面臨著資本嚴冬,但仍有很多公司需要投資。

從IPO市場觀察投資市場熱度

- 一年有100-200隻新股上市,平均每月20隻

- 旺市每月可達30-50隻

好的私募股權應具備的條件

- PE分為創業投資(VC)及Buy Out

- VC通常有200-300個投資項目,以2-3個成功的項目彌補其他項目的損失並盈利

- VC平均年回報率可達20-30%

- Buy Out整體回報較低,介乎10-20%

- Buy Out投資項目中,有逾70%有盈利

延伸閱讀﹕經一解密|加息週期尾聲疊加經濟硬著陸 3類收息股穩守突擊

矽谷銀行爆煲之啟示:過早減息大想頭

SVB的業務和投資

- 提供借貸及存款服務給科技、生物科技和醫療保健等初創企業,並投資大量美國國債和抵押債券。

SVB面臨的風險

- 聯儲局加息導致長期債券價格急劇下跌,SVB持有大量長期債券,面臨嚴重的浮動虧損,客戶提款需求使得其必須變賣資產,浮動虧損轉化為真正的嚴重虧損。

爆煲事件引發的擠提風險

- 客戶提款需求使得SVB必須變賣大量長期債券,客戶擔心其倒閉而紛紛搶先提款,造成擠提。

加息風暴引發的問題

- SVB爆煲事件引起市場擔憂,認為聯儲局加息除了壓通脹之外,也會導致更多公司倒閉,引發經濟衰退。

加息預期轉捩點

- 市場預期經過SVB爆煲事件後,聯儲局不敢再繼續加息,有利風險資產反彈。

減息言論的「大想頭」

- 鮑威爾多次強調,要從歷史中汲取教訓,不可以過早減息,導致「The Great Inflation」時期重臨。

結論

- SVB爆煲事件對比美國在1989年一年間有531間銀行倒閉的情況,相對小型的銀行爆破是可以接受的,可待通脹率回落到聯儲局目標2%才再作打算。

延伸閱讀﹕矽谷銀行倒閉 15隻港股有業務往來 B仔股變重災區?

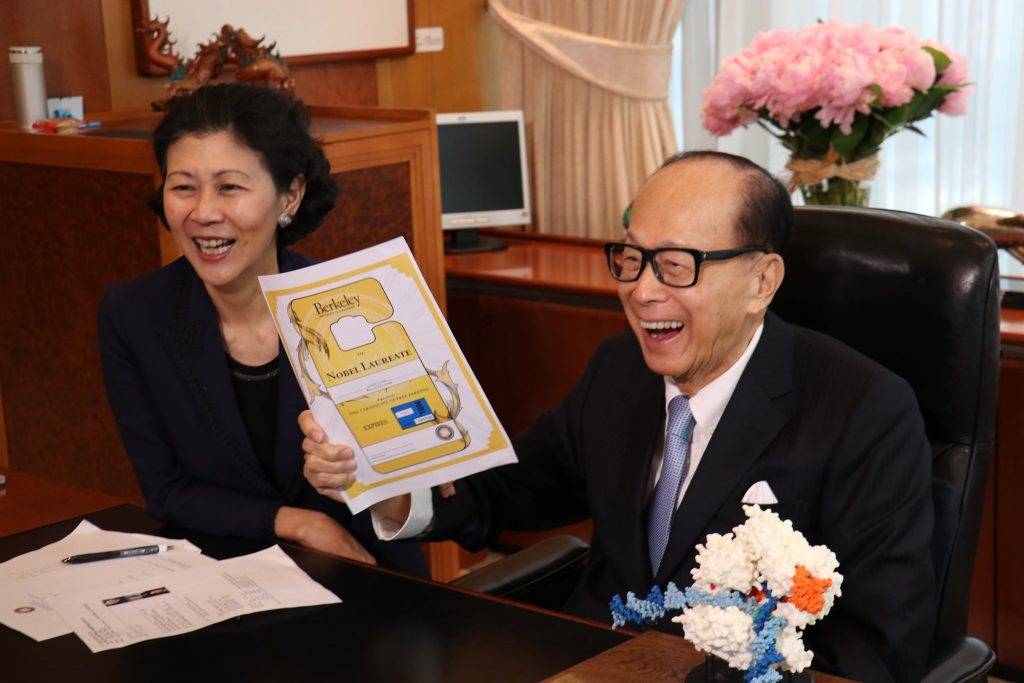

全球億萬富豪身家大縮水 誠哥依舊站穏香港榜首!

全球富豪身家縮水

- 全球富豪身家合共蒸發近20,000億美元,其中美國科技大亨損失多達6,600億美元

- 馬斯克身家在一年內蒸發了1,250億美元,成財富縮水之首

- 香港50大富豪在去年有近一半人的身家下跌,其中楊建文和林惠英損失最大,身價從89億美元降至44億美元

- 李嘉誠仍是首富,身家增加30億美元至390億美元

富人徵稅風潮

- 日本當局有意向超級富豪開徵稅

- 美國市傳即將提出針對億萬富豪、富裕投資者和企業的加稅方案,其中包括向億萬富豪至少徵稅25%以及提高投資的資本利得稅率至39.6%

- 加拿大政府在去年9月實施「奢侈品稅」,對豪華房車、私人飛機和私人遊艇徵收稅項

- 加拿大政府的這項政策引起了許多討論和爭議,一些人認為這是經濟平等的重要一步,而另一些人則認為這是打擊富人和對高淨值個人的不公平對待,成為當前全球經濟政策的一個重要話題。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。

圖片來源:Unsplash@Mariia Shalabaieva, Facebook@李嘉誠基金會 Li Ka Shing Foundation, 經一編輯部