2024年固定收益展望 債券市場前景樂觀

對於大部分固定收益產品來說,扭轉低或負收益率總是充滿挑戰的。從數學角度來看,提高收益率的好處是固定收益產品更難出現負回報,並更容易產生正回報。展望 2024 年,數學世界可以為固定收益市場提供有意義的啟示。

計算回報:不對稱的風險報酬率

債券價格與收益率的變化成反比。收益率下降,債券價格上漲,反之亦然。收益率在過去三年飆升,但隨著收益率似乎達到頂峰,我們認為 2024 年債券的前景越來越樂觀。下表重點分析了債券收益如何為利率上升提供緩衝,而收益率下降則會帶來資本收益並提高回報。

圖 1:不同收益率變化情況下的美國國債總回報矩陣

預計 12 個月總回報率 (%)

機率:政策利率見頂大機會帶來正回報

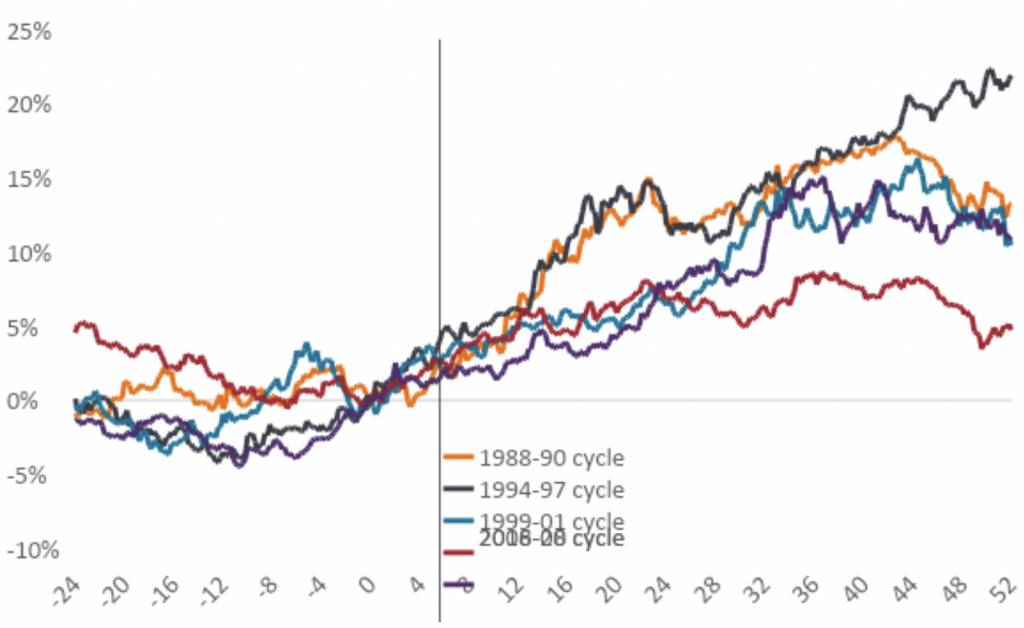

各國央行在控制通脹方面做得相當不錯。儘管可見的因素如地緣政治和厄爾尼諾天氣現象帶來特殊衝擊,但阻力最小的通脹路徑仍是下降。如排除消費物價指數 (CPI) 中頑固的租金指數,美國通膨率約為 2%。薪酬壓力正在放緩,期貨市場認為聯儲局不會再加息了。過去的表現不一定具參考價值,但歷史表明政府債券通常在最後一次加息後表現良好。

圖 2:不同緊縮週期中的美國 10 年期國債總報酬率

難以捉摸的軟著陸

貨幣政策具有較長的可變滯後期,這衍生兩個問題。第一,滯後時間長。第二,滯後時間可變。與疫情相關的政策使這一週期與歷史上任何其他週期都不同,相關政策大幅放寬。

市場對通脹受控和就業數據感到鼓舞,並很快得出加息已經結束的結論,下一站將是軟著陸——溫和正增長與通脹受控,這是前景中令人頭痛的部分。軟著陸預期出現在大多數經濟衰退之前。在過去的六次經濟衰退中,有五次衰退前都有評論員預期經濟會軟著陸,唯一的例外是2019年新冠病毒帶來的經濟衰退,這些期望往往落空。軟著陸的機率確實有所提高,但仍然被高估。先行指標依然疲弱,流動性不足,實際利率受到限制,使得經濟更有可能硬著陸。市場至少在未來一年的某個時候會面臨增長恐慌。2024 年將是買入風險資產的好時機,但這一時機尚未到來。

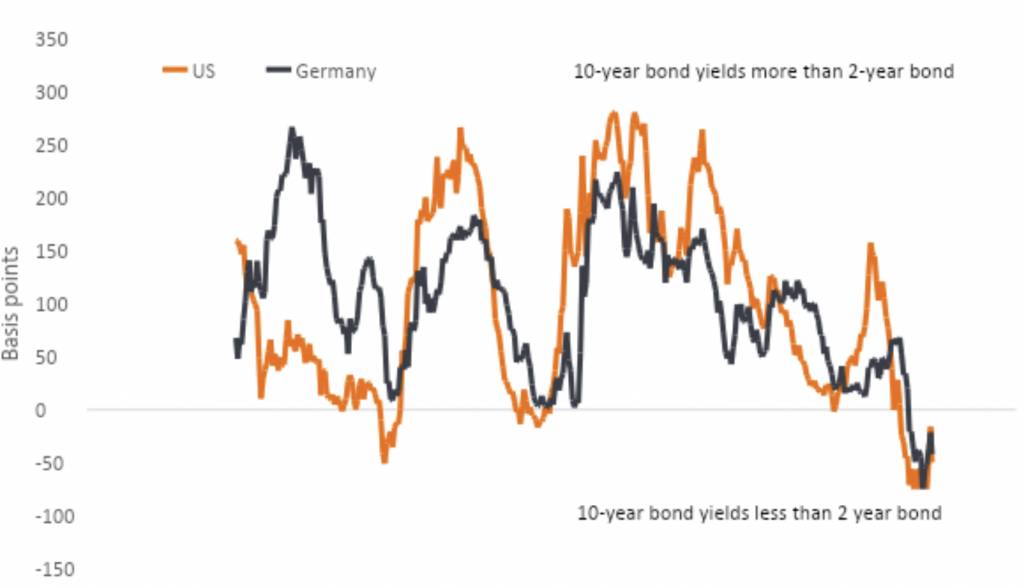

曲線:收益率曲線重新向上傾斜

鑑於我們預計各國央行將在明年開始放寬利率,收益率曲線較短的部分應該會走低。在整個 2023 年,收益率曲線保持倒掛——較短期債券的收益率高於較長期債券。2023 年下半年,倒掛現象有所緩解,2024 年的收益率曲線可能會更正常地向上傾斜,較短期債券的收益率低於較長期債券。

圖 3:收益率曲線反轉應會減弱

10 年期國債收益率減去 2年期國債收益率

這可能會對資產配置產生影響,因投資者會更傾向於鎖定較長期限的收益。期限較長的債券具有較高的期限(對利率變化的敏感度)。隨著利率下降,我們認為在 2024 年,持有期限較長的債券更可能獲得回報。

然而,2024 年的短期利率下降幅度有限。聯儲局首選的通脹指標(核心個人消費支出)仍高於目標值 3.7%。雖然美國可能會減息,但市場已開始反映此預測。通脹將保持良好態勢,但在接近 2% 的目標之前,各國央行將謹慎行事,確保維持其對抗通脹的能力。這點在歐元區尤其明顯,因為歐洲央行的任務非常明確,重點是穩定物價。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。