債息若見三厘 股市就崩盤嗎

廣告

債息升不會猛於虎。近月美債息持續攀升,從2016年7月時的1厘32低位,持續升至日前的2厘94,意味不計債息投資者淨損失了16%,引發看淡後市的一眾分析員大呼危險,快觸及3厘死線,聯儲局會加快上調利率步伐,股市即將崩盤云云 … 到底為何3厘債息股市就崩盤?

文:溫鋼城

股市幾乎沒有於3厘債息水平

這跟新債王剛拉克去年提出的警告有關!他當時提出如果美國十年期債息,債市將自過去30多年的牛市跌入熊市。

然而.債券熊市就代表所有投資者遭殃嗎?不!剛拉克提出看好新興市場股票與商品,這意味他的原意通脹或引發債災,導致資金從債市流出,轉到別的工具去投資。

事實上,從歷史角度告訴我們,股市幾乎沒有於3厘債息水平,出現為投資者公認如87、94、2000或08年等股災,最多也只是一個較深度調整,其後即又再繼續升勢。

債息高於3即將股息比了下去

為何3厘是如此讓投資者關注,能夠成為債市的重要分嶺!這是跟債息與股息比較有關,因平均股息高於3厘的日子不多,債息高於3即將股息比了下去,容易引發資金換馬,從股市回流風險息率吸引的債市,加速股市調整風險出現。

確實,上述股災出現皆出現於債息高見5厘,甚至6、7厘以上;又或短息較長息更吸引,例如兩年期短息高於10年,令債券息率呈現不合理的倒吊現象,方真正步向股災邊緣。

故就目前債市而言,既沒有超高股息,也沒有出現倒吊情況,惟一能讓股災出現,就是猜不透的系統性風險,如個別金融機構對賭債息只跌不升,站錯邊引發類似雷曼倒閉的風險,則非局內上實難以預測。

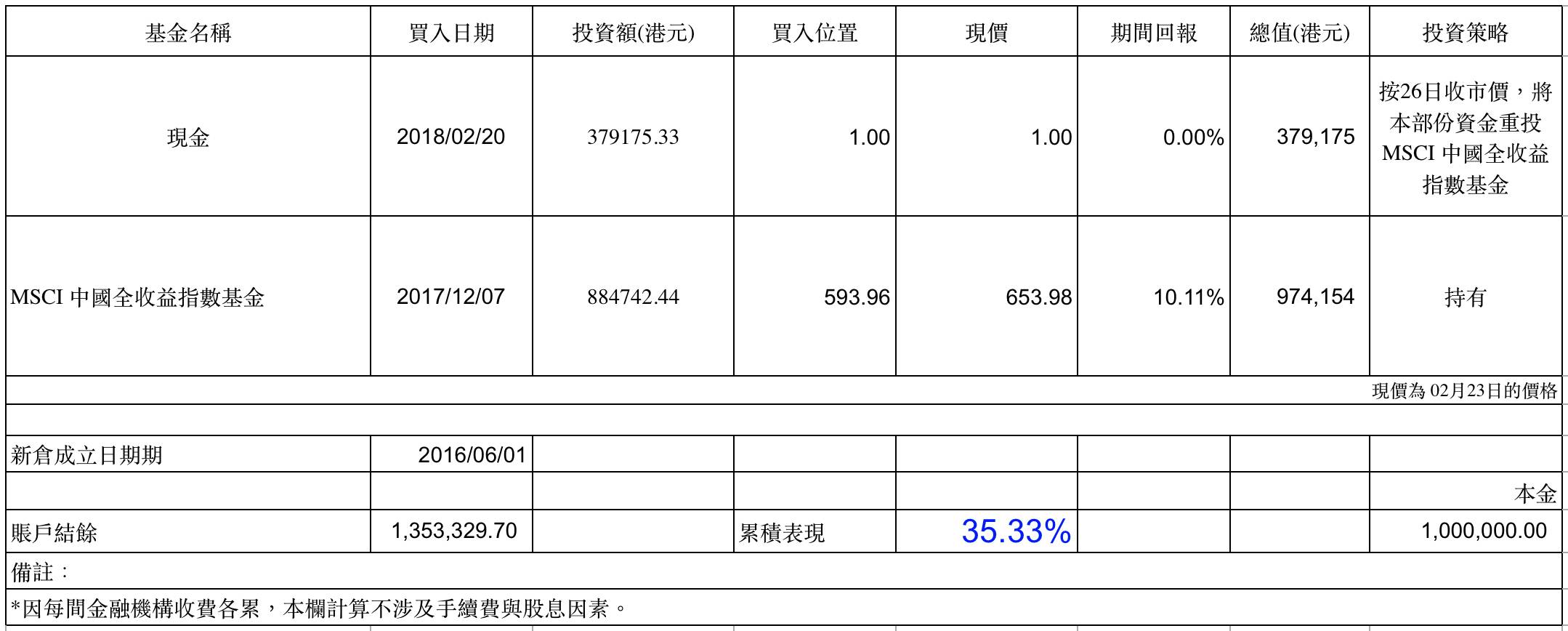

總括而言,預期未來一、兩個月出現股災式下跌,隨著聯儲局官員態度趨鴿,出現的機會預料不足一成。持有太多現金,似乎對投資組合並不化,寧把早前減倉避險的3成資金,重置於MSCI 中國基金內。

中投傲揚精選基金

基金經理

溫鋼城