信貸評級系列(二) 維持良好信貸評分有竅門

一般人未必會經常檢查自己的信貸評級,以致忽略了管理信貸評級的重要性,或者不知道該如果下手。想要維持一個好的信貸級分,除了每月準時還款之外,其實還有不少竅門可以幫助維持良好的評分。今期將整理多個容易被忽略、或誤解的信貸評級盲點,若做齊以下幾點,就可以輕鬆管理自己的信貸評級。

要維持好的信貸評級,乍聽之下似乎只要不欠債即可。理論上,的確良好的信貸評級離不開擁有良好的借貸習慣,但具體有哪些地方須注意?

使用信用卡建立信貸評級

不少人誤以為,只要從來不使用信用卡或申請貸款產品,沒有借貸紀便能證明自己「身家清白」,可取得高的信貸評級。

然而,這只是意味著並沒有任何信貸或信貸紀錄,銀行及財務機構無法按照信貸報告,來評估閣下的信貸狀況。

當消費者有愈多的貸款紀錄,而貸款年期愈長,對銀行及貸款機構的參考價值,亦會相對較高。

若缺少信貸紀錄,當有需要申請貸款,例如考慮置業向銀行提交按揭申請時,可能會影響到申請人的借貸金額,甚至按揭批核受阻。

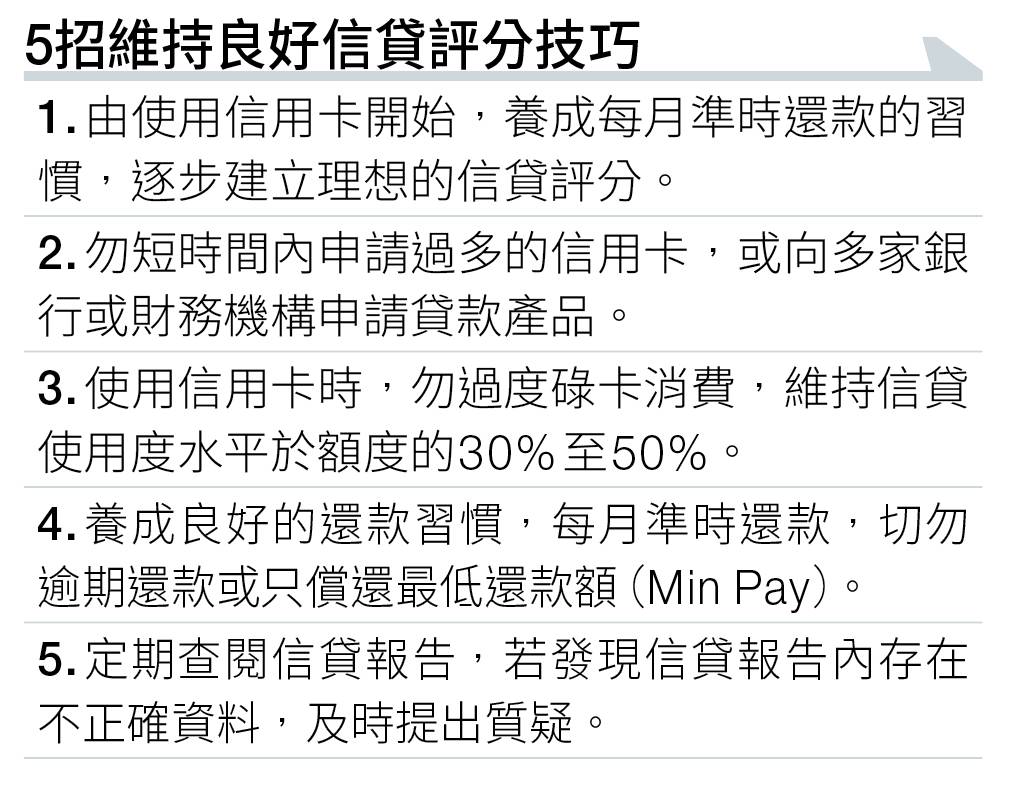

過去若沒有貸款紀錄,想由零開始建立自己的信貸評級,有以下五招維持良好的個人信貨評分技巧。

(一)考慮由申請信用卡開始,慢慢養成每月準時還款的習慣,有助於建立理想的信貸評分。

相對地,貸款金額愈大,又未必一定會影響拖低信貸評分。須知道,信貸級別的目的是反映個人的貸款習慣和還款能力,因此只要準時還款,大額貸款亦未必會影響到信貸評級。

定期使用信用卡消費,可以幫助建立正面的信貸評級,但都有不少細節位須留意,使用時必須審慎;否則,有機會影響到拖低評分。

(二)港人向來精明,會有多張不同信用卡來傍身消費,賺取不同的優惠。然而有沒有想過,短時間內申請過多的信用卡,都有機會為信貸評級帶來負面影響。

皆因銀行在審批信用卡申請時,會查閲申請者的信貸報告來進行評估,以決定是否批出申請,這類的報告查閲稱之為「硬性查詢」。

銀行或財務機構會在取得申請者的授權後,向信貸評級機構查詢申請者的個人信貸報告,而這類「硬性查詢」的紀錄,會在個人信貸報告上保留兩年。

當在短時間內有太多「硬性查詢」的紀錄,將有機會被視為財務狀況不穩,導致信貸評分被拖低。

因此,若有需要申請多張信用卡,最好是每次申請時都相隔幾個月,以免在短時間內造成過多「硬性查詢」的紀錄而影響信貸評級。

同樣道理,不只申請信用卡,若申請人在短時間內,向不同銀行或財務機構申請貸款產品,亦會影響到信貸評級。

因為銀行或財務機構在查閱申請人的信貸報告時,會造成「硬性查詢」的紀錄。

有關機構會發現,申請人在短期內有多個申請貸款產品的查詢紀錄,有機會被視為申請人正面臨財務困難的跡象,還款能力成疑,導致貸款申請被拒。

勿過度碌卡消費

(三)在使用信用卡消費時,還要留意切勿過度使用信貸額度,根據信貸評級機構環聯的建議,理想的信貸使用度水平,為信用卡消費額度的30%至50%。

若過度碌卡消費,令信用卡消費額度超出有關水平,便會有機會影響信貸級分。

(四)同時,須養成良好的還款習慣,固然要每月準時還款,切勿逾期還款或只償還最低還款額(Min Pay)。

不要誤以為有還Min Pay便算是準時還款,每月只是還Min Pay不只會有高昂的利息開支,還會被歸類為拖欠卡數的負面紀錄,拖低信貸評分。

一旦拖欠卡數的負面紀錄形成,會存在於信貸報告數以年計的時間,即使之後找清卡數有關拖欠紀錄,仍然會在信貸報告中保留長達五年。

定期查閱信貸報告

(五)最後一點,是要定期查閱信貸報告,以了解自己的信貸評級。特別是有計劃置業人士,最好提前一年查閱信貸評級,若有需要仍有時間可以改善信貸評級,以爭取最佳的按揭利率。

信貸評級機構的數據是由各間財務機構所提供,信貸評級機構會按照這些數據來進行評分。

這樣數據並非絕對,消費者有權就信貸報告內的資料提出質疑,具體做法是向信貸評級機構提出修正要求。

舉例說,申請人向環聯(TransUnion)查閱信貸報告,發現存在不準確的資料並導致信貸評分降低。

此時,申請人可向環聯提出修正要求,環聯之後會展開調查,聯絡提供資料的財務機構並作出覆核。

期間,若提供資料的財務機構在指定時間沒有回應,環聯會將紀錄從信貸報告中刪除。

如果提供資料的財務機構核實資料,申請人要求修正的紀錄會保留在其報告中。

申請人還可以在信貸報告中加入簡短聲明以作出解釋,表明有關資料存在爭議,環聯會把有關聲明列入並保留在信貸報告中。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。