醫療行業強勢不無道理 配置小型股博倍升

不過,醫療行業「行頭」很闊,也不是每隻醫療股都獲市場寵幸,創新藥這個細分行業就是一例。

創新藥的劣勢與反彈

首先,創新藥的研發既費時又費錢,一款藥物的研發通常需要10億美元和十年時間。而且在10,000個化合物中,可能只有一個能最終成為藥品。

因此,用「九死一生」形容創新藥企也不過分,大量研發失敗的藥企,基本上看不到明天,惟不能否認的是,一款獨創的藥品,研發成功就可以賺很多錢,估值會出現重大變化。

所以如果看好創新藥,與其投資個股,不如投資指數,可以考慮買入標普生物科技ETF(美股代號:XBI)。

一藍子的指數中有多家公司,最後只能跑出少數成功公司,它們產生了大量的利潤,雖然另外的公司都歸零了,但投資人最後也能獲得正收益。

事實上,近來XBI價格也觸底反彈,在6月觸及52週低位後,已經回升36%。

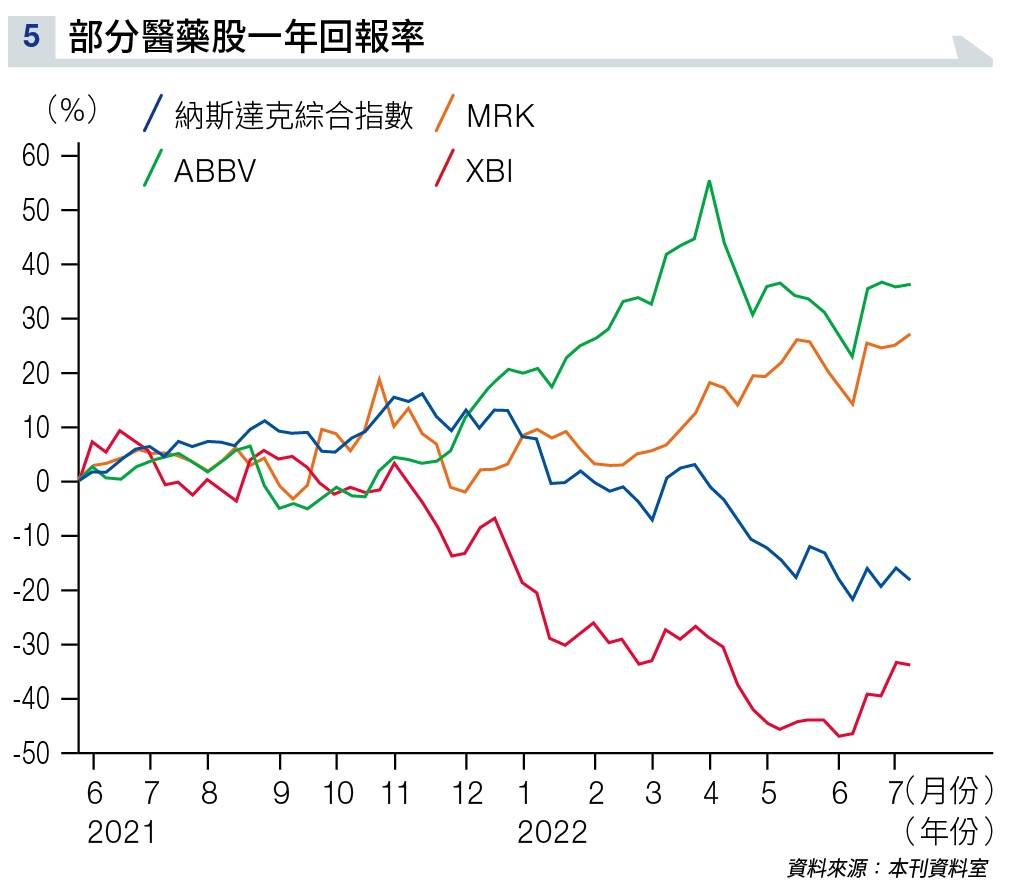

雖然是回升,但創新藥今年的表現,明顯不及一些生物科技龍頭,這些龍頭甚至大幅跑嬴大市。

醫藥行業的分化

截至本週四默克(Merck,美股代號:MRK)、艾伯維(AbbVie,美股代號:ABBV)的股價今年有36.2%及27%的回報;同期納斯達克指數只錄得負18.3%,上文提到的XBI更是下跌了34%(見圖表五)。

另一方面,藥物供應商McKesson(美股代號:MCK)、Vertex(美股代號:VRTX)、禮來(Eli Lilly,美股代號:LLY)的股價表現則更加強勢,亦是值得留意的贏家。

大藥廠比小藥廠更強勢,原理其實與科技股下跌的道理相近。

在之前低利率的時候,市場的流動性非常充足,也願意給小藥企充足的估值溢價,炒的是市夢率,情況如破壞性創新科技股,甚至是比特幣(Bitcoin)一樣。

但今年是加息環境,流動性大幅下降,「發夢股」的估值痿縮,之前一直在燒錢的小藥企就被拋棄了,市場認為,實實在在每年產生穩定收入的公司,才是最吸引。

更何況,在經濟下行時,人們都會減少不必要的開支,卻不會減少買藥,而大型製藥公司有成熟的產品管線和穩定的收入,所以不跌反升,是熊市期間很好的防禦品種。

因此,醫療股通常在混亂的時刻表現較好,原因被投資人視為較穩定的企業。UBS全球資產管理的北美主要投資官Solita Marcelli亦曾表示,從2003年開始,每當製造業股表現不佳的時候,全球醫療股的表現就會變好。

不過,要留意的是,疫苗製造商,例如輝瑞(Pfizer,美股代號:PFE)、BioNTech(美股代號:BNTX)、莫德納(Moderna,美股代號:MRNA),以及Novavax(美股代號:NVAX)在2022年的股價反應卻很冷靜,原因是股價已經在去年大炒過了。

最新的通脹數據已經出爐,加息預期不斷放大,大藥企固然是值得繼續跟進,預料會繼續強勢,但小藥企似乎也開始得到市場留意。

這兩週,除了是美股的XBI外,其實本港醫藥股都有不錯的反彈,原因正是因為之前跌得估值過分低。

本地醫療獨角獸

除了小藥企外,具潛力的醫療股也開始得到大行的留意。

普瑞健康(Prenetics Global,美股代號:PRE)是一家總部位於香港的全球診斷及基因檢測公司,分公司遍布全球九個國家,包括英國、南非、印度及東南亞等;集團提供廣泛的個性化醫療檢測產品組合,包括面向消費者的基因檢測(DTC-GT)、癌症篩查和新冠病毒核酸檢

測。

花旗首次覆蓋Prenetics並予「買入」評級,目標價為8.1美元。最新目標價是基於3倍的2023年市銷率,符合行業平均水準。

截至本週三收市,其股價只有3.98美元,換言之升值潛力達100%。

花旗亦預計,Prenetics將受益於消費者對健康檢測的需求和健康意識的增加。

到2024年的三年時間內,集團將在事前預防領域實現26%的年複合增長率;並透過推出新產品(如Circle Medical)進入癌症篩查和體外診斷領域。

Prenetics與新世界發展(00017)執行副主席兼行政總裁鄭志剛創辦、私人持有的SPAC(特殊目的收購公司)Artisan Acquisition Corp. 合併之後,正式在美國納斯達克交易所上市,成為香港首家公開上市的獨角獸企業(即估值10億美元以上的初創企業)。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。